In gesprek met Robert De Boeck van Antea Participaties

Last modified: 20 juli 2023 12:31

Antea is in 16 jaar gegroeid naar vier investment managers, twee secretaresses en 50 miljoen onder beheer. Maar veel groter wil oprichter Robert De Boeck zijn investeringsmaatschappij niet maken, ondanks dat beleggers in de rij staan. “Waarom zou je groter willen worden om het groter worden?”

Het klassieke kantoorpand van Antea Participaties is gevestigd aan de Haagse Stadhouderslaan – tegenover het Gemeentemuseum. “Vorige maand hadden we daar een rondleiding georganiseerd voor een groep M&A-adviseurs,” vertelt De Boeck terwijl hij naar de overkant van de weg wijst. “We bezochten Retrospectief, een expositie over het werk van Karel Appel. Erg mooi om te zien dat Appel, die over zichzelf zei ‘ik rotzooi maar wat aan’, wel degelijk werkte aan de hand van een idee.”

Robert De Boeck zit al bijna 25 jaar in het investeerdersvak en draagt een keurig pak maar een stereotype is hij zeker niet. Zijn Rotterdamse accent en informele omgangsvorm hebben al vanaf het eerste moment een ontwapenend effect op wie er ook maar tegenover hem zit. Vaak introduceert hij zichzelf als een groot Sparta-fan. De mooiste club van Rotterdam, vindt hij zelf. Het is een man die net zo gemakkelijk praat over de kunst van Karel Appel als het rechterbeen van Thomas Verhaar.

Misschien heeft De Boeck zijn informele stijl van communiceren altijd kunnen behouden omdat hij nooit bij een grote bankenkolos heeft gewerkt. Begin jaren 90 werd De Boeck als jonge dertiger hoofd merchant banking bij Staalbankiers, een onafhankelijke private bank. Daar knoopte hij kopers en verkopers van bedrijven aan elkaar en adviseerde hij bij beursintroducties. “Extern noemden we dit merchant banking maar intern losse handel langs de weg,” aldus De Boeck.

Het waren in die tijd vooral bedrijven die andere bedrijven overnamen. Private equity was nog geen volwassen bron van risicodragend vermogen, zeker niet voor het mkb. Daar lag een kans. “Ik zag dat er aan de ene kant veel behoefte was van rijke particulieren om te investeren in private bedrijven. Aan de andere kant zag ik dat veel mkb’ers op zoek waren naar extra financiering – naast de bank,” verklaart de vroegere zakenbankier.

In 1992 besloot hij iets met deze vraag-en-aanbod-behoefte te doen. Hij verzamelde een groep informal investors en zette de investeringstak Staal Participaties op onder de vlag van de private bank waar hij werkte. De Boeck werd zo een van de eerste in Nederland die financiële participatie in het mkb mogelijk maakte.

Nadat hij zeven jaar vanuit zijn directeursstoel – veilig op de pay roll van een bank – in ondernemers investeerde, werd hij in 1999 zelf ook ondernemer. De Boeck verzelfstandigde via een management buy out (MBO) – een acquisitievorm die hij tot noch toe alleen bij anderen had gefaciliteerd – de participatietak van Staalbankiers en doopte deze om in Antea Participaties.

“Er veranderde niet zoveel in mijn dagelijkse werk want ik had bij Staal veel zelfstandigheid,” blikt De Boeck terug. “Ik had vanaf dat moment wel mijn eigen lot in handen. Het plezier in mijn werk was niet meer afhankelijk van het beleid van de bank. Je weet het natuurlijk nooit met die strategiewijzigingen die er van tijd tot tijd zijn bij financiële instellingen.”

Goed rendement

De MBO heeft veel goeds gebracht. Niet alleen voor De Boeck zelf maar zeker ook voor de honderden informal investors die in de vijftien jaar daarna hun vermogen bij Antea hebben geparkeerd. Zij konden namelijk rekenen op een gemiddeld rendement van circa 10% per jaar – de rampzalige crisisjaren meegerekend. De minimumdeelname voor beleggers bedraagt 150.000 euro.

De informals zijn niet enkel verschaffers van pecunia maar dragen – als zij dat willen – actief bij aan Antea. Dat maakt de investeringsmaatschappij bijzonder. “Alle participanten maken deel uit van de Raad van Advies van Antea en adviseren dus bij investeringen,” legt De Boeck uit. “Een groot deel van mijn leads krijg ik – naast de gebruikelijke kanalen – ook van mijn participanten. Zij zijn bijna allemaal namelijk zelf ook ondernemer of ondernemer geweest.”

Antea als klankbord

Verder vervullen de informals de rol van commissaris bij de participaties. “Negen van de tien bedrijven die bij ons aankloppen, hebben nog geen raad van commissarissen. Dat installeren wij voor ze, we zetten er vaak een informal van ons in die ook ondernemer is. Gezien hun ervaring als ondernemer kunnen zij als een klankbord voor de portefeuillebedrijven optreden.”

De functie van klankbord biedt volgens De Boeck een grote toegevoegde waarde voor de ondernemers. “Veel ondernemers zijn eenzaam. Met werknemers praten zij liever niet over strategische beslissingen en het tweede echelon is meestal zwak. Wat over blijft is de accountant of de echtgenoot. Vroeger had je nog een bankier als vertrouwenspersoon maar die heeft om de paar jaar een nieuwe functie. Dat is niet ideaal.”

Antea fungeert als sparring partner maar geeft het management van de bedrijven waarin het investeert wel veel vrijheid, benadrukt de oprichter. “Private equity managers zeggen altijd dat de kwaliteit van het management de belangrijkste reden is om in een bedrijf te investeren. Dat vinden wij ook. Maar dan moet je het management vervolgens ook het vertrouwen geven. In Nederland overschatten veel investeringsmaatschappijen zichzelf, alsof zij het werk doen. Controle is goed, maar met mate.”

De nuchtere Sparta-fan denkt dat de bemoeizucht van sommige investeerders voor een deel met hun fondsomvang te maken heeft. “Kijk, wij hebben nu 11 bedrijven in de portefeuille en het beheer daarvan is verdeeld over twee investment managers, waaronder ikzelf. Dat vind ik een ideale verhouding. Bij hele grote participatiemaatschappijen heb je zo ongeveer één investment manager per deelneming. Ja, dan snap ik dat je de hele dag bezig bent met het lastig vallen van dat ene bedrijf. Wat moet je anders doen?”

Antea is er ook geen fan van om als aandeelhouder direct in het commissariaat plaats te nemen, iets dat veel private equity huizen wel doen. “De commissaris dient het belang van het bedrijf, de aandeelhouder die van zichzelf,” vindt De Boeck. “Die belangen moeten gescheiden blijven.” Dat zijn informals wel zitting nemen in het commissariaat, ziet hij niet als een probleem. “Ik denk niet dat een informal met zijn eigen zeer beperkte financiële belang bezig is wanneer hij als commissaris bij een bedrijf fungeert.”

De Boeck heeft een groot netwerk. Naast dat hij een kwart eeuw investeert en goede rendementen scoort, komt dat ook door zijn zichtbaarheid. Regelmatig spreekt de investeerder in het land voor ondernemers en zakenlieden. “Ik praat geregeld voor publiek inderdaad. Meestal voor ondernemers. Op die manier haal ik ook leads en vermogen binnen. Stel dat er zo’n 40 mkb’ers op zijn presentatie af komen, dan zitten er vaak 10 tussen die misschien hun bedrijf willen verkopen of willen participeren in onze fondsen.”

Handig dus voor het netwerk. Bovendien geniet de geboren Rotterdammer, die kantoor houdt in Den Haag, zichtbaar van zijn optredens in het land. Verwacht geen standaard spreekbeurten. De presentaties van De Boeck zijn gevuld met amusante anekdotes, onderonsjes met het publiek en jolige opmerkingen.

Tongue-in-cheek

Zo gaf De Boeck begin april nog een presentatie over buy outs tijdens een M&A Forum. “Zitten er mensen van Ploum in de zaal?”, vroeg de investeerder met zijn typische havenaccent. Het bleef stil tijdens de bijeenkomst die mede door Ploum Lodder Princen werd georganiseerd. “Nee, die zitten waarschijnlijk in Panama,” merkte De Boeck droogjes op na de korte stilte. In Het Financieele Dagblad was die ochtend onthuld dat het kantoor betrokken is bij de beruchte Panama Papers. Het publiek waardeerde de grap van de spreker – aan het gelach in de zaal te horen.

De Boeck is een goede verteller en bovendien een van de weinige private equity investeerders die over de bühne brengt waar hij mee bezig is – vaak op begrijpelijke en luchtige wijze. Dat vertellen doet hij niet alleen op congressen voor vakgenoten of ondernemers, maar ook voor de rest van Nederland. Zo schrijft hij maandelijks een column voor zakenblad Quote, is hij regelmatig te horen bij BNR Radio en was hij onlangs te zien in een groot interview voor het online videokanaal 7ditches.

Ook is De Boeck – voor zover bekend – de enige twitteraar in de Nederlandse private equity-wereld. Op dat kanaal praat hij ook over andere dingen dan investeren en ondernemen.

“Ik heb geen moeite om over mijn investeringen te praten,” licht De Boeck toe. “Bij krantenartikelen over een succesvolle verkoop staat vaak ‘partij X geeft geen commentaar’. Ik snap niet waarom daar zo geheimzinnig over gedaan wordt door andere investeerders. Waarom zou je niet transparant zijn over je successen? Of over je minder geslaagde investeringen. Die zijn er natuurlijk ook.”

Gevraagd naar zijn meest bijzondere succes, noemt hij de Lifehammer. “Deze voormalige deelneming was niet eens de meest rendabele maar wel eentje die me het meeste is bijgebleven omdat we daar echt een onderneming hebben opgebouwd. LifeHammer is het bekende hamertje waarmee je het raam kan open tikken van een auto als je te water raakt. Dat zit inmiddels in bijna alle auto’s. Eigenlijk kochten we in eerste instantie alleen het patent op dit product. Om dat patent hebben we een onderneming gebouwd en daarbij de juiste ondernemer gezocht: Jan Franken. Het succes van de LifeHammer is te dank aan Jan.”

Een minder geslaagde investering is die in iCentre. “iCentre was jarenlang de grootste dealer van Apple-producten in Nederland. Op een gegeven moment besloot Apple zelf zijn producten via de eigen winkels te verkopen omdat dat tot meer winst leidde,” legt De Boeck uit. Voor het eerst in het anderhalf uur durende gesprek verschijnt er iets van een boze blik op het vriendelijke gezicht. “Apple rookte iCentre uit door geen spullen meer te leveren. Volgens Apple zelf konden zij niet meer leveren vanwege de overstromingen in China. Maar die producten waren wel volop in de Apple store op het Leideseplein verkrijgbaar. Dat vind ik tot op de dag van vandaag nog steeds een ontzettend onbehoorlijke actie. Ik vind dat geen manier van zakendoen. Zo ga je niet om met een partij waarmee je zo lang hebt samengewerkt. Apple had dit op een chique manier met zijn dealers moeten regelen.”

Veel ambitie in Nederland

Als de investeerder de som optelt van alle potentiële, huidige en voormalige participaties die hij heeft gezien, plus alle bijbehorende managers die hij heeft gesproken, komt hij tot de conclusie dat Nederlanders steeds ondernemender worden. “Vijftien jaar geleden vulde ik een enquête in voor een onderzoek van de universiteit. Bij de vraag over mijn beroep was de optie ‘ondernemer’ niet eens opgenomen. Veel meer mensen kiezen er nu voor om ondernemer te zijn. In 1992 orkestreerde ik onze eerste buy in voor het bedrijf Centurion. In workshops voor potentiële buy in managers moest ik toen nog uitleggen wat een buy in is en hoe zo’n acquisitie gaat. Dat hoeft nu echt niet meer.”

De Rotterdammer constateert dat het aantal startups en het aantal managers dat zich in wil kopen in een bedrijf, enorm is gegroeid. “Er melden zich ontzettend veel managers bij ons aan die zich willen inkopen in een bedrijf met een opvolgingsprobleem. In 2014 hebben we met maar liefst 72 potentiële buy in managers gesprekken gevoerd. Sindsdien huren we het headhuntersbureau Ebbingein om een geschikte manager te vinden. Ebbinge selecteert de beste drie, waaruit wij dan weer onze favoriet kiezen. Deze aanpak leidt tot de beste man of vrouw voor de job.”

Opvolging van dga’s

Er staat dus een groot aantal managers – net als De Boeck zelf in 1999 – te popelen om ondernemer te worden. Tegelijkertijd is de verwachting dat er veel kleine tot middelgrote bedrijven de komende tijd te koop komen te staan. “Dga’s uit de babyboomgeneratie bereiken de pensioengerechtigde leeftijd en willen hun onderneming verkopen. Veel dga’s hebben dat proces tijdens en vlak na de kredietcrisis uitgesteld. Door de verbeterde economie komen veel van deze bedrijven nu op de markt. Dat biedt kansen voor private equity huizen en managers die graag ondernemer willen worden.”

Het zevende fonds van Antea is begin vorig jaar van start gegaan. De animo was als gewoonlijk weer hoog: binnen anderhalve maand haalde Antea Participaties VII zijn cap van 25 miljoen ingelegd vermogen. “We verwachten een rendement van 12% na aftrek van kosten. Dat moet te doen zijn gezien ons track record en de economische omstandigheden. Bovendien een prima rendement als je het vergelijkt met staatsobligaties of de spaarrekening. Inmiddels zijn de eerste vijf investeringen gerealiseerd.”

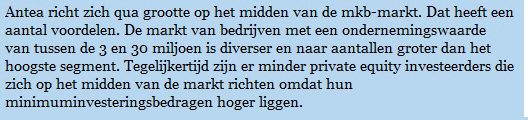

Een groter fonds dan 25 miljoen wil de geestesvader van het investeringsbedrijf niet opzetten. Ook in de toekomst niet. “Als je je fonds groter maakt, worden automatisch ook je tickets groter. Met een fonds van 100 miljoen kun je moeilijk vijftig bedrijven opkopen, dat is te veel. Dus worden de overnamebedragen groter. Dat willen we niet. We zijn juist goed in investeren in het mkb. We voelen ons hier thuis. Waarom zou je groter worden om het groter worden?”

En zo blijft een van de eerste participatiemaatschappijen voor het mkb ook zelf een mkb’er. Dat zit in het dna.