Private equity helpt assuradeur de grens over

Nederlandse assurantiebedrijven met volmacht trekken de grens over. Niet met medewerkers of klanten, maar met de risico’s die zij plaatsen bij verzekeraars. Na een aantal jaar van sterke groei met behulp van investeerders zoeken zij nu de samenwerking met buitenlandse risicodragers. Dit is een potentiële bedreiging voor Nederlandse verzekeraars. Zij zullen moeten reageren om hun positie in de waardeketen te behouden.

Veel overnames door private equity

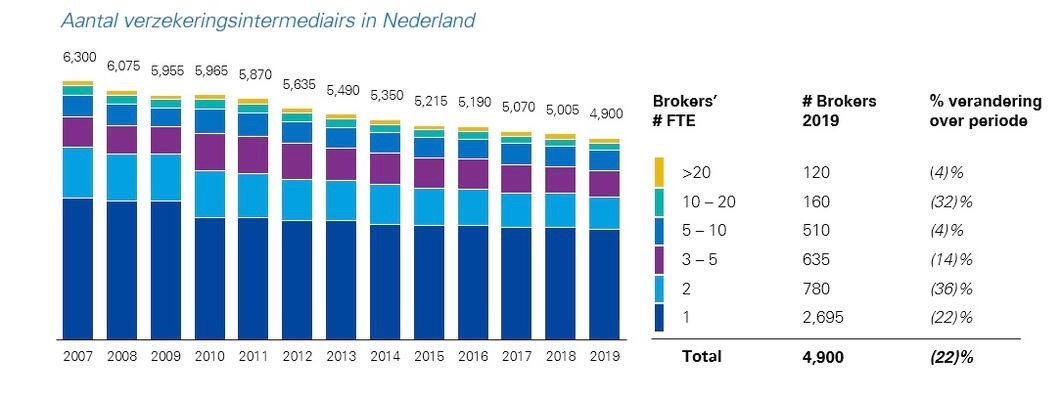

Het aantal verzekeringsintermediairs in Nederland is in de afgelopen twaalf jaar met twintig procent gekrompen als het gevolg van marktconsolidatie. Striktere regulering in de sector en de noodzaak om te investeren in digitalisering leiden tot schaalvoordelen en zijn in het nadeel van kleine ondernemingen. Echter, zowel klanten als verzekeraars profiteren van de betere service en lagere kosten als gevolg van deze consolidatieslag.

Met name de laatste jaren is er een sterke toename in het aantal overnames. Dit wordt voornamelijk gedreven door grote gevolmachtigde assurantiebedrijven (hierna: 'assurantiebedrijf' of 'volmachtbedrijf') met een zeer actieve 'buy and build-strategie'. Deze ondernemingen hebben de beschikking over kapitaal van een private equity-partij, waardoor er extra geld beschikbaar is voor overnames. Hierdoor zijn in korte tijd grote groepen ontstaan met jaarlijkse premievolumes van meer dan vijftig miljoen euro. Ze zijn in staat om delen van de overgenomen portefeuilles over te voeren van Provinciaal naar Volmacht, waardoor additionele tekencommissie wordt gerealiseerd. Precies dit maakt deze bedrijven zeer interessant voor investeerders.

Winstdeling met buitenlandse verzekeraars

Grote volmachtbedrijven zoeken momenteel de samenwerking met buitenlandse verzekeraars. Na een periode van groei via overnames hebben zij nu een voldoende premievolume bereikt om de risico’s via volmacht bij buitenlandse partners te plaatsen. Deze nieuwe samenwerkingsverbanden bieden hun voordelen.

Allereerst biedt het hun meer totale capaciteit voor het plaatsen van risico’s, wanneer bij Nederlandse verzekeraars de limieten zijn bereikt. Daarnaast kunnen deze bedrijven bij buitenlandse risicodragers vaak beter specialistische producten plaatsen. Het voornaamste voordeel is echter dat assurantiebedrijven bij sommige buitenlandse risicodragers een vergoeding krijgen wanneer zij goede schaderatio’s op hun volmachtportefeuille laten zien (ook wel ‘winstdeling’ genoemd 1). Dit staat in scherp contrast met het standpunt van Nederlandse verzekeraars, die vaak geen of zeer beperkte winstdeling bieden.

Andersom zoeken ook buitenlandse verzekeraars actief de samenwerking op met Nederlandse volmachtbedrijven. De Nederlandse markt is voor hen aantrekkelijk vanwege de omvang en de goede moraal. Zonder bestaand distributiekanaal is het voor hen te lastig om zelfstandig de markt te betreden. Deze distributie vonden zij altijd via Nederlandse verzekeraars die risico’s herplaatsen, maar dit geschiedt nu in toenemende mate direct via intermediairs. Een recent voorbeeld van dergelijke samenwerking is de Duitse schadeverzekeraar Rhion. Deze verzekeraar werkt sinds dit jaar met gevolmachtigde assurantiebedrijven in Nederland om zijn producten in de Nederlandse markt aan te bieden.

Disintermediatie van Nederlandse verzekeraars

Toen circa tien jaar geleden het online afsluiten en beheren van verzekeringsproducten in opkomst was, waren velen in de sector van mening dat het intermediairskanaal weinig toekomst meer had. Verzekeraars konden immers zelf online hun producten distribueren en zelf al het klantcontact voeren. Wanneer zij vervolgens ook zelf alle polisadministratie en schadeafhandeling efficiënt uit gaan voeren, zal de intermediair met volmacht niet langer nodig zijn. In jargon wordt dit ‘disintermediatie’ genoemd.

Door de toenemende omvang van assurantiebedrijven en de toetreding van buitenlandse verzekeraars lijkt nu een heel ander soort disintermediatie te ontstaan, namelijk die van de traditionele Nederlandse verzekeraars. Zij worden in feite overgeslagen in de waardeketen voor schadeverzekeringen, wat op de langere termijn hun verdienmodel onder druk kan zetten.

In tegenstelling tot de perceptie van tien jaar geleden blijken verzekeraars niet altijd goed in staat om zelf (online of offline) klanten te bedienen. Grotere assurantiebedrijven zijn nog altijd in staat veel efficiënter te werken dan verzekeraars. Het herplaatsen of herverzekeren van risico’s is bovendien niet langer een voorrecht voor hen; grote assurantiebedrijven kunnen dit zelf en zoeken hiervoor de samenwerking op met buitenlandse verzekeraars. Hierdoor ligt er circa tien procent van de totale waarde in de keten op tafel (i.e. de brutowinstmarge van de verzekeraar), waarvan het Nederlandse volmachtbedrijf een deel naar zich toe kan trekken in onderhandelingen met buitenlandse risicodragers.

Hoe verder?

Wat zouden Nederlandse verzekeraars kunnen doen om het tij te keren? Hiervoor zijn uiteenlopende mogelijkheden, waarvan wij er hier twee benoemen.

Allereerst kunnen verzekeraars differentiëren in de tekencommissie van volmachtbedrijven. Dit kan bijvoorbeeld – net als in andere landen van toepassing is – in de vorm van winstdeling bij goede prestaties op schaderatio’s. Hiermee binden verzekeraars de goede assurantiebedrijven aan zich en is er voor hen minder aanleiding om naar het buitenland te kijken voor het plaatsen van risico’s.

Een tweede en ambitieuzer alternatief voor Nederlandse verzekeraars is een vlucht naar voren via overnames van grotere assurantiebedrijven. Meerdere managers van Nederlandse verzekeraars geven aan dat zij inderdaad kijken naar deze optie, maar tot op heden hebben zij geen van de grotere deals die op de markt zijn gekomen naar zich toe kunnen trekken. Het is dan ook maar de vraag of deze route voldoende steun krijgt bij de grote verzekeraars in ons land.

Ongeacht de respons van verzekeraars in Nederland zullen de groei en de consolidatie in het intermediairskanaal doorgaan. Wij verwachten dat meer assurantiebedrijven de samenwerking zoeken met buitenlandse risicodragers en dat de interesse van investeerders in dit segment hoog blijft.

Note: (1) Bij winstdeling ontvangen tussenpersonen een additionele vergoeding van verzekeraars indien het bedrag aan daadwerkelijke claims als percentage van de premie-inkomsten onder een vooropgesteld niveau blijft.

Meer informatie?

Neem contact op met Vanne Hartjes, Associate director, Corporate Finance bij KPMG of Jorg Quapp, Director Corporate Finance – M&A bij KPMG