Overnames voedingsector: The incredible shrinking midmarket

Dé deal van vorig jaar was de overname van GrubHub door Just Eat Takeaway. Een deal die verbloemt dat fusies en overnames in de voedings- en genotmiddelenindustrie aan populariteit inboeten. Zowel strategische overnames als de financieel gedreven deals door Private Equity-partijen nemen gestaag af. Vooral middelgrote deals zijn steeds minder in trek.

Ooit – zeker tot vijf jaar geleden – waren overnames in de voedings- en genotmiddelensector enorm in trek. Evenals in andere sectoren, werd in de laatste decennia in de sector afgerekend met diversificatie in. Grote, uitgewaaierde concerns werden opgesplitst.

Diversificatiepogingen bereikten hun hoogtepunt in de jaren zeventig en de eerste helft van de jaren tachtig van vorig jaar. Het toverwoord was 'synergie'. Diversificatie zou het mogelijk maken om de vruchten te plukken van het steeds verder naar elkaar toegroeien van wat ook al in de jaren zestig te boek stond als de 'high-tech' sectoren van de toekomst: computers, elektronica, lucht- en ruimtevaart en telecommunicatie. Het combineren van verschillende technologieën, het bij elkaar brengen van nieuwe generaties hoog opgeleide managers in centrale hoofdkantoren, en het toepassen van systeembenaderingen, geholpen door geautomatiseerde management-informatiesystemen en multidivisionele organisatiestructuren, beloofden volgens de topbestuurders van deze ondernemingen een gouden toekomst.

Aandeelhouders hoefden niet langer zelf voor risicospreiding te zorgen via de samenstelling van hun portefeuille. Door met behulp van veel vreemd vermogen ondernemingen met een lagere koers-winstverhouding te acquireren, en door deze vervolgens op de balans te waarderen tegen boek- in plaats van marktwaarde onder gelijktijdige verlenging van de afschrijvingstermijnen, konden hoge schijnwinsten worden geboekt, waardoor dit gedrag lonend leek.

Lager tempo

Totdat bleek dat de gediversificeerde ondernemingen aanmerkelijk slechter presteerden dan niet-gediversificeerde concurrenten – en er een tegenbeweging op gang kwam. Het ene na het andere bedrijf ging zich concentreren op zijn kernactiviteiten. En doet dat nog steeds. Dit resulteert soms in op- en afsplitsingen van bedrijven en bedrijfsactiviteiten – getuige de verkoop door Unilever van Coty, na L'Oréal en Estée Lauder het grootste cosmeticaconcern ter wereld. Tegenover de verkopers die zich op hun kernactiviteiten (in het geval van Unilever vooral voedings- en genotmiddelen) staat dan uiteraard een koper (in dit geval een financiële koper, te weten KKR). Het tempo waarin deze herschikking plaatsvindt, lijkt echter af te nemen: sinds 2016 vinden in Nederland zowel steeds minder strategische als financiële fusies en overnames plaats, zo blijkt uit de M&A Databank van MenA.nl.

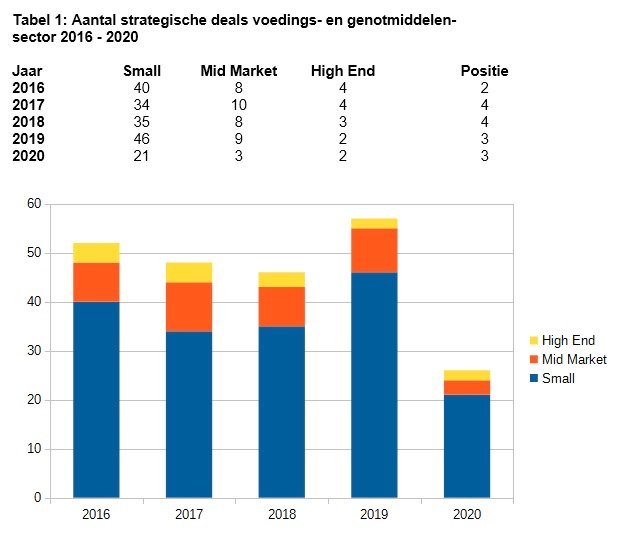

In tabel 1 en afbeelding 1 worden de strategische deals in de vijfjaarsperiode 2016-2020 weergegeven. Hieruit blijkt dat de ‘dealflow’ langzaam opdroogt, ondanks een uitschieter naar boven in 2019. Ook relatief gezien blijkt de sector aan populariteit in te boeten. In 2016 vonden alleen in alleen de zakelijke dienstverlening meer fusies en overnames plaats. In 2020 was het aantal overnames (26) nog maar een fractie van het aantal in de extreem populaire technologiesector (97 overnames) en was de achterstand op de zakelijke dienstverlening (36) vergroot.

Afbeelding 1: Aantal strategische deals voedings- en genotmiddelensector 2016 – 2020

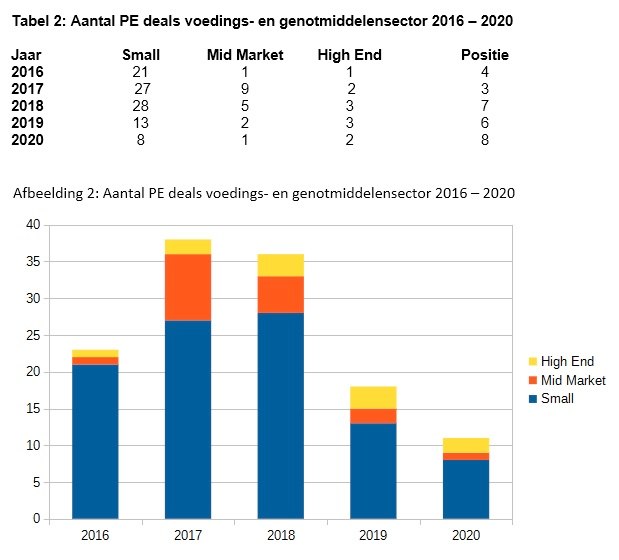

In tabel 2 en afbeelding 2 worden de private equity-deals in de vijfjaarsperiode 2016-2020 weergegeven. Het patroon is goed vergelijkbaar met dat van de strategische deals: de interesse voor de sector neemt hoe je ook wendt of keert duidelijk af, of je nu kijkt naar het absolute aantal (van 23 in 2016 naar 11 in 2020) of naar de relatieve positie (4 in 2016, 8 in 2020).

Afbeelding 2: Aantal PE deals voedings- en genotmiddelensector 2016 – 2020

Impopulaire mid market

Opvallend is dat vooral de mid market het moet ontgelden (transacties tussen de 50 en 250 miljoen euro; deals kleiner dan 50 miljoen worden in de databank aangemerkt als ‘small’ en boven de 250 miljoen geldt als ‘high end’).

Vrij naar de film ‘The incredible shrinking man’, hebben we hier met een ‘incredible shrinking mid market’ te maken, vooral als het gaat om PE-deals. Bij het gros van deals – tussen de 70 en 80 procent – is sinds jaar en dag minder dan 50 miljoen euro gemoeid. Daarnaast neemt het aantal grote deals toe; relatief gezien steeg vooral het aantal PE deals. Dé deal van vorig jaar, de overname van GrubHub door Just Eat Takeway is natuurlijk zo’n grote (strategische) deal, ter waarde van 6,4 miljard.

Een verklaring voor deze ontwikkeling – minder deals, met name in het middensegment, vooral in 2020 – is uiteraard de coronacrisis. Maar het is zeker niet de enige, want de trend werd al eerder ingezet. De wildgroei aan fusies en overnames in de sector die in de jaren tachtig losbarstte loopt misschien zo langzamerhand ten einde. Omdat het grote geld tegenwoordig in andere sectoren zit?