Sectoranalyse: Overnames in Technologie, Media & Telecommunicatie (TMT)

Vijf punten

• Efficiëntere bedrijfsvoering belangrijke drijfveer voor technologische innovaties.

• Internationalisering moet kapitaal opleveren, maar is risicovol.

• Grote corporates nemen strategische belangen in tech-startups en -scale-ups.

• Stabilisering op het snijvlak van TMT en M&A lijkt aanstaande.

• Private equity heeft altijd een interessante exit en blijft zoeken naar de kip met de gouden eieren.

Kijkend naar de sector Technologie, Media & Telecommunicatie (TMT) gebiedt eerlijkheid te zeggen: wat valt er eigenlijk níét onder? Van het onderwijs tot de meest specialistische niches binnen het bedrijfsleven, van de lokale overheid tot aan wereldwijd opererende multinationals: alles is bijkans tech, zou je populistisch kunnen formuleren. In dezelfde slipstream hebben ook de media- en telecommunicatiebranches zich flink ontwikkeld. Van op zichzelf staande, vrij gesloten, bolwerken naar voornamelijk tech-gedreven bedrijven, die continu met de behoefte van hun klanten en eindgebruikers meebewegen. Met ‘sociaal’ en ‘on demand’ als het nieuwe normaal.

Nieuwe (maatschappelijke) vraagstukken

Diezelfde klantbehoeften overstijgen ook steeds meer het onderscheid tussen B2C en B2B. En werpen tegelijkertijd nieuwe (maatschappelijke) vraagstukken op, op het vlak van bijvoorbeeld privacy en (cyber)veiligheid, maar ook overlast in de buurt. Denk maar aan de dark stores midden in de woonwijken van dorpen en steden, die bezorgers van de nieuw ontstane flitsbezorgdiensten als Flink en Gorillas, dicht bij de eindklant, binnen tien minuten van nieuwe producten moeten voorzien.

Steden als Rotterdam, Amsterdam en Den Haag wapenen zich tegen deze flitsbezorgdiensten. Organisaties die zo’n drie jaar geleden nog compleet onbekend waren, maar onder invloed van technologische ontwikkelingen en veranderende klantbehoeften een stevige voet tussen de deur hebben gekregen.

Zo bekijkend is de TMT-sector zonder enige twijfel hot. Aan de andere kant: onder die paraplu valt dus zoveel te scharen, dat enige nuancering nu al op zijn plaats is. Er lijkt eerder sprake van verschuivingen binnen de sector. Maar goed, dan lopen we wel al iets op de verdere sectoranalyse vooruit.

We gingen met drie experts binnen de TMT-sector in gesprek. Welke ontwikkelingen hebben er recent plaatsgevonden en zijn er op dit moment gaande? Hoe ziet de toekomst eruit? En hoe vertaalt dit alles zich naar de markt van fusies en overnames? In deze sectoranalyse delen we hun belangrijkste inzichten én belichten we enkele toonaangevende deals, die in onze ogen treffend aantonen wat er speelt en heeft gespeeld op het snijvlak van TMT en fusies en overnames. Veel leesplezier en vernieuwende inzichten toegewenst!

Thematiek binnen TMT: toenemend belang van efficiëntie, internationalisering nog erg complex en AI next big thing

Technologie was grofweg vijftien jaar geleden nog iets waarmee je je als organisatie onderscheidde, en daarmee in sommige gevallen meer een doel op zichzelf. Vandaag de dag is het veel meer een enabler, herkent Martijn de Win van corporate finance-dienstverlener Oaklins Nederland.

Hij haalt de Gartner Hype Cycle aan. De Win: “Het is vandaag de dag iets minder pionieren. We zitten nu in de fase dat veel bedrijven technologische ontwikkelingen toepassen en uitproberen, maar dat het wel duidelijker is waar ze naartoe werken en wat het hen oplevert.”

Hij neemt ontwikkelingen in de markt voor pakketbezorging als voorbeeld. “Ik wil bijvoorbeeld ervoor zorgen dat men efficiënter pakketjes bezorgt. Daar gaan we dan heel gericht een product voor maken. En dat kán ook: we weten namelijk dat er een gigantische eindmarkt voor is, want de pakketjesmarkt is mega, vandaag de dag.”

Efficiëntie een aandachtspunt

De Win gebruikt dezelfde pakketbezorgingsmarkt om een ander belangrijk thema te onderstrepen: het efficiënter inrichten van (productie)processen. “Zoals de acquisitie van Plotwise door Coolblue, bedoeld om de last mile delivery efficiënter te maken.” Plotwise is een routeoptimalisatie-platform dat gebruikmaakt van Artificial Intelligence (AI). “Technologische ontwikkelingen die goed zijn voor bedrijven, want ze kunnen veel doelgerichter ondernemen. Maar het is ook beter voor het milieu; er wordt bijvoorbeeld veel minder brandstof verbruikt.”

AI en cybersecurity hot topic

Het voorbeeld van De Win had ook zomaar door Olaf van Haperen gegeven kunnen worden. De advocaat en partner van het internationale advocatenkantoor Eversheds Sutherland ziet dat het een bloeitijd is voor techbedrijven. Van Haperen: “Met name AI en cybersecurity zijn echt hot momenteel, zoals ook data-analysetools veelvuldig in de belangstelling staan.”

Dit komt ook terug in het rapport 'Shaping the future of digitization: global perspectives on digital technologies, risk and corporate digital responsibility'. Hierin gaat Eversheds Sutherland verder in op de belangrijkste digitale thema’s en trends, gedestilleerd uit een survey onder 700 senior executives wereldwijd.

Zo geeft maar liefst 97 procent van de deelnemers aan dat de pandemie de digitale transformatie van zijn of haar bedrijf heeft versneld. En blijkt dat niet minder dan 55 procent van de producten en diensten wereldwijd op zijn minst gedeeltelijk is gedigitaliseerd.

Groeikapitaal dwingt tech-startups naar het buitenland

Ondanks de grote potentie die technologie vertegenwoordigt, is succes niet gegarandeerd. En blijft groei een belangrijk thema, ziet ook Van Haperen. “Van je eerste, zelfgespaarde kapitaal de overstap maken naar een externe financier is niet eenvoudig; diegene wil natuurlijk omzet zien.”

Ben je als technologiebedrijf cutting edge bezig, dan is dat nog weleens een uitdaging. In sommige gevallen moet je technologie zich nog bewijzen, maar daar heb je dan weer meer kapitaal voor nodig. “Dat is ook waarom veel Nederlandse startups zich oriënteren op of zich vestigen in een van de drie hot spots in Amerika: Austin, Boston of Californië. Op die plekken is het geld wat makkelijker op te halen wanneer je nog geen omzet hebt. Daar zijn ze in Nederland toch wat minder happig op.”

Internationalisering niet zonder risico’s

Die stap over de landsgrenzen heen, wordt nog weleens wat onderschat door techbedrijven, ziet ook Maarten Kuil, partner M&A bij BDO. “Als je hier 50 tot 60 procent van de markt hebt, vlakt je groei af. Dan kun je inderdaad eerst naar België; dat is nog een vrij gemakkelijke stap, zeker Vlaanderen, met maar een kleine taalbarrière en veelal dezelfde processen.”

Maar daarna wordt het algauw een stuk ingewikkelder. “Zelfs wanneer je de stap naar Duitsland, Frankrijk of het Verenigd Koninkrijk overweegt. Techbedrijven zien dat er dan plots veel nieuwe dynamieken ontstaan. Het Verenigd Koninkrijk is heel erg Amerika-georiënteerd, met een totaal ander concurrentieveld. En in Duitsland kijken ze weer heel anders naar puntoplossingen en hoe je dit moet inrichten. Bevindt je product of dienst zich in de cloud of nog on-premise? Per land kan men daar heel anders naar kijken. Dat levert toch steeds weer flinke uitdagingen op.”

Dat was vroeger in bijvoorbeeld de mediasector wel anders. “Had je een mooi format, dan kon je dat eigenlijk moeiteloos elders uitrollen. In de tech-sector gelden toch andere marktdynamieken.”

Toonaangevende Nederlandse deals in het kader van Technologie, Media & Telecommunicatie (TMT)

Nederlandse bedrijven wagen dus steeds vaker de stap over de eigen landsgrenzen heen, zien o.a. Maarten Kuil (BDO) en Olaf van Haperen (Eversheds Sutherland). Omdat ze groeikapitaal nodig hebben, of omdat ze inmiddels de nationale markt wel kennen (en soms domineren). Maar ook efficiëntie vormt een belangrijke drijfveer voor fusies en overnames, ziet Maarten de Win van Oaklinks.

Dat alles in ogenschouw nemende; wat zijn dan toonaangevende deals uit onze eigen Deal Database? Spraakmakende zaken, die kenmerkend zijn voor hoe de Nederlandse TMT-sector er momenteel voor staat (óf die stiekem al een blik vooruit werpen). Kritisch keken we onze database door en gingen we op zoek naar deals die er – wat ons betreft – bovenuit steken en ons een interessante doorkijk bieden.

Podimo koopt Dag & Nacht Media van V-Ventures

Het Deense podcastbedrijf Podimo maakte op 30 maart 2022 bekend dat het de Nederlandse podcastuitgeverij Dag & Nacht Media heeft overgenomen. Podimo neemt Dag & Nacht Media over van V-Ventures, een investeringstak van Vereniging Veronica die zich puur op de mediasector focust. Hoeveel geld er met de deal is gemoeid, is vooralsnog onbekend. Podimo is wel honderd procent eigenaar geworden.

Ook de mediasector staat bol van de technologische ontwikkelingen, waarbij de podcasttrend misschien wel het meest aansprekende voorbeeld is op dit moment. Inmiddels luisteren er alleen al in Nederland meer dan twee miljoen mensen minstens één keer per maand naar een podcast, blijkt uit recente cijfers van de NLO Podcast & Audio on demand Standaard (NLO PAS).

Massa is kassa in podcastland

Ondanks dat podcasts razend populair zijn, is het landschap nog behoorlijk versnipperd en zijn veel podcastmakers op zoek naar een duurzaam verdienmodel. Met Podimo, dat een Netflix-model met een vast bedrag per maand voor de hele catalogus hanteert, hoopt de Nederlandse podcastsector op de on-demand-golf mee te kunnen varen. Hierdoor zijn inmiddels wel de nodige podcasts, van Man Man Man tot Alle Geschiedenis Ooit, achter de Podimo-betaalmuur verdwenen.

Sendcloud haalt 150 miljoen euro op tijdens investeringsronde

De Nederlandse startup Sendcloud heeft tijdens een Serie C-investeringsronde in totaal 150 miljoen euro opgehaald, valt onder meer te lezen op het techzine Techcrunch. Onder meer durfkapitaalfonds Softbank Vision Fund, private equity-firma L Catteron en de Nederlandse investeringsmaatschappij HPE Growth nemen deel aan deze investeringsronde.

Het in Eindhoven gestationeerde Sendcloud bestaat sinds 2012 en heeft sinds de oprichting ieder jaar dubbele groeicijfers weten te overleggen. Tijdens de coronapandemie werd de groei zelfs geschat op 120 tot 130 procent. Logisch, aangezien de startup voorziet in een cloudbased platform voor het verschepen van e-commerce-bestellingen. Sendcloud neemt de ‘hussle’ van het verzendproces uit handen. E-commerce partijen kunnen hun online winkels koppelen om verzendingen (verzendlabels en track and trace emails) aan te maken bij alle beschikbare verzenders. En het aantal e-commerce-bestellingen is sinds het uitbreken van de coronapandemie door het dak gegaan, tonen actuele cijfers keer op keer aan.

De oprichters van Sendcloud investeren het opgehaalde kapitaal in de verdere ontwikkeling van het platform en het realiseren van de strategie. “Onze core business is het ontwikkelen van mooie features voor webshops. Om dat mogelijk te maken hebben we goede mensen nodig: programmeurs, verkopers, marketeers en klantenondersteuners. We gaan investeren in alle teams. Daarmee gaan we ervoor zorgen dat we marktleider in Europa worden. En dat we ons gaan voorbereiden op de expansie naar de Verenigde Staten”, vertelde CFO- en medeoprichter Bas Smeulders (29) destijds aan MenA.nl. “Waar we staan als we elkaar over drie jaar weer spreken? Dan zijn we de absolute marktleider in Europa, en ook het sterkste verzendplatform wereldwijd!” Op dit moment is de geraamde bedrijfswaarde van Sendcloud 750 miljoen dollar (plusminus 720 miljoen euro).

Coolblue koopt Plotwise

De Nederlandse online retailer Coolblue heeft het eveneens Nederlandse Plotwise overgenomen. Plotwise is een op Artificial Intelligence (AI) gebaseerd route-optimalisatieplatform voor de last mile, tot aan de voordeur van de klant. Hiermee bespaar je als retailer die producten aan huis levert tot wel twintig procent van je CO2-uitstoot, claimt Plotwise.

En juist in die laatste kilometers zit ook het grootste deel van de bezorgkosten voor bedrijven als Coolblue. Tot wel de helft van de kosten zitten in die laatste kilometers tot aan de voordeur. Wat de marges voor retail- en e-tailbedrijven flink onder druk zet. Zeker met de brandstofkosten en energieprijzen van vandaag de dag.

Terwijl klanten wel steeds hogere eisen stellen aan bezorging; ze willen in steeds meer gevallen zélf kunnen beslissen wanneer en waar hun bestellingen worden geleverd. Wat er weer toe leidt dat same-day delivery steeds populairder wordt.

Coolblue hoopt met het aantrekken van Plotwise op deze ontwikkelingen in te kunnen spelen en tegelijkertijd de kosten en uitstoot per bezorging terug te dringen. Coolblue neemt Plotwise over van ENERGIIQ, een energie-innovatiefonds uit Zuid-Holland, dat in de scale-up-fase van Plotswise al in het bedrijf investeerde.

Fusies en overnames in de sector Technologie, Media & Telecommunicatie (TMT)

Zoals gezegd: met de verdere digitalisering en technologisering van het bedrijfsleven is het niet altijd eenvoudig om te kaderen wat er wél binnen de TMT-sector valt en wat niet. Neem bijvoorbeeld de eerdergenoemde flitsbezorgers. Van Haperen (Eversheds Sutherland): “Die zijn zó datagedreven. Voor hun dienstverlening zijn data en data-analyse zo cruciaal, dat ze praktisch een IT-bedrijf zijn.”

Zoals ook voor organisaties als de Nederlandse Spoorwegen technologie zó belangrijk is geworden, dat we ze tegenwoordig niet meer puur als vervoerder, maar ook als een technologiebedrijf mogen beschouwen.

Maar goed, wanneer we uitzoomen en kijken naar de dealvolumes en de verdeling; wat zien we dan voor beeld ontstaan vanuit onze M&A Database?

Terugblikken: normalisering lijkt aanstaande

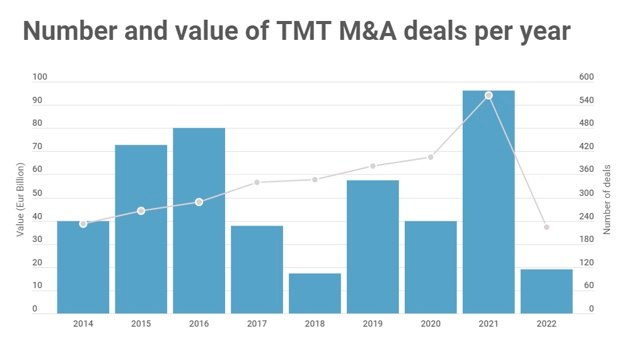

Kijken we naar het aantal deals en de totale omvang hiervan, dan zien we dat er in 2022 toch wel fors minder (grote) deals plaatsvinden, zeker vergeleken met het (corona)jaar ervoor.

Bron: M&A Deal Database (deals meegenomen tot medio juni 2022)

2021 bleek voor de TMT-sector niets minder dan magistraal, met in totaal 565 deals en een totale omvang van 96,25 miljard euro aan geregistreerde transacties in onze database. De IPO van Universal Music Group lijkt hier met 20 miljard euro een belangrijke rol in te spelen. En natuurlijk: 2022 is op het moment van schrijven pas net over de helft van het jaar; in het tweede halfjaar kan er nog van alles gebeuren.

Terugval verklaart: kleine deals oververtegenwoordigd

Wanneer we de deals in omvang opsplitsen, valt ook direct te verklaren waarom het kleinere aantal deals ook direct tot een terugloop in de totale omvang resulteert. Het aantal kleinere deals, van 5 tot 50 miljoen euro, is met 1888 genoteerde transacties véél groter dan de achtervolger (<5 miljoen euro), waarvan we 705 deals kunnen noteren.

Bron: M&A Database (deals meegenomen tot medio juni 2022)

Vooruitblikken: corporates alom vertegenwoordigd, Amerika het beloofde land en buy & build dé strategie

Kijken we, met de wetenschap van nu, door de glazen bol van de sector TMT; wat zien we dan? De Win (Oaklins) ziet dat de grotere partijen alleen maar groter (gaan) worden. “Bedrijven als Google en BMW hebben heuse investeringstakken opgezet, die in talloze bedrijven een minderheidsaandeel nemen. Begint het bedrijf te groeien en te renderen en zit je als aandeelhouder al binnenboord? Dan kun je op het juiste moment de vruchten plukken.”

De sterke interesse van grote strategische partijen voor zowel bewezen als veelbelovende onderneming, en de behoefte om deze toe te voegen aan hun eigen organisatie, zijn ontwikkelingen die private equity-partijen weer een uitgelezen mogelijkheid bieden om vól op tech in te blijven zetten.

De Win: “Private equity is de afgelopen jaren fors op software in gaan zetten. Een investeringsfonds als Main Capital is in een paar jaar van enkele honderden miljoenen naar zo’n 1,2 miljard euro in software-investeringen gegaan.” Een positie die ze in dúrven nemen, doordat big tech alom vertegenwoordigd is. “Met giganten als Google en Microsoft op het vinkentouw heb je altijd een interessante exit achter de hand”, is de TMT-expert binnen Oaklins duidelijk.

De kip met de gouden eieren

Olaf van Haperen (Eversheds Sutherland) ziet dat er voor veel corporates nog ruimte is voor verdere portfolio-uitbreiding. “Om de eigen dienstverlening en het eigen productassortiment mee te vergroten, maar ook ter ondersteuning van de eigen organisatie, om bijvoorbeeld de eigen security verder mee te verbeteren”, legt hij uit. Want de cybercriminelen, die zitten natuurlijk ook geen moment stil. “En innoveren een stuk sneller, omdat zij binnen veel kleinere settings werken.”

Waardoor securitybedrijven altijd een paar stappen achterlopen. “Het is een rat race, waar nog enorm veel geld mee valt te verdienen. Je moet er als investeerder alleen bij zijn voordat de kip de gouden eieren heeft gelegd.”

En zo ontstaan er ook steeds nieuwe bedrijfstypen en combinaties. “Neem bijvoorbeeld Eye Security; een Nederlands securitybedrijf dat niet alleen beveiligingsproducten verkoopt, maar tegenwoordig ook cybersecurityverzekeringen aanbiedt.” Met dank aan een vergunning van de Autoriteit Financiële Markten (AFM). Eye Security is dan nog een startup, maar willen zij uiteindelijk écht groeien? Dan zullen dergelijke bedrijven steeds vaker ‘de grote plas’ oversteken, verwacht Van Haperen. “In Amerika halen ze veel makkelijker kapitaal op. Daar zit het geld, daar zitten de investeerders.”

Nederlandse ondernemersgeest drijft continu innoveren

En hoewel in Amerika het grote geld zit, verwacht Maarten Kuil (BDO) niet dat de Nederlandse ondernemersgeest, door de blik gericht op de Verenigde Staten, verloren gaat. “In Nederland waarderen we de partijen die durven te pionieren. Die innoveren en een risico nemen. Het grootbedrijf en de corporates zijn ook bereid om daarin te investeren of klant te worden.”

Wel verwacht hij dat het qua dealvolume gaat stabiliseren. “De onzekerheid rondom de oorlog in Oekraïne, de torenhoge prijzen voor materiaal en energie en de verder stijgende rentes; er gebeurt ontzettend veel en ik verwacht dat dit op de M&A-markt betekent dat het stabiliseert.”

Níét dat het erg gaat afkoelen in de TMT-sector, wil hij benadrukken. “De honger in interessante techbedrijven blijft groot. Private equity vindt SaaS-ondernemingen nog steeds ontegenzeggelijk interessant en ook verticals software staat nog steeds goed op de kaart. Maar je hoort wel dat banken bijvoorbeeld al iets conservatiever zijn in het kader van overnamefinanciering. Dat gaat uiteindelijk een prijs-dempend effect hebben.”

Lees ook: Sectoranalyse Industrials & Chemicals: Consolidatie, CO2-besparing & Torenhoge Prijzen