Sectoranalyse Industrials & Chemicals: Consolidatie, CO2-besparing & Torenhoge Prijzen

Vijf punten

• Torenhoge energie- en grondstofprijzen drivers voor verduurzaming.

• Waterstofeconomie kan een steeds belangrijkere rol gaan spelen, ook binnen de zware industrie.

• Consolidatieslag binnen de chemiedistributie zet door.

• Vooralsnog fors minder deals in 2022.

• Oorlog in Oost-Europa toont aan: afhankelijkheid van Rusland onwenselijk.

Hebben we het over de sector Industrials & Chemicals, dan hebben we het over branches waarbinnen zeer uiteenlopende bedrijven actief zijn. In het geval van Industrials spreidt dit zich immens uit. Van pure manufacturingbedrijven in de maakindustrie tot hightech B2B-organisaties zoals er zich met name in Brainportregio Eindhoven een aantal hele grote en succesvolle bevinden.

De sector Chemicals laat zich weer opdelen in producenten en distributeurs in allerlei specifieke branches, waaronder zwaar-industrieel maar bijvoorbeeld ook de agricultuur.

Binnen iedere niche – sterker nog, binnen iedere corporate – spelen weer aparte uitdagingen, die te specifiek zijn om in deze meer overkoepelende sectoranalyse te benoemen. Hoewel er vanzelfsprekend ook wel een aantal thema’s vallen aan te wijzen die momenteel overal spelen. Waar op dit moment de situatie in Oost-Europa en – mede als gevolg daarvan – de verder stijgende prijzen voor energie en grondstoffen misschien wel de meest treffende voorbeelden van zijn.

Alles op de oorlog in Oost-Europa gooien zou te eendimensionaal zijn. Desondanks kunnen we er ook weer niet omheen. Maar wat speelt er nog meer in de sector Industrials & Chemicals? We vroegen het vier experts, die ons voor deze sectoranalyse van uiteenlopende inzichten voorzien. Gecombineerd met enkele toonaangevende deals uit onze M&A Database, hopen we een boeiende, treffende én actuele inzage te geven van hoe het er op het kruisvlak van fusies en overnames en Industrials & Chemicals voorstaat. Opnieuw veel leesplezier en happy insights!

1. Thematiek binnen Industrials & Chemicals: torenhoge energie- en grondstofprijzen zorgen voor hoofdbrekens, maar stimuleren ook duurzame transitie.

Al vóór de oorlog tussen Oekraïne en Rusland was het tekort aan grondstoffen gigantisch. Voornamelijk veroorzaakt door die andere crisis, waarvan het einde inmiddels redelijk in zicht lijkt: de coronapandemie. “Voor veel partijen is überhaupt de beschikbaarheid van grondstoffen al een heel urgent en actueel thema”, omschrijft Laurens de Jager, M&A-adviseur bij Deloitte de huidige situatie. “Prijs is niet eens meer de allergrootste zorg; de vraag is zó groot, dat men die hogere prijzen zonder mokken absorbeert en op hun beurt weer richting de klant doorberekent.”

Zeker het grootzakelijke en corporate bedrijfsleven weet die prijsstijging nog wel op te vangen, maar voor het midden- en kleinbedrijf zijn juist de stijgende prijzen voor bijvoorbeeld papierpulp, granulaatkorrels en polysilicum factoren die ze uiteindelijk de das om kunnen doen. Het eveneens gierende tekort aan gas, wat met de situatie in Oost- Europa alleen maar nijpender is geworden, maakt dit voor de sector Industrials & Chemicals alleen maar complexer. Leone Klapwijk, partner en advocaat bij Van Doorne: “We zien dit bijvoorbeeld in de havens; veel gas wordt vanuit de Nederlandse havens naar Duitsland getransporteerd en we zien dat dit nu begint stil te vallen. En dat vindt de industrie ontzettend spannend. Immers, zonder gas komen veel productieprocessen stil te liggen. De stijgende prijzen en de huidige geopolitieke situatie zullen ook als een belangrijke push dienen voor de energietransitie.”

Duurzaamheid versnelt

Met die laatste zin raakt Klapwijk inderdaad een ander interessant punt. Bovenstaande uitdagingen nopen industriële bedrijven om hun transitie naar duurzaam versneld vorm te geven. Laurens de Jager: “Door bijvoorbeeld minder materiaal te gebruiken. Niet alleen betekent dit een lagere prijs, maar ook een kleinere footprint. Dat wás al een thema, maar is door de stijgende prijzen alleen maar voornamer geworden.”

Ook op het gebied van sourcing vindt er een fikse duurzaamheidsslag plaats. De Jager: “Veel producten, halffabricaten en onderdelen komen uit China en het Verre Oosten, maar veel partijen overwegen nu om lokaler te gaan sourcen”, omschrijft hij een belangrijke overweging. “En geef ze eens ongelijk. Vorig jaar bleek al dat één blokkering van het Suezkanaal ervoor kon zorgen dat hele ketens en productieprocessen stil konden vallen.”

Waterstof

Een belangrijke potentiële vervanger voor het steeds duurder wordende aardgas vormt waterstof. “Met name groene waterstof, opgewekt met behulp van elektriciteit afkomstig uit duurzame bronnen, vormt een interessant alternatief voor de zware industrie”, legt Klapwijk uit.

De waterstofeconomie begint hierdoor steeds concreter vorm te krijgen. Klapwijk: “Ik zie dat offshore windmolenparken bezig zijn met het ontwikkelen van mogelijkheden om straks op grote schaal waterstof te produceren en op te slaan, zodat men dit aan land weer kan gebruiken. En in de havens worden bijvoorbeeld percelen aangewezen voor de productie van groene waterstof, door middel van elektrolyse.”

Tegelijkertijd moet de infrastructuur voor waterstof nog wel worden aangelegd. “Deze hele waterstofinfrastructuur vormt een instigator voor toekomstige investeringen”, verwacht Klapwijk.

Industrie 4.0: alles is tech

Wat Bart de Klerk, Head of Industrials bij ING Corporate Finance, óók ziet, naast de impact van de oorlog in Oekraïne (zoals omschreven in de sectorupdate van ING)? “Dat Industry 4.0, dus meer de ICT-kant van de maakindustrie een steeds belangrijke rol begint te spelen. Denk hierbij aan Internet of Things en data analytics.”

2. Toonaangevende Nederlandse deals in het kader van Industrials & Chemicals

Leone Klapwijk verwacht dus dat het verder ontwikkelen van de waterstofeconomie een belangrijke driver vormt voor fusies & overnames in de sector. Aan de andere kant, vindt er binnen de sector Chemicals de nodige consolidatie plaats.

Anders Rasmussen, executive director M&A bij Rabobank, herkent de consolidatieslag binnen de distributietak van de chemiesector. “Met name in de specialty chemiedistributie speelt de Benelux – en meer specifiek Nederland – een belangrijke rol. IMCD, Azelis, Barentz en Caldic zijn echt leidende partijen wereldwijd. Juist zij hebben de afgelopen jaren flink wat overnames gedaan.”

Maar goed, kijkend naar de database van M&A: welke deals springen er wat ons betreft dan uit? Niet per se op het vlak van dealwaarde, maar meer wat betreft de representatie van ontwikkelingen die momenteel binnen de sector Industrials & Chemicals plaatsvinden?

Barentz koopt UNIPEX

Barentz, een Nederlandse distributeur van life science-ingrediënten die wereldwijd opereert, heeft de Franse distributeur UNIPEX overgenomen, werd op 22 maart door Barentz op de nieuwspagina van de eigen website bekendgemaakt.

UNIPEX zelf is eveneens een chemische distributeur, van life science-ingrediënten én specialty chemicals. Met deze aankoop versterkt Barentz zijn internationale positie en voegt het een volgend bedrijf toe aan haar reeds uitgedijde portfolio, met als achterliggende ambitie om wereldwijd de leider op het gebied van distributie binnen de life science-branche te worden.

“UNIPEX neemt een sterke positie in binnen de Europese life science-markt, met een focus op Frankrijk”, omschrijft Hidde van der Wal, CEO van Barentz, de partij die zijn organisatie zojuist over heeft genomen. “Met deze strategische overname versterken we onze eigen positie in Frankrijk en levert het ons continuïteit en nieuwe business development-kansen op, op zowel lokaal als regionaal niveau.”

Life science interessanter

De overname van UNIPEX door Barentz is illustratief voor een beweging die Rasmussen (Rabobank) al detecteerde. “De laatste jaren zie je juist een beweging vanuit de grotere spelers binnen de chemiedistributie naar specialties, waaronder life science. Dit zijn hoogwaardige ingrediënten en kennen een groter groeipotentieel, waardoor ze dus ook aantrekkelijker zijn op de beurs.”

Kendrion koopt 3T

Kendrion, een Nederlandse ontwikkelaar, fabrikant en verkoper van hoogwaardige elektromagnetische systemen en componenten voor industriële en automotive-toepassingen, heeft 3T overgenomen. 3T is een eveneens Nederlandse ontwikkelaar van software- en elektronische systemen. Deze deal werd door beide partijen op 21 september 2021 wereldkundig gemaakt.

Met de aankoop van 3T breidt Kendrion haar mogelijkheden op het gebied van ontwikkeling van elektronica- en softwaresystemen uit, zo laat de kopende partij op haar website weten. Eén van de voordelen is dat Kendrion met de aanschaf van 3T toegang krijgt tot een groter arsenaal aan technisch talent, waar het bedrijf voor de toekomst uiterst veel behoefte aan heeft, laat CEO Joep van Beurden van Kendrion optekenen.

Alles wordt tech

De aankoop van 3T toont wederom aan dat een bedrijf als Kendrion ver vooruit moet kijken en zich, met behulp van M&A, positioneert binnen een snel veranderende wereld. Eentje waarin kennis en kunde rond software- en elektronische systemen vereisten zijn.

ASML koopt Berliner Glas Group

ASML, de wereldwijde marktleider op het gebied van de ontwikkeling van chipmachines, kocht in de zomer van 2020 het Duitse Berliner Glas Group, een bedrijf dat zich heeft gespecialiseerd in de productie en ontwikkeling van optical systems. De waarde van de deal blijft onbekend.

ASML is het paradepaardje van het Nederlandse bedrijfsleven, met een geschatte bedrijfswaarde van 260 miljard euro(*1) en een marktaandeel van meer dan 85 procent. Indirect speelt ASML een cruciale rol binnen praktisch íédere sector, nu steeds meer productieprocessen en praktisch alle devices op chips draaien, die dus door de machines van ASML worden geproduceerd.

In het persbericht dat op 2 november 2020 naar buiten werd gebracht, wordt bekendgemaakt dat er voor de medewerkers, klanten en het management van Berliner Glas Group niets verandert. Met de overname voegt ASML een totaal van 1.600 nieuwe collega’s toe aan haar medewerkersbestand.

ASML en Berliner Glas Group zijn geen onbekenden van elkaar; vóór de overname werkte beide partijen al met elkaar samen. Berliner Glas Group was namelijk een innovatieve toeleverancier van ASML. Het overnemen van toeleveranciers is iets wat ASML wel vaker doet, o.a. met het Amerikaanse Cymer, en is een manier om de regie binnen de ontwikkeling van innovatieve technologieën (in dit geval keramische onderdelen voor chipmachines) in eigen hand te houden.

3. Fusies en overnames in de sector Industrials & Chemicals: terugblikken en vooruitkijken

Hoewel de sector Industrials & Chemicals lastig in één beeld valt te vangen, kunnen we vanuit onze M&A Database wel constateren dat er behoorlijk wat activiteit binnen heeft plaatsgevonden. De Jager (Deloitte): “Sterker nog: sinds september 2020 hebben we het nog nooit zo druk gehad. Ten eerste doordat er veel kapitaal op de markt aanwezig is, maar ook omdat er binnen private equity veel commitment aanwezig is. Het geld moet wel renderen, dus private equity-firma’s worden door zij die kapitaal verstrekken ook echt aangespoord om te gaan investeren.”

Terugblikken: ondanks drukte scherpe daling aantal deals in 2022

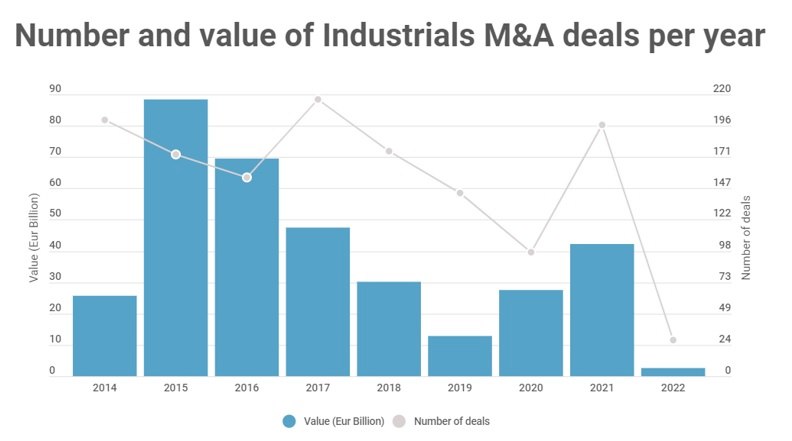

Wanneer we een blik werpen op de deals binnen onze database, dan zien we dat het aantal deals in 2021 inderdaad maximaal piekte. Zeker ten opzichte van 2020, toen de coronapandemie uitbrak, was stijging fors. Met name wanneer we kijken naar het totale aantal deals.

Bron: M&A Database (deals meegenomen tot 10 april 2022)

En hoewel het tweede kwartaal van 2022 pas net is begonnen, kunnen we wel concluderen dat 2022 een minder indrukwekkend dealvolume en -aantal vertegenwoordigt. Natuurlijk, veel deals zijn work in progress, dus een blik aan het einde van het jaar biedt een veel waardevoller inzicht. Maar we kunnen er niet omheen dat de grote geopolitieke onzekerheid van vandaag de dag zijn schaduw vooruitwerpt in M&A-land.

Aantal deals

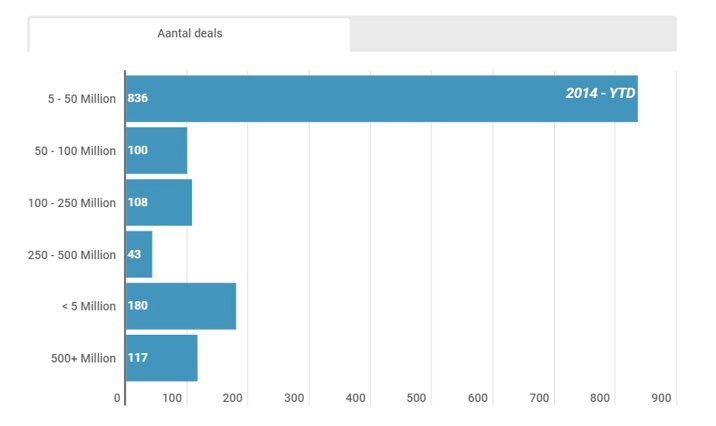

Kijken we naar de verdeling van de deals, dan bevestigt dit het beeld dat we met name in de jaren 2019 en 2021 terugzien. Een groot aantal deals vertegenwoordigt een relatief bescheiden dealvolume, doordat het aandeel kleine deals (met een waarde tussen de 5 en 50 miljoen euro), met 836 deals, groter is dan de som van het totale aantal overeenkomsten waarvan de waarde hoger ligt. Er vindt dus wel veel activiteit plaats, maar veel deals die worden geclosed zijn van een bescheiden omvang, zo blijkt uit onze database.

Bron: M&A Database (deals meegenomen tot 10 april 2022)

Vooruitblikken: verdere consolidatieslagen volgen, sustainability één van de belangrijke drivers

Wanneer we onze experts vragen naar wat zij verwachten dat er allemaal staat te gebeuren op het vlak van fusies en overnames in de sector Industrials & Chemicals, dan is het antwoord unaniem: er staat nog een hoop te gebeuren.

Eigen agenda

Zeker, de grootste maakbedrijven die Nederland rijk is, hebben allemaal hun eigen agenda, uitdagingen en drijfveren voor investeringen. De Klerk: “VDL heeft te maken met uitdagingen binnen automotive, Signify kent bijvoorbeeld al jaren de transitie naar LED en nu steeds meer naar smart lighting, terwijl het ASML-cluster zich vooral druk maakt over het vinden van het juiste talent.” Allemaal uitdagingen en ontwikkelingen die als belangrijke drivers voor fusies en overnames kunnen gelden.

Consolidatie zet door

De eerdergenoemde consolidatie binnen de chemiesector, met name in de chemiedistributie, zal zich de aankomende jaren onverminderd doorzetten, verwacht Anders Rasmussen van de Rabobank. “Die markt zal zich langzaam maar zeker gaan clusteren rond een paar hele grote spelers, maar voor het zover is, hebben die partijen nog een lange weg af te leggen. De vier eerdergenoemde partijen hebben samen nog maar een beperkt percentage van de globale markt in handen.” Zó versnipperd is dat sectoronderdeel dus.

Duurzaamheid sleutelcomponent

Leone Klapwijk (Van Doorne) en Laurens de Jager (Deloitte) voorzien dat bedrijven met name onder druk van verduurzaming hun portfolio gaan uitbreiden of juist selectief gaan afstoten. Klapwijk: “Er bestaan heel veel startups en dito technologieën in verband met bijvoorbeeld de ontwikkeling, opslag en distributie van waterstof voor de industrie. En ik verwacht dat die ondernemingen echt een flinke vlucht zullen gaan nemen en steeds belangrijker worden. Dit geldt eens te meer omdat we niet langer afhankelijk willen zijn van als een land als Rusland voor gas voor bedrijfsprocessen, dat hebben de afgelopen maanden wel uitgewezen.”

Zoals Laurens de Jager ook verwacht dat in de brandstofvoorziening voor de zware industrie veel beweging gaat ontstaan. “Denk bijvoorbeeld aan de rol die afvalverwerking hierbinnen kan spelen”, legt De Jager uit. “Met name binnen de zware industrie kun je daar enorme CO2-winsten mee realiseren. Het is nog steeds niet de holy grail, maar als industriële bedrijven afval rechtstreeks kunnen omzetten naar energie, is dat een stuk efficiënter dan wanneer het naar een afvalverbrandingscentrale gaat en daar alsnog wordt omgezet tot energie, maar dan veel minder efficiënt.”

De deal tussen handelshuis Mercuria en circulair conceptontwikkelaar N+P, is een concrete bevestiging van die beweging. “En dergelijke partnerships en investeringen gaan we nog véél meer zien binnen de industrie”, besluit De Jager.

*1 Aldus de VEB, in oktober 2021: https://www.veb.net/artikel/08365/beurswaarde-asml-kan-naar-500-miljard