Multiples wijken voor rendement bij private equity investeringen

Last modified: 20 juli 2023 12:17

Bij private equity investeringen is er een grotere nadruk op rendement in plaats van de multiples, nemen secondary buy-outs in gewicht toe en wordt er meer waarde gehecht aan het belang van bedrijfsvoering om het businessplan waar te maken. Dat blijkt uit de vierde uitgave van het ‘Grant Thornton Private Equity Report’, een jaarlijks onderzoek onder 175 senior professionals binnen de industrie wereldwijd.

Frank Ponsioen, voorzitter van de raad van bestuur bij Grant Thornton Nederland zei: “Enerzijds heeft de private equity-markt voordeel gehad van bredere exit mogelijkheden, een verbetering in het aantrekken van kapitaal en de versoepelde markt voor schuldfinanciering. Anderzijds heeft de sterke concurrentie voor deals, die door deze omgeving zijn gecreëerd, ertoe geleid dat het vinden van goede transacties tegen een goede prijs een grote uitdaging is.”

“Meer concurrentie betekent één ding: hogere prijzen. Hogere prijzen bij toetreding maken het moeilijker om aantrekkelijke rendementen bij uittreding te behalen. Dit benadrukt de vraag hoe voldoende waarde kan worden gerealiseerd om de kosten en vereiste rendementen te realiseren die met private equity investeringen samenhangen.”

Het gaat minder om instap multiples en meer om het rendement

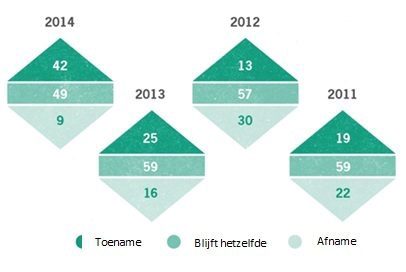

Het onderzoek van dit jaar laat zien dat professionals verwachten dat instap multiples in het aankomende jaar verder zullen toenemen. Het is geen verrassing dat arbitrage op dit vlak als een aanzienlijk minder belangrijke aanjager van waarde wordt gezien, zoals het eerder wel was. Slechts 2% van de respondenten noemt het een belangrijke aanjager, terwijl 66% onderstreept dat het verbeteren van de bedrijfsresultaten van de ondernemingen in hun portefeuille belangrijk is. Bovendien ziet de meerderheid van de professionals zichzelf als ‘growth investors’ in plaats van ‘value investors’. Een andere aanpak is nodig om in de huidige markt de gewenste rendementen te genereren. Ondanks dat het vinden van deals met potentieel van belang blijft, draait het meer om de strategie voor het realiseren van rendementsverbetering na de deal.

Verwacht u dat in de aankomende twaalf maanden dat instap multiples toenemen, afnemen of gelijk blijven in uw markt? (%)

Frank Ponsioen vervolgt: “De huidige competitieve markt vraagt om verhoogde aandacht voor prestatieverbetering om de rendementen die professionals nastreven te kunnen halen. Zij zullen moeten overwegen welk effect dit zal gaan hebben op hun funding en op hun strategie voor het realiseren van liquiditeit, omdat het kan betekenen dat posities voor langere periodes moeten worden aangehouden in de portfolio’s.”

Secundaire transacties vormen een serieuze buy-side mogelijkheid, en zijn niet alleen meer een exit overweging

Secundaire transacties zijn nu een belangrijk onderdeel van de private equity-markt en zullen dat blijven. Ruim twee derde (68%) van de respondenten meent dat het aantal secundaire transacties in het aankomende jaar zal toenemen. Slechts 3% verwacht een afname. De druk op professionals die willen investeren en die op de verkopende professionals die liquiditeit willen realiseren, alsmede de algehele volwassenheid van de markt zijn de belangrijkste drijfveren voor deze ingezette trend. De resultaten duiden erop dat als het om secundaire deals gaat, de professionals zichzelf eerder als nettoverkopers dan als nettoaankopers zien (66% tegen 26%).

Alhoewel er – vanuit het perspectief van de aankopende professionals – met secundaire assets misschien minder potentieel is voor rendement; het feit dat een bedrijf al door een private equity-cyclus is gegaan biedt de overnemer duidelijke voordelen. In een markt waarin weinig nieuwe deals zich voordoen, worden meer transparantie en lagere executierisico’s van een deal steeds hoger gewaardeerd.

Wat zijn de voordelen en nadelen van secundaire transacties vanuit het perspectief van een aankopende professionals? (%)

Frank Ponsioen voegt toe: “Het vraagstuk of er voldoende rendement overblijft, en hoe ingeschatte waarde kan worden gerealiseerd, zal een prominente plaats krijgen in de besluitvorming rondom secundaire transacties. Het begrip van hoe de prestatie van het managementteam kan veranderen als het team in staat wordt gesteld om waarde te realiseren als onderdeel van de transactie, zal een belangrijk punt zijn in de overwegingen.”

Het loont om al vroeg in het proces in te schatten wat de capaciteit van het managementteam is

Ruim drie kwart van de respondenten denkt dat het kopen van een goed bedrijf in een gemiddelde markt beter is dan het kopen van een gemiddeld bedrijf in een goede markt. De definitie van een goed bedrijf, en wat voor professionals een belangrijke reden is om een premie te betalen, komt in de ogen van de professionals vooral neer op de kracht van het managementteam.

Bovenal is in de huidige omgeving het accuraat beoordelen van het vermogen van het management om een businessplan na de aankoop te kunnen implementeren, cruciaal voor het maken van investeringsbeslissingen. Daarentegen vormen managementproblemen de meest voorkomende reden dat een deal in de due diligence-fase stukloopt. Dat suggereert dat professionals zo vroeg mogelijk in het proces de kwaliteit van het management moet beoordelen en bespreekbaar moeten maken.

Redenen om een premie te betalen (%)

Frank Ponsioen concludeert: "Als onderdeel van het initiële proces, zijn beleggers al vaak in staat om een goed beeld te vormen van de capaciteiten van een kleine selectie van het senior management. Een veel breder perspectief is nodig om het vermogen in beeld te krijgen van het gehele management team, om een nieuw businessplan uit te voeren. Meer nadruk op deze analyse, alvorens een gedetailleerd due diligence proces wordt ingezet, is een waardevolle stap in het verlagen van executie risico."