Hoe Europese deals veranderden… En u daarop in kunt spelen

Door: Pieter van Duijvenvoorde, Partner bij CMS

De toename van het aantal Europese deals in 2017 is wellicht tegen de verwachting in vanwege politieke onzekerheid door de verkiezingen in 2017 in Nederland, Frankrijk, Duitsland en Engeland. Maar ook met de wind in de rug, door de solide en groeiende EU-economie. Die Europese groei in M&A-deals werd extra aangewakkerd door de America First politiek van president Trump en de Brexit die ervoor zorgde dat de Britse pond aanmerkelijk daalde.

Dat alles trok vooral Amerikaanse en Aziatische investeerders naar Europa. Dit blijkt uit de tiende editie van de CMS M&A Study. CMS analyseerde de afgelopen tien jaar meer dan 3650 door haar begeleide private M&A-transacties en vergeleek de deals in 2017 met deals tussen 2010 en 2016. Deze analyse maakt trends zichtbaar op het gebied van dealvoorwaarden, earn outs, baskets en liability caps, garantietermijnen en zekerheid voor garantie-inbreuken.

Verschuiving risico

Uit de CMS M&A Study blijkt dat 2017 een verkopersmarkt was, waarbij het risico in transacties is verschoven ten gunste van verkopers. Zo laat het onderzoek zien dat er meer locked box-transacties zijn geweest, de liability cap is gedaald en er meer gebruik is gemaakt van W&I-verzekeringen. Dit alles duidt erop dat verkopers in de huidige transactiemarkt meer ruimte hadden om hun voorwaarden op te leggen aan kopers, al dan niet via controlled auctions. De eerste maanden van 2018 laten zien dat deze trend doorzet.

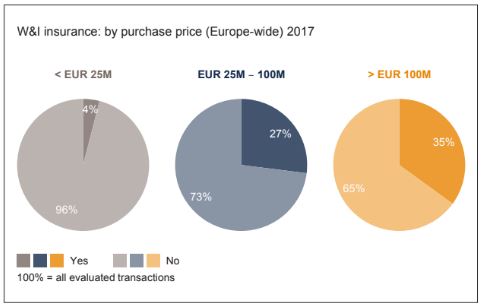

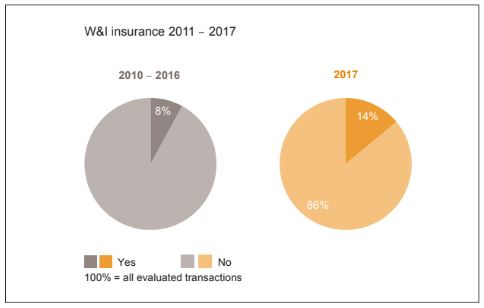

De wens van verkopers om een clean exit te maken, heeft de opkomst van W&I-verzekeringen aangejaagd. In eerste instantie waren dit private equity-partijen, maar ook corporates lijken W&I-verzekeringen nu als een wenselijk alternatief te zien. Over de afgelopen jaren werden dergelijke verzekeringen met name afgesloten in transacties met een dealwaarde van meer dan 100 miljoen euro. Het onderzoek van CMS toont dat nu ook voor kleinere transacties W&I-verzekeringen worden afgesloten, hoewel je de overgrote meerderheid van polissen nog wel ziet op transacties met een dealwaarde van meer dan 25 miljoen euro. In 2017 werd bij 14 procent van alle Europese transacties gebruikgemaakt van een W&I-verzekering, ten opzichte van 8 procent in voorgaande jaren. Dit is het hoogste percentage in tien jaar. De verschillen per sector zijn nog wel groot, waarbij vooral opvalt dat W&I bij vastgoeddeals in Europa gemeengoed is geworden.

Aangezien meer verkopers de exitopbrengsten direct beschikbaar willen hebben en verkopers dit in de huidige markt ook kunnen verlangen, is de verwachting dat de groei van W&I-verzekeringen zal aanhouden. Dat zal ook effect hebben op de dealvoorwaarden.

Verschillen VS en Europa

Er zijn kenmerkende verschillen in dealvoorwaarden tussen Europa en de Verenigde Staten. De CMS M&A Study bevat een vergelijking met transactievoorwaarden uit de VS. Deze vergelijking laat typerende verschillen zien, waarbij de focus in de Verenigde Staten op deals met een closing balans (en dus een koopprijsaanpassing) versus de opkomst van locked box-deals in Europa het meest in het oog springt. Het opnemen van een MAC-bepaling is heel gewoon in de VS, terwijl de meeste transacties in Europa een dergelijke MAC-bepaling niet kennen.

De afgelopen tien jaar is er veel veranderd. Zo bestond het fenomeen W&I-verzekeringen tien jaar geleden nog niet en was locked box niet gangbaar. Tegelijkertijd is ook veel hetzelfde gebleven, zoals het gebruik van escrow-regelingen als zekerheid en het opnemen van MAC-bepalingen in koopovereenkomsten.

De CMS M&A Study geeft een benchmark op dealvoorwaarden in de verschillende Europese regio's. Informatie waarmee niet alleen inzicht wordt gekregen in wat marktconform is, maar ook verschillen tussen de diverse Europese regio's en de VS inzichtelijk worden gemaakt. De CMS M&A Study is op verzoek verkrijgbaar via bdc@cms-dsb.com.