Zo verminderen M&A-professionals risico’s in 2024

Lees ook: Deze delen van het M&A-proces worden de komende twaalf maanden het moeilijkst

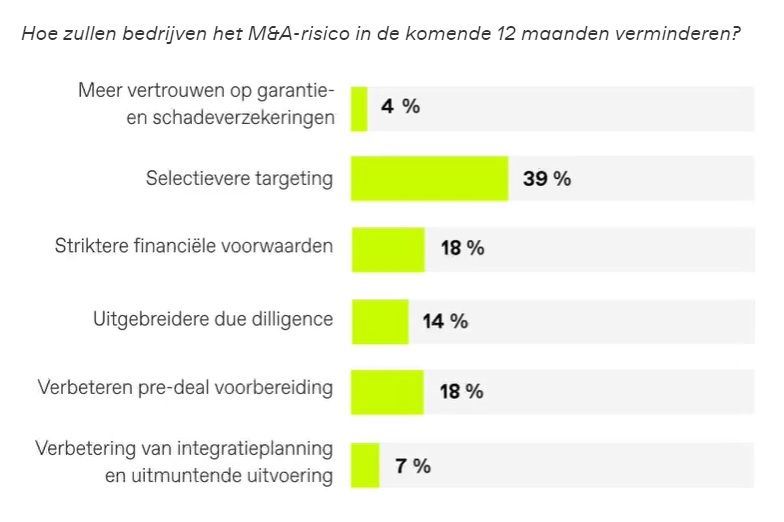

Hoe gaan M&A-professionals M&A-risico’s verminderen de komende twaalf maanden? Maar liefst 39 procent zet in op selectievere targeting. Dat blijkt uit het Trendonderzoek 2024 van M&A en Ansarada.

“Wij kijken nu kritischer naar predictive indicators, waardoor je scherp krijgt wat er nodig is om dat bedrijf een stap verder te helpen”, zegt Ida Kuijken van growth investor Fortino Capital. “Wij zijn best wel datagedreven: we maken niet alleen gebruik van historische data, maar ook van vooruitkijkende metrics. We willen al in een vroeg stadium bij een bedrijf begrijpen wat de unit economics zijn. We willen investeren in groei, maar willen wel dat het product en het bedrijf al staat: het moet duidelijk zijn waarin we investeren. Dat hangt samen met mijn nummer 2, ‘verbetering van integratieplanning en uitmuntende uitvoering’. We sturen op operational excellence: het klinkt leuk om een nieuw land te bestormen of sales en marketing anders in te richten, maar hoe doe je dat echt, heb je daar een plan voor en de juiste mensen aan boord?”

“Ik denk dat het een combinatie is van selectievere targeting en ook uitgebreidere voorbereiding of due diligence”, zegt Jan-Hendrik Horsmeier, Partner bij Clifford Chance. “Die andere elementen zijn meer pleisters. Je kunt wel meer garanties vragen of voorwaarden zoeken, maar als de onderliggende asset gewoon niet goed genoeg is, dan gaat het de deal niet redden.”

Het verbeteren van pre-deal en integratieplannen scoort met achttien procent ook hoog binnen de M&A Community. Peter Toutenhoofd, Head of M&A Advisory Netherlands bij BNP Paribas: “Verbeteren van integratieplannen zal vanuit corporates heel belangrijk zijn. Goed kijken of de synergiën tangible gemaakt kunnen worden. Verzekeringen om onzekerheden weg te nemen zie ik ook. W&I-verzekeringen zijn een standaard inmiddels in iedere transactie.”

“Soms zijn bepaalde aspecten of risico’s ook niet volledig te vatten in een due diligence-onderzoek. De toekomst is nu eenmaal onzeker en er zijn voortdurend veranderingen in de markt of het bedrijf zelf, waardoor je achter de feiten blijft aanlopen en het uiteindelijk aankomt op judgement; je kunt niet telkens maar blijven wachten op hoe zaken zich ontwikkelen.”

– Bas Glas, Gilde

Vertrouwen in de toekomst

De grootste uitdaging bij het voltooien van een M&A-deal is met 27 procent wederom de waarderingskloof, gevolgd door de beschikbaarheid van kapitaal (25%). Economische recessie (22%) komt op de derde plaats.

De grootste uitdagingen bij het voltooien van een M&A transactie de komende 12 maanden – Van belangrijk naar minder belangrijk

1. Kloof waarderingen koper en verkoper

2. Beschikbaarheid van kapitaal

3. Economische recessie

4. Beschikbaarheid van targets

5. Uitgebreidere due dilligence fase

6. ESG compliancy

7. Politieke instabiliteit

8. Issues met mededingingsautoriteiten

9. Protectionistisch beleid / handelsconflicten

Die eerste twee uitdagingen leiden tot creatievere oplossingen in de financieringssfeer, constateren verschillende M&A-advocaten die we voor dit onderzoek spraken. “Vendor loans zag je altijd al, maar we zien nu ook andere instrumenten terugkomen, zoals de convertable loan notes”, zegt Daphne Bens van DLA Piper. “Ook asset based financiering komt op naast de gewone leveraged finance. En asset deals zien we ook weer vaker. Er moet creatiever worden nagedacht om koper en verkoper bij elkaar te brengen.”

“Wat we zien is dat partijen meer openstaan voor ander soort constructies dan normaal. Bijvoorbeeld de recente investering van Exor in Philips. Die zag niemand aankomen. Ik denk dat je dit soort transacties vaker zult zien, evenals andere vormen van samenwerking tussen bedrijven.”

– Katinka Middelkoop, Allen & Overy

“Economische recessie heb ik als eerste omdat die impact heeft op vertrouwen. De M&A-markt is gebouwd op vertrouwen in de toekomst”, zegt Sergio Herrera van Rabobank. Of er wel of geen crisis komt is volgens Johan Verlinden van Fagron altijd de grootste uitdaging bij het voltooien van een M&A-deal. Waarderingen worden dan heel moeilijk. En dat drie of vijf jaar lang. “Voor alle duidelijkheid wil ik nog wel kwijt dat ik optimistisch blijf over de M&A markt de komende twaalf maanden. Optimistisch én opportunistisch, want die twee zijn in onze branche onlosmakelijk verbonden.”

Zorgen over geopolitieke ontwikkelingen staan eveneens op de radar van de M&A-experts. “De dreiging van meer oorlog heeft een enorme impact op de markt”, zegt Peter Toutenhoofd van BNP Paribas. “Het bombarderen van de havens van Oekraïne heeft een enorm na-effect. Je ziet dat de steun in een aantal Oost-Europese landen ter discussie wordt gesteld. Ja, dat maakt het spannend.”

Lesley van Zutphen van Bencis Capital Partners ziet ook vooral de toenemende geopolitieke instabiliteit als onzekere factor. “Stel, Donald Trump wint de verkiezingen, sluit een pact met Poetin en verlaat de NAVO. Of de Chinezen vallen Taiwan binnen. Of de Russen gebruiken tactische kernwapens op het Oekraïense slagveld… Dergelijke scenario’s kunnen wereldwijd de markten op zijn kop zetten. Het waren onzekere tijden en dat zal komende twaalf maanden en vermoedelijk jaren waarschijnlijk niet heel anders worden.”

Toch zal er zelfs bij die zwartste scenario’s werk blijven voor de M&A-professionals. “Partijen móeten verkopen, omdat ze immers succesvol willen zijn”, besluit Ewald van Hamersveld van KPMG. “De cyclus moet op gang worden gehouden. En de koper wil verder groeien door buy & build. Dat was altijd al zo en zal – hoge rente, inflatie, geopolitieke onrust ten spijt – niet veranderen.”