Hoe realiseer je als private equity toch mooie resultaten ondanks de hogere rente?

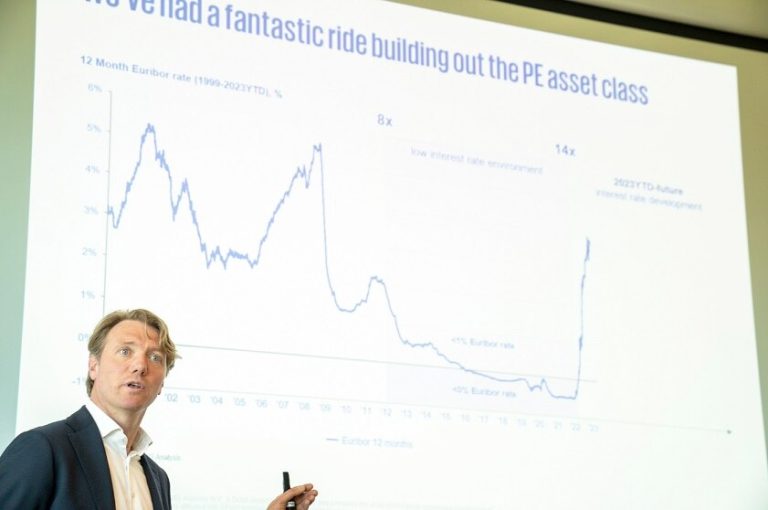

Even de handen in de lucht: wie werkt er al meer dan twaalf jaar in private equity? Uit een volle zaal bij de sessie ‘Private Equity Returns in the New Reality’ tijdens het Private Equity Summit 2023 gaan er voorzichtig een paar handen omhoog. Nou, zegt Bud van der Schrier, Partner Global Strategy Group – Deal and Growth Strategy bij KPMG, dan hebben jullie bijna allemaal alleen ervaring in het investeren in private equity in de ‘fantastic ride’ van de investeringscategorie in de afgelopen twaalf jaar – en dus geen ervaring met wat mindere markten. Dat roept belangrijke vragen op over hoe je onder andere omstandigheden toch goede returns kan realiseren.

Einde aan het gouden decennium voor private equity?

Dat het een wilde rit was in de afgelopen jaren is zeker. Tussen 2012 en nu ging de hoeveelheid assets under management van 1.4 triljoen dollar naar 4.2 triljoen dollar en steeg de gemiddelde multiple van 8x naar 14x. De dominante factor van dit succes lijkt de lage rente te zijn geweest: bij het gebrek aan rendement op andere investeringsvormen en de beschikbaarheid van goedkope leverage stuwde private equity op naar grote hoogten. Nu de rente weer stijgt zal dat dus ook te voelen zijn in manier waarop de sector zich ontwikkelt.

Het is geen voorspelling, zegt Van der Schrier, maar het lijkt er wel op dat deze uitzonderlijke jaren voorbij zijn. De eerste signalen zijn er al in de markt. Het dealvolume daalt, de deals nemen toe in complexiteit en er komt een steeds groter gat tussen verkopers die hun prijzen nog op het piekniveau inschalen en de kopers die inmiddels echt wat minder kunnen en willen betalen. De vraag is natuurlijk hoe dat de dealpraktijk beïnvloedt en hoe je toch nog mooie resultaten op de portfolio's kan laten zien.

De multiple game is voorbij

Joeri Jägers (senior manager bij KPMG) zoomde even wat meer in op de data van de afgelopen tijd om te ontdekken waar de ruimte ligt. Door het analyseren van 9000 transacties uit de afgelopen jaren kwam naar voren dat bij het realiseren van de money multiple 40 procent werd gerealiseerd op arbitrage, ofwel op het verschil tussen aan- en verkoopprijs van de portfoliobedrijven. Daarna was er nog een deel omzetgroei door organische groei en het samenvoegen van meerdere bedrijven en realiseerden fondsen nog een deel van hun multiple uit dividenden, maar het belangrijkste om in de gaten te houden is de mate waarin de toegevoegde waarde werd gerealiseerd door de winstgevendheid van de bedrijven. In de afgelopen jaren was dat negentien procent.

Uit deze cijfers volgt de conclusie dat je als private equity manager in de afgelopen jaren niet al te scherp op de winstgevendheid hoefde te sturen, omdat je toch wel kon vertrouwen op de arbitrage om de gestelde doelen te halen. Als die arbitrage dus lager wordt omdat de markt afkoelt wordt het dus belangrijker om uit de andere categorieën van waardecreatie te putten. Met de dividenduitkering en de groei valt weinig te schuiven, maar met de winstgevendheid des te meer.

De focus leggen op echte waardecreatie

KPMG heeft daarom naast het stellen van deze diagnose ook onderzoek gedaan hoe je de winstgevendheid omhoog kan krijgen. Evgenia Molotova (director) presenteerde een uitgebreid model om de potentiële groeifactoren te identificeren en uit te bouwen. Vervolgens ging het team van KPMG in gesprek met de zaal over de details van de methode en de uitdagingen die investeerders tegenkomen bij het opvijzelen van de winstgevendheid.

Voor de ervaren dealmakers en trouwe lezers van het M&A Magazine komt het waarschijnlijk niet als een verrassing dat de menselijke factor van cruciaal belang is. Een goed managementteam kan een deal maken of breken en er ligt altijd een enorme uitdaging om na een fusie of een overname, bijvoorbeeld in de context van een buy & build, de synergievoordelen te realiseren die van grote invloed zijn op de winstgevendheid. Het implementeren van een sterke strategie op het gebied van integratie en het smeden van een nieuwe bedrijfscultuur is bijvoorbeeld een van de belangrijkste taken van een private equity-huis.

Enfin, het is waarschijnlijk dat de skillsets van private equity professionals in de komende jaren uitgedaagd worden en bijgedraaid moeten worden om ook in een ander investeringsklimaat een mooi resultaat te laten zien. Het goede nieuws is dat met een combinatie van uitgebreid onderzoek en kennisoverdracht binnen de netwerken van de community er een uitgebreid instrumentarium beschikbaar is om ook de komende jaren succesvol door te komen.

Lees ook: Private Equity Summit: Geoliede managementteams met gestructureerd HR-beleid