League Tables Q1, 2023: Dit zijn de meest actieve M&A-advocaten

Data: Aron Gulam

Het aantal geregistreerde in de deal database bedroeg in her eerste kwartaal van dit jaar 252. Deze deals vertegenwoordigen een dealwaarde van 17.405.000.000. Deze cijfers zijn vergelijkbaar met de cijfers van het derde en vierde kwartaal van 2022.

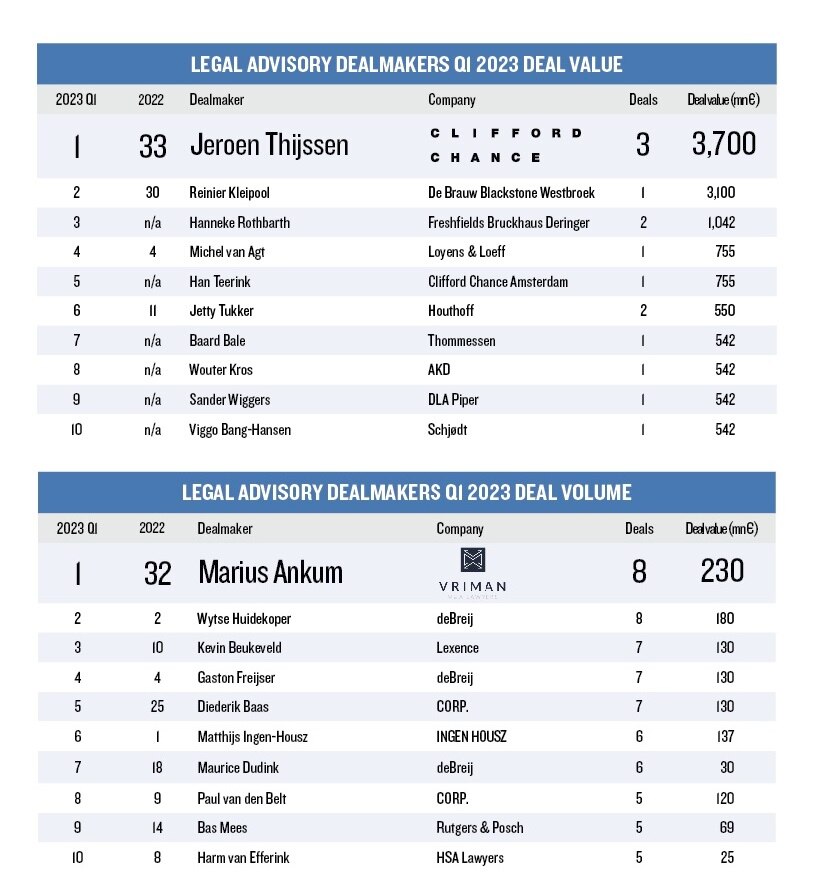

Nog meer dan voldoende werk voor M&A-advocaten dus. De top 3 qua dealwaarde wordt ingevuld door Jeroen Thijssen (Clifford Chance Amsterdam), Reinier Kleipool (De Brauw Blackstone Westbroek) en Hanneke Rothbarth (Freshfields Bruckhaus Deringer).

Thijssen was onder meer in de lead bij de verkoop van de retail assets van TotalEnergies in Duitsland en de Benelux aan het Canadese Couche-Tard, een deal van 3,1 miljard euro. Kleipool zat bij deze deal aan de andere kant van de tafel als advocaat voor Couche-Tard.

Hanneke Rothbarth beleefde eveneens een succesvol kwartaal. Ze stond Boskalis bij met de verkoop van Smit Lamnalco aan Boluda Corporación Marítima (dealwaarde > 500 miljoen) en vertegenwoordigde het Zweede Ankor dat samen met Marlin Equity Partners media monitoring & social analytics platform Meltwater overnam (dealwaarde 542 miljoen euro).

Lees ook: De complexiteit van een Noors-Nederlandse deal

Bij dealvolume Legal Advisory worden de eerste drie posities ingenomen door Marius Ankum (Vriman M&A Lawyers), Wytse Huidekoper (deBreij) en Kevin Beukeveld (Lexence). “Ondanks een turbulente markt, valt de M&A activiteit in het mid-market segment niet stil", aldus Marius Ankum die bij maar liefst acht transacties adviseerde het afgelopen kwartaal. “Vriman bevestigt wederom een sterke speler te zijn met een hecht team en een mooie groep trouwe klanten.”

Kevin Beukeveld van Lexence verwacht ondanks lastigere toegang tot financiering tegen hogere kosten en de nog steeds onzekere geopolitieke factoren in de mid-market veel M&A activiteit voor de rest van 2023. “Wel zal één en ander zijn weerslag hebben in de waardering van bedrijven en de financiering daarvan", zegt de M&A-advocaat. “De vendor loan en earn-out zijn weer helemaal terug van weggeweest.’’

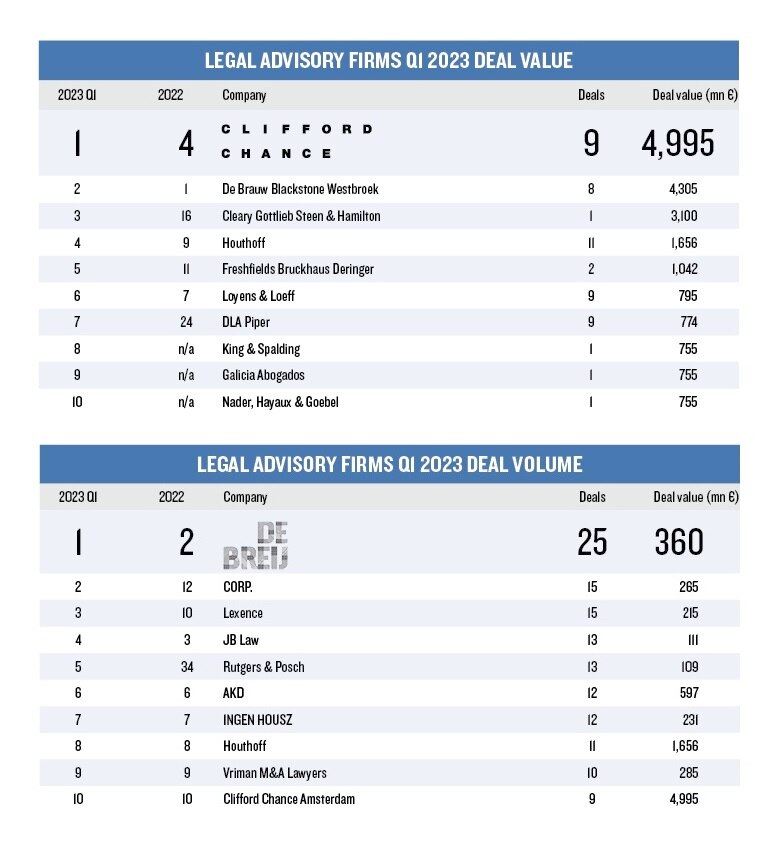

Ook bij de kantoren staat Clifford Chance op plek één als het gaat om dealwaarde. Stephanie Horowitz van deze firma zegt: “Als kantoor hadden we een druk jaar ondanks dat de geopolitieke situatie, de stijgende rente en de hoge inflatie geen goede omstandigheden voor overnames opleveren. Als deze omstandigheden gaan wijzigen, gaan we ongetwijfeld een toename van transactieactiviteit zien, in het bijzonder van financiële investeerders.”

Op de beurzen is het qua IPO-activiteit nog rustig, maar toch deden ook de ECM-lawyers een aantal mooie transacties, waaronder Petra Zijp van NautaDutilh die werkte aan de verkoop van een aandelenbelang in bierbrouwer Heineken door het Mexicaanse Femsa. “Voor Femsa was dit strategisch een zeer belangrijke transactie. Een combinatie van een van de grootste ABBs van de afgelopen periode en exchangeable bond uitgifte. Ik denk dat we dit soort transacties de komende tijd meer gaan zien nu de IPO-markt voorlopig dicht is", aldus Zijp.