Wat doen de private investeerders in 2024? ‘Private equity laat het geld weer rollen’

• Ongecommitteerd kapitaal bij private equity-huizen geldt als belangrijke drijver van de dealgroei komend jaar.

• Dealmakers verwachten dat vooral dat buy & build strategieën gaan leiden tot een hoog transactievolume in 2024.

• Veel dealmakers zijn somber over venture capital-investeringen. Die gaan dalen verwachten velen van hen (ruim 42%), of blijven in het gunstigste geval gelijk (34%).

De komende tijd zullen er meer private equity deals plaatsvinden, maar minder venture capital investeringen. Dat is het beeld dat oprijst uit het M&A Trendonderzoek van de M&A Community en Ansarada voor 2024.

Dit toonaangevende digitale magazine kwam tot stand middels een online survey onder 247 M&A-professionals. De redactie van M&A interviewde ook 28 topdealmakers live voor dit onderzoek. Klik op het onderstaande icoon om het magazine gratis en zonder inlog te lezen:

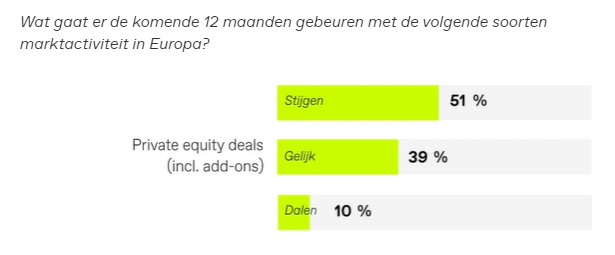

De vorige editie van dit M&A-onderzoek liet een gematigd positieve stemming zien ten aanzien van private equity (PE): ruim een derde van de respondenten verwachtte toen een stijging van het aantal PE-deals. Dit jaar zijn de respondenten nog positiever. Nu verwacht meer dan de helft (ruim 51%) een dergelijke stijging.

Rob van Veldhuizen (Global Head Corporate Finance bij ING) en Marco Gulpers (Head of Corporate Finance M&A bij ING Nederland) zien de aanwezigheid van aardig wat ‘dry powder’ (ongecommitteerd kapitaal) bij private equity-huizen als drijver van de dealgroei komend jaar. “Wel wordt het lastiger om kopers en verkopers bij elkaar te krijgen, aangezien na een hausse op de waarderingen, deze nu iets zijn ingezakt – en verkopers wellicht nog de ‘oude’ prijzen voor hun ondernemingen willen.”

Private equity laat het geld weer rollen

In de woorden van Jan-Hendrik Horsmeier, partner bij advocatenkantoor Clifford Chance: “Voor het komende jaar verwachten we dat private equity weer volop gaat investeren. De belangrijkste private equity spelers zijn de afgelopen periode zeer succesvol geweest in het aantrekken van kapitaal, wat betekent dat de focus in de nabije toekomst zal liggen op het inzetten van dat kapitaal, met in het bijzonder focus op de (renewable) energiesector, tech en financiële dienstverlening.”

Ook Aron de Jong, Partner Deals & financing bij Mazars, denkt er zo over: “Geld was goedkoop de afgelopen jaren en private equity-partijen hebben succesvolle fundraising gedaan. Zij hebben de opdracht dat geld tegen een goed rendement aan het werk te zetten, dus dat betekent dat er heel veel vraag is aan die kant. Tegelijkertijd is het aanbod relatief laag, dat zorgt ervoor dat de prijs redelijk op niveau blijft. Het is wat dat betreft nog steeds een goede tijd voor DGA’s om te verkopen. De kansen voor een pre-exit zijn goed.”

Kortom: private equity gaat het geld laten rollen, denkt een (kleine) meerderheid van de dealmakers. “Al die fondsen moeten wat”, zoals Katinka Middelkoop, partner bij advocatenkantoor Allen & Overy het kort en bondig samenvat.

Vooral de mid-market met deals van onder de 200 miljoen euro lijkt veelbelovend; daar onttrekt private equity zich vermoedelijk aan de neergang aan de bovenkant van de markt, verwacht Bas Mees, partner bij advocatenkantoor Rutgers & Posch. “Grote deals hebben te maken met financieringsuitdagingen. De stijgende rentetarieven en terughoudendheid van banken om financiering te verstrekken, maken het moeilijker om deze transacties te realiseren. Bovendien spelen macro-economische onzekerheden een grotere rol in de besluitvorming bij grote deals. Wanneer een multinational wordt overgenomen, brengt dit vaak meer blootstelling met zich mee aan geopolitieke risico’s in vergelijking met het kopen van een kleinschaliger regionaal bedrijf, zoals een zorgpraktijk of een IT-bedrijf. De mid-market heeft daar minder last van.”

“Naast bedrijfsinvesteringen, ben ik over private equity wel positief, omdat ik denk dat er best wel wat mogelijkheden zijn voor portfoliobedrijven van private equity om wat kleinere add-on acquisities te doen.”

– Sergio Herrera, Rabobank

Buy and build centraal

De PE-strategie van buy en build en add-ons blijft onverminderd populair in 2024, stellen verschillende dealmakers die we spraken voor het onderzoek. Er is zelfs een groeiende interesse van private equity-investeerders om koopjes te jagen nu de waarderingen van doelbedrijven dalen of realistischer worden. Hierdoor kunnen kopers aantrekkelijkere deals sluiten binnen dit marktsegment.

De grootste focus voor private equity-firma’s van belangrijk naar minder belangrijk

01. Add-on acquisities (buy & build).

02. Opvangen effecten lagere economische groei en hogere kosten.

03. Verbeteren winstgevendheid portfoliobedrijven door te investeren in kwaliteit en waardecreatie.

04. Vinden van nieuwe targets.

05. Managen van exits en desinvesteringen.

06. Kapitaal ophalen voor nieuwe fondsen.

Een grote groep respondenten (bijna 30%) bevestigt dat het accent op ‘buy and build’ en ‘add-ons’ ligt. Zo ook Ewald van Hamersveld (partner KPMG, geeft leiding aan Private Equity binnen Transaction Services van het kantoor): “Voor PE is buy and build de heilige graal. Je koopt een kleinere onderneming, waarbij er geen noodzaak is gehele MT’s mee te nemen, je kunt groter en dus goedkoper inkopen (synergiën). Met een buy and build-strategie worden goede ondernemingen altijd meer waard. Met een nadruk op ‘goede’, want je moet wegblijven bij niet performende bedrijven.”

“Voor private equity is buy and build de heilige graal.”

– Ewald van Hamersveld, KPMG

Bijna een kwart van de dealmakers (25%) onderstreept dit laatste: zeker in tijden van lagere economische groei en hogere kosten is PE selectief in z’n investeringsbeleid. Het geld rolt, maar er is meer oog voor waar het heen gaat dan in het verleden nog wel eens het geval was, zegt ook Age Lindenbergh, Managing Director en Co-Head van de Benelux practice van adviesbureau Alvarez & Marsal: “Je ziet in de markt dat er meer aandacht is voor kwaliteit. Vroeger was er ook interesse voor bedrijven die het aardig deden, maar niet heel bijzonder presteerden. Nu zijn kopers duidelijk selectiever geworden. De mogelijkheden te financieren met vreemd vermogen zijn beperkter in deze tijd. En je wilt natuurlijk geen ‘gedoe’ hebben met banken als het even tegenzit.”

De focus van de Nederlandse private equity maatschappijen ligt de komende maanden daarnaast op ‘Verbeteren winstgevendheid portfoliobedrijven door te investeren in kwaliteit en waardecreatie’, verwacht ruim een vijfde van de respondenten (21%). Want, zoals Sergio Herrera, Managing Director M&A bij Rabobank zegt: “Ik zie bij onze PE-cliënten dat ze voornamelijk bezig zijn om hun portfoliobedrijven door deze ruwe tijd te loodsen: verbeteren winstgevendheid en kostenbeheersing passen goed bij elkaar.”

En, in de woorden van Daphne Bens, hoofd van de Corporate groep bij advocatenkantoor DLA Piper Amsterdam: “De focus ligt momenteel op het bestaande portfolio, omdat zowel het ophalen van nieuw kapitaal als het vinden van nieuwe targets momenteel lastig is. Daarom denk ik dat add-ons en het verbeteren van de winstgevendheid de grootste prioriteit hebben, zodat private equity maatschappijen over een aantal jaar succesvolle exits kunnen doen.”

“De focus ligt momenteel op het bestaande portfolio, omdat zowel het ophalen van nieuw kapitaal ophalen als het vinden van nieuwe targets momenteel lastig is.”

– Daphne Bens, DLA Piper

Magere tijden voor venture capital

Zo hoopvol als de respondenten gestemd zijn over de vooruitzichten voor private equity-investeringen, zo somber zijn ze over investeringen door venture capital (VC) maatschappijen. Die gaan dalen verwachten veel dealmakers (ruim 42%), of blijven in het gunstigste geval gelijk (een kleine 34%).

De stemming wordt goed verwoord door Gijs Linse, partner bij advocatenkantoor Allen & Overy: “De laatste jaren hebben we een stijging gezien van venture capital deals, maar nu zien we dat daar het gebrek aan financiering een issue is, met VanMoof als duidelijk voorbeeld. Daarom zie ik daar een kleine daling. Die is al ingezet en zal echt nog wel even aanhouden.”

“De daling voor venture capital-investeringen is al ingezet en zal echt nog wel even aanhouden.”

– Gijs Linse, Allen & Overy

Het probleem is niet zozeer dat er geen geld is, maar eerder dat investeerders koudwatervrees hebben. Zoals Michelle van Huijstee, Private Equity Leader van accountants- en adviesorganisatie Deloitte zegt: “Vooral beginnende techbedrijven, die sterk afhankelijk zijn van VC-investeringen, kunnen merken dat de financiering beperkter wordt naarmate de onzekerheid bij venture capital toeneemt. Door macro-economische vooruitzichten en de rentestijgingen staan waarderingen onder druk wat weer impact heeft op de ‘access to funding’. Het ligt hier dus niet aan de fundingcapaciteit, maar aan de mismatch tussen de perceptie van startups over hun eigen waardering en groeitraject versus de visie van venture capital-firma’s op deze zelfde waarderingen.”

“Die waarderingen hebben een tik gekregen”, beaamt Ida Kuijken, partner bij private equity-investeerder Fortino Capital. “Investeerders zijn nu meer bezig met het ‘path to profitability’ en daarom wordt er kritischer gekeken naar investeringen.”

Anders geformuleerd: “Investeerders hebben even de buik vol van negatieve cashflows en venture capital ondervindt daar helaas de gevolgen van”, in de woorden van Lesley van Zutphen, Managing Partner van investeerder Bencis Capital Partners. Vooral jonge bedrijven gaan dat merken, denkt Bas Mees, partner bij advocatenkantoor Rutgers & Posch. “Voor zover er geïnvesteerd wordt, dan vaak in financieringsrondes met kleinere ticketgroottes waarin meerdere investeerders samen optrekken om risico’s te spreiden.”

“Investeerders hebben even de buik vol van negatieve cashflows en venture capital ondervindt daar helaas de gevolgen van.”

– Lesley van Zutphen, Bencis Capital Partners

Mooie deals in aantocht

Toch klinkt er hier en daar ook enig optimisme. Iets minder dan een kwart van de respondenten (24%) verwacht een stijging van VC-investeringen, al is het dan met de nodige mitsen en maren. Gaby Smeenk, partner in de sectie M&A en Capital Markets van advocatenkantoor De Brauw Blackstone Westbroek, verwoordt het als volgt: “Ik verwacht een voorzichtige groei, maar grote financieringsrondes zullen waarschijnlijk achterwege blijven.”

Anders dan in het verleden dus: “Toen zat er veel ‘dry powder’ bij VC en er werd veel opgekocht, ongeacht business plans of cash generation. Nu zien we dat investeerders strengere eisen stellen – dat een bedrijf ‘cash positive’ is en groei laat zien. Er moet in ieder geval een duidelijke route naar profitability zijn”, zegt Mark Stoelinga, Associate Director bij Clearwater International. Tegelijkertijd ziet Stoelinga nieuwe investeringscategorieën zoals AI en machine learning snel opkomen. “Zo snel dat we zeker nog wel VC-activiteit blijven zien.”

“VC-investeerders stellen strengere eisen. Er moet in ieder geval een duidelijke route naar profitability zijn.”

– Mark Stoelinga, Clearwater International

Sommige dealmaker verwachten zelfs een duidelijke opleving: “Het staat nu even op een laag pitje, maar er gebeurt zoveel interessants in de techwereld dat er ongetwijfeld weer mooie deals aankomen”, zegt Ytzen Marseille, Partner bij JB Law. Dat wordt onderkend door Bas Glas, senior partner bij investeerder Gilde. “Er wordt verwacht dat VC-investeringen zullen toenemen, vooral vanwege de toenemende interesse en activiteit rondom Renewable Energy, AI en ESG.”