Last modified: 20 juli 2023 13:17

Zeven advocatenkantoren maken enorme sprongen in aantal deals. Private equity, Brussel en transfers bepalen de markt.

[scroll naar beneden om alle kantoren te vergelijken met de markt]

Ieder kantoor heeft wel eens een goed of een slecht jaar, maar zeven kantoren hebben sprongen van meer dan 15 deals gemaakt. Dat blijkt uit data van mena.nl over de periode 2014 tot en met 2018.

AKD maakte in 2017 een grote klapper. Het aantal deals van het kantoor verdubbelde vergeleken met het voorgaande jaar en daarmee versloeg het de markt. Partner Nathalie van Woerkom schrijft een deel van de groei toe aan de uitbreiding van de dienstverlening en de opening van een nieuw kantoor. “We hebben de keuze gemaakt om niet alleen diensten van advocaten en notarissen te leveren, maar ook diensten van fiscalisten, om zo een echt full service kantoor te kunnen zijn. Ook hebben we een kantoor in Luxemburg geopend, om ons nog beter te positioneren voor bedrijven of investeerders die in de Benelux actief zijn. In Brussel zijn we onlangs ook flink uitgebreid met het Brusselse team van het Amerikaanse kantoor McGuireWoods.”

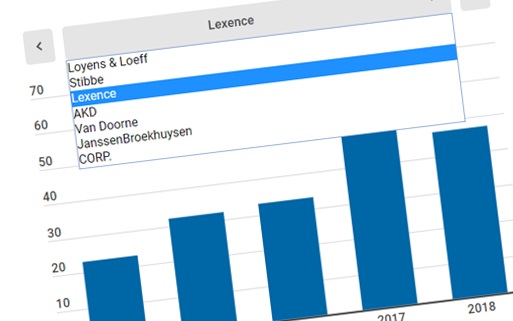

Het jaar 2017 was een goed M&A-jaar, maar bij

Lexence gingen alle remmen los. Het kantoor adviseerde bij 69 deals, in totaal 36 deals meer dan het voorgaande jaar. Partner Wouter Helder verklaart de groei door de grote activiteit van private-equity-investeerders. “De PE-partijen die wij al jaren mogen bijstaan zijn dat jaar zeer actief geweest, met een flink aantal buy-and-build-transacties. Exceptioneel goed was 2017 denk ik niet. Door onder andere onze sterke focus op PE en mid-market-M&A groeit onze praktijk namelijk nog steeds flink.”

Het dealaantal van

JanssenBroekhuysen neemt al jaren met gelijke treden toe. Partner Mariëlle Broekhuysen is niet verbaast, want ze hebben flink geïnvesteerd in nieuwe mensen. “We hebben sinds 2014 onze M&A-capaciteit gestaag uitgebouwd, onder andere met de komst van Lucas Brabers en in oktober 2018 met de komst van Barbara van Hussen. Daarnaast is het aantal medewerkers uitgebreid zodat we qua omvang van onze M&A-praktijk niet onderdoen voor een groot aantal van de middelgrote kantoren en Nederlandse vestigingen van de grotere internationale kantoren. De markt heeft inmiddels de M&A-boutique volledig omarmd als alternatief voor de grote, full-service-kantoren. Wij hebben als één van de first movers (sinds 2006) onze fair share opgeëist, denk ik.”

Bij

CORP. groeit het aantal deals al jaren sterk en met 2018 als voorlopig hoogtepunt. De groei wordt mede gedreven door private-equity-investeerders en goedkoop geld, constateert partner Paul van den Belt. “Onze cliëntenbasis groeit nog steeds hard, met name in de private-equity-hoek (PE). Voor die partijen hebben we in 2018 veel investeringen en desinvesteringen gedaan, maar ook bijzonder veel buy-and-build-werk voor hun portfolio vennootschappen. Daarnaast hebben we in 2018 relatief veel grensoverschrijdende activiteiten gezien. Gestimuleerd door goedkope financieringsmogelijkheden zoeken ondernemingen over de hele wereld naar bedrijven die de eigen activiteiten aanvullen. Dit in combinatie met het feit dat zowel strategen als PE-fondsen over zeer veel eigen geld beschikken maakt dat de markt sterk in beweging is.”

Bij

Van Doorne maakte het dealaantal twee grote sprongen: in 2015 met 26 deals en in 2017 met 27 deals. De eerste stijging heeft deels een administratieve achtergrond, weet Steffen Alleman. “De stijging in ons dealvolume laat zich deels verklaren door de beperkte ruchtbaarheid die onze cliënten in 2014 wilden geven aan deals, als het beperkte belang dat wij toekenden aan de bekendmaking van onze rol in deals.” Voor de tweede sprong heeft Alleman drie verklaringen. “Onno Boerstra trad als juridisch adviseur in toenemende mate op voor het management bij private equity gedreven transacties. Waar voorheen management lang niet altijd voorzien was van een eigen juridisch adviseur, werd dat eerder uitzondering dan regel. Daarnaast versterkte Van Doorne haar M&A-praktijk met de komst van Jeroen Sombezki. Ook nam het aantal vastgoedtransacties gestructureerd als aandelentransactie toe. Daar ben ik veel bij betrokken.”

De dealmakers van

Loyens & Loeff hadden in 2014 een opvallend goed jaar. Het kantoor noteerde dat jaar tachtig deals terwijl de dealteller in de daaropvolgende jaren rond de zestig bleef schommelen. Zelfs in 2017 – het recordjaar van M&A in Nederland – kwam Loyens & Loeff niet in de buurt van de piek van 2014. Een groot deel van de deals in 2014 staan op conto van Jan-Willem van Rooij en Harmen Holtrop (foto rechts). Zij waren dat jaar beiden goed voor elf deals.

Het dealaantal van

Stibbe piekte in 2014 en daalde daarna met negentien deals. De trend van de Nederlandse M&A-markt biedt geen verklaring voor deze beweging, want die bleef tussen 2014 en 2016 redelijk stabiel. Ook in de jaren daarop volgen de dealmakers van Stibbe de markt niet. De piek van 2017 komt niet terug in de dealteller van het Zuidas-kantoor. Dat Stibbe de trend niet volgt blijkt ook uit de positie van het kantoor in de league tables. In 2014 stond het kantoor (gesorteerd op aantal deals) nog op de derde plaats. Daarna daarna daalde Stibbe in stapjes naar de 13e plaats in 2018.

Partner Egbert Vroom maakt zich geen zorgen om de cijfers. “Het aantal deals is voor Stibbe minder belangrijk dan de dealwaarde. Wij richten ons vooral op het grotere dealsegment.” Ook vermoedt hij dat de cijfers worden beïnvloed door een toename in het aantal kantoren dat deals aanmeldt bij mena.nl. “Stibbe was relatief vroeg betrokken bij MenA.nl, maar steeds meer kantoren hebben de league tables ontdekt, ook voor het aanmelden van kleine deals. Hierdoor lijkt het aandeel van Stibbe kleiner te worden, maar dat is een vertekend beeld.”

Lees ook welke zes zakenbanken de grootste sprongen maken.