Sectoranalyse Energy: Welke overnames zijn tekenend?

Vijf punten

• Investeerders trekken hun handen af van ‘grijze’ energiebedrijven

• Interesse in renewables is gigantisch gegroeid

• Lokale participatie en het net op spanning houden grote uitdagingen

• 2022 belooft een druk jaar te worden op M&A-vlak

• Kritische blik blijft nodig; externaliteiten meenemen cruciaal voor gezond investeringsbeleid

Als binnen één sector de afgelopen jaren het discours een scherpe wending heeft genomen, is het wel binnen Energy. Niet alleen de consument blieft vandaag de dag geen milieuonvriendelijke wijzen van energie opwekken meer. Ook aandeelhouders roeren zich. Steeds vaker nemen ze een activistische houding aan en ze laten zich niet meer met een kluitje – in de vorm van vage klimaatambities en -beloftes – het riet insturen.

Terwijl de transitie van ‘grijs’ naar ‘groen’ gaande is, vinden er ook op geopolitiek vlak allerlei ontwikkelingen plaats. Gebeurtenissen die onder meer de energieprijzen tot een recordhoogte hebben doen stijgen. Een prijsstijging waar we voorlopig nog niet vanaf zijn, verwacht ook onder meer het Economisch Bureau van ING.

Trends en ontwikkelingen binnen de energiesector ontwaren bleek niet zozeer de grootste uitdaging. Veel voornamer was de vraag: wélke ontwikkelingen laten we precies de revue passeren? Er is immers zoveel gaande momenteel; zowel op het maatschappelijke vlak als op het gebied van fusies en overnames.

Vier experts die allen een affiniteit hebben met en jarenlange ervaring hebben op het snijvlak van fusies en overnames en de energiesector, voorzien ons van de benodigde richtingaanwijzers. Die ons niet alleen tonen wat er de afgelopen jaren allemaal heeft plaatsgevonden binnen de energiesector, maar die ook duiden wat dit betekent op het gebied van fusies en overnames.

1. Thematiek binnen Energy: renewables booming, grijs wordt massaal de rug toegekeerd, maar blijft wel noodzakelijk in transitie.

Dé trend binnen de energiesector is de focus op renewables, ziet onder meer Rob van Veldhuizen, Global Head Corporate Finance bij ING en daarnaast expert energie & renewables. Met de huidige torenhoge gasprijzen is dat topic alleen maar actueler geworden. “Daar heeft iédéréén last van. Natuurlijk zie je dat verschillende kleine partijen, die niet goed zijn gehedged, het financieel moeilijk hebben of zelfs omvallen. Maar ook producenten en – uiteindelijk – consumenten zullen de consequenties van deze hoge energieprijzen voelen, in de vorm van hogere prijzen voor producten en diensten.”

Bruno Jelgerhuis Swildens en Tobias Broeders, beiden als M&A-experts werkzaam voor EY, zien ook dat ondernemers worstelen met de fors toegenomen energieprijzen. “Je zult bijvoorbeeld maar een zinksmelter zijn, of een tuinder in het Westland. ‘Moet ik nog wel gaan inzaaien, want hoe krijg ik voor deze prijs mijn oogst nog verkocht?’ Dit raakt economie als geheel”, omschrijft Jelgerhuis Swildens de heersende zorgen.

Balanceervermogen netten

Met de toename van renewables, zoals wind- en zonne-energie, is er een oplossing nodig voor het regelbaar vermogen. Tobias Broeders (EY): “Het op spanning houden van ons net, wat de taak is van TenneT, ging vroeger met name via ‘regelbaar’ vermogen, zoals gas- en kolencentrales. Draai je op renewables, dan ben je dus afhankelijk van weersinvloeden, dus wanneer de zon schijnt of de wind waait.” Dat maakt het balanceren, opdat het net steeds voldoende op spanning blijft, wel een stuk uitdagender Tot daar een oplossing voor is, zullen we ook gascentrales nodig hebben. “Daarnaast wordt er, onder andere in het Regeerakkoord, gesproken over kernenergie als aanvullende energievorm, om ervoor te zorgen dat er altijd een base load beschikbaar is.”

Van TenneT en netbeheerders Stedin, Alliander en Enexis vraagt deze transitie naar hernieuwbare energiebronnen om forse investeringen. Van Veldhuizen (ING): “De kapitalisatie van netbeheerders komt hierdoor centraal te staan. De inkomsten over de gemaakte investeringen zijn voor hen vaak relatief klein. Voor consumenten zijn vaak forse subsidies beschikbaar, waardoor er op lokaal niveau geïnvesteerd moet worden, zodat huishoudens ook in staat zijn om energie aan het net terug te leveren.”

Om op lokaal niveau efficiënt te werken, hebben er in de afgelopen jaren al de nodige swaps plaatsgevonden. Van Veldhuizen: “Bepaalde gebieden lagen eerst heel onlogisch. Dan waren er bijvoorbeeld bepaalde Stedin-gemeenten die midden in een Alliander-gebied lagen en vice versa. Dan kun je beter ruilen; dat is inmiddels wel gebeurd.”

Lokale participatie

Pieter-Paul Terpstra is partner bij internationaal advocatenkantoor DLA Piper en heeft eveneens veel ervaring met M&A-trajecten in de energiesector. Terpstra ziet dat lokale participatie een steeds belangrijkere rol speelt binnen duurzame energieprojecten.

Terpstra: “De overheid heeft als streven dat de lokale omgeving, burgers én bedrijven, moet kunnen profiteren van duurzame energieprojecten zoals zonneparken en windmolenparken, door tot vijftig procent van de productie te verkrijgen. Nobel, maar dit maakt duurzame energieprojecten voor investeerders en ontwikkelaars ook erg lastig op waarde te schatten. Hoe realiseer je een aantrekkelijk rendement voor investeerders wanneer vijftig procent van dit project in handen ligt van – of ten goede moet komen aan – de lokale samenleving?”

Op het vlak van lokale participatie zijn partijen nog zoekende, constateert Terpstra. “Dit vormgeven is noodzakelijk, maar de mogelijkheden zijn legio. Je kunt lokale participatie gieten in de vorm van vijftig procent van de aandelen, maar bijvoorbeeld ook door een deel van de opbrengst te delen met de omgeving. Op dit moment ontbreekt de homogeniteit nog.”

Focus op ESG kent keerzijde

De samenleving en investeerders richten de aandacht dus vól op Environmental, Social & Governance (ESG), ziet Terpstra. “Iedereen wil weg bij alles wat CO2 uitstoot. Energiebedrijven kunnen de sleutel richting ESG zijn voor veel organisaties.”

Van Veldhuizen ziet dat dit echter ook een keerzijde heeft. “Ook bedrijven die van origine niet-ESG zijn, moeten veranderen. Ook daar zit voor de maatschappij veel winst in, als het erom gaat de CO2-uitstoot te verminderen door mee te gaan in de energietransitie. Maar daar hebben deze partijen wel kapitaal voor nodig. Veel investeerders, zoals vrij recent pensioenfonds ABP, stappen echter uit dit soort bedrijven, omdat ze deze wens vanuit de achterban te horen krijgen.”

Aan de andere kant stappen ook steeds minder nieuwe investeerders in. Terwijl we nog wel eventjes met olie en gas door moeten, erkent Broeders (EY): “Als investeerder ben je op het moment dat je ergens instapt ook al bezig met je exit. Heb je die nog wel, als je nu investeert in een olie- of gasbedrijf, ook al zitten ze in een transitie? Zover is het nu nóg niet, maar je ziet wel dat dergelijke investeringen veel minder interessant zijn.”

2. Toonaangevende Nederlandse deals in de sector Energy

Hoewel de Verenigde Naties al sinds 1995 een klimaattop organiseren en dit onderwerp dus al decennia op de mondiale agenda staat, heeft de energietransitie de afgelopen twee jaar pas écht een vaart genomen, ziet ook Jelgerhuis Swildens. “Hoewel het onderwerp energietransitie al jarenlang sluimerend aanwezig was, heeft het bedrijfsleven de afgelopen twee jaar wel echt een extreme koerswijziging ingezet. ‘De draai’ is nu wel echt gemaakt.”

Welke deals die we in onze M&A Database terugvinden, staan symbool voor deze koerswijziging? Hoe maken bijvoorbeeld de grote spelers in de sector ruimte voor de broodnodige investeringen?

We doken in onze database en kozen drie deals uit die wat ons betreft tekenend zijn voor de ontwikkelingen binnen de sector Energy.

Stedin Groep verkoopt Joulz aan 3i Infrastructure

Het Nederlandse energiedistributiebedrijf Stedin Groep, het moederbedrijf van o.a. netbeheerder Stedin, maakte op 13 maart 2019 bekend dat het Joulz verkoopt aan private equity-firma 3i Infrastructure. Met de deal is een bedrag van in totaal 310,4 miljoen euro gemoeid.

Joulz is een totaalaanbieder van energie-infrastructuren. Van zonne-energie tot meetinstrumenten en van laad-infrastructuren tot energieopslag. Stedin Groep besloot op zoek te gaan naar een nieuwe eigenaar van Joulz, omdat het bedrijf van mening was dat Joulz niet meer paste in de strategie van Stedin Groep.

Met 3i Infrastructure vond Stedin Groep de gewenste koper. “We zijn blij dat we een krachtige nieuwe eigenaar gevonden hebben voor Joulz. Een van de belangrijkste punten tijdens het zoeken naar een nieuwe eigenaar was dat de werkgelegenheid voor de 150 medewerkers behouden blijft. In 3i Infrastructure hebben we die gevonden”, laat Marc van der Linden, toenmalig CEO van Stedin Groep, in een persbericht op de eigen website optekenen.

Ruimte maken voor investeringen in netten

Volgens Rob van Veldhuizen (ING) zijn deals van deze aard ook noodzakelijk om als netbeheerder in je netten te kunnen investeren. “De grootste netbeheerders moeten op termijn voor miljarden in de eigen netten investeren, onder andere door decentralisatie en het aansluiten van duurzame projecten. Dat kunnen ze financieren door eigen vermogen aan te trekken, maar ook door – niet gereguleerde – onderdelen te verkopen.”

Eneco Groep verkocht aan Mitsubishi Corporation en Chubhu Electric Power

In datzelfde jaar (2019) werd bekend dat het enige nog volledig Nederlandse energiebedrijf, Eneco Groep, werd verkocht aan een Japans consortium, bestaande uit Mitsubishi en Chubu Electric Power. Deze deal ging uiteindelijk voor 4,1 miljard euro in de boeken, maakte Eneco Groep destijds bekend op de eigen website.

Eneco Group stond sinds 2017 in de etalage, toen de publieke netwerktak Stedin Groep zich afsplitste van Eneco. Hierdoor kwamen de tientallen gemeenten die Eneco in het bezit hadden met een puur commercieel bedrijf te zitten. Iets wat niet aansloot op de publieke insteek die Eneco vanaf het begin kenmerkte en waarom deze gemeenten (o.a. Den Haag, Utrecht en Rotterdam) destijds intekenden.

Dat uiteindelijk het Japanse consortium eigenaar van Eneco Groep werd, kwam als een verrassing. Een combinatie van Shell en Rabobank was langere tijd de favoriet, hoewel die verwachting misschien meer op een Nederlands sentiment was geschroeid. Mitsubishi en Eneco werkte immers al langere tijd met elkaar samen, bij de aanleg van windparken op zee.

AVR koopt AEB van de gemeente Amsterdam

Het Nederlandse AVR-Afvalverwerking (AVR) kocht eind 2021 het eveneens Nederlandse afvalverwerkingsbedrijf AEB Holding van de gemeente Amsterdam, die honderd procent van de aandelen van de hand doet. AVR, dat wordt ondersteund door Li Ka-shing en zijn Cheung Kong Infrastructure (CKI), betaalt 450 miljoen euro voor AEB.

Bij de deals zijn ook de dochtervennootschappen van AEB, de biomassa-energiecentrale en AEB Exploite, de waste-to-energy-tak van AEB, inbegrepen. Met deze transactie komt AEB in handen van een onderneming die al veel ervaring heeft met duurzame verwerking van afval en koolstofdioxide.

“Het bedrijf (AVR, red.) heeft een goede circulaire trackrecord. AVR heeft zich daarnaast gecommitteerd aan de afvang en opslag van CO2 en heeft daar ook al ervaring mee”, vertelt wethouder van Amsterdam Marieke van Doornick in een op de website van de gemeente Amsterdam gepubliceerd persbericht.

3. Fusies en overnames in de sector Energy: terugblikken en vooruitkijken.

Stuk voor stuk toonaangevende deals, waar we zonder enig probleem nog talloze voorbeelden van transacties, o.a. van de verkoop van – al dan niet reeds gebouwde – offshore windparken, aan toe zouden kunnen voegen.

Maar wanneer we iets verder uitzoomen en bekijken welke dealvolumes en -types er de afgelopen jaren allemaal in onze M&A Database werden bijgeschreven, wat tonen de cijfers ons dan?

Terugblik: na daling lijkt stijging in het aantal deals en dealvolume ingezet

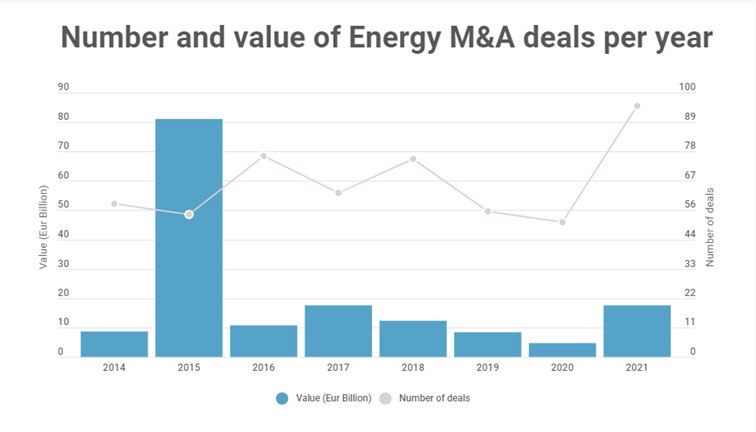

Wanneer we een blik werpen op de verhouding tussen het aantal deals en het totale dealvolume per jaar, blijkt uit onze M&A Database dat 2015 by far het meest succesvolle dealjaar was in de sector Energy. Opvallend: het aantal deals was met 54 maar beperkt, afgezet tegen bijvoorbeeld 2021, toen er met een totaal van 95 het grootste aantal Energy-deals per jaar in onze database werd bijgeschreven. Maar de 80,954 miljard euro betekent tot nu toe een record.

De deal die met name aan deze koppositie heeft gedragen? Zonder enige twijfel de aanschaf van BG Group door – toen nog – Royal Dutch Shell. Deze megadeal, die op 8 april 2015 bekend werd gemaakt, ging uiteindelijk voor 47 miljard pond (omgerekend toen 64,3 miljard euro) in de boeken.

Terwijl in 2019 en 2020 het aantal en de totale waarde van de deals fors daalden (corona liet zich allesbehalve onbetuigd), werd 2021 het jaar van de revival. Niet alleen werd er dus een recordaantal deals beklonken, met 17,485 miljard euro werd het op een na succesvolste jaar (2017) alweer bijna geëvenaard. Dat belooft wat voor 2022!

Bron: M&A Database (deals meegenomen tot 31 december 2021)

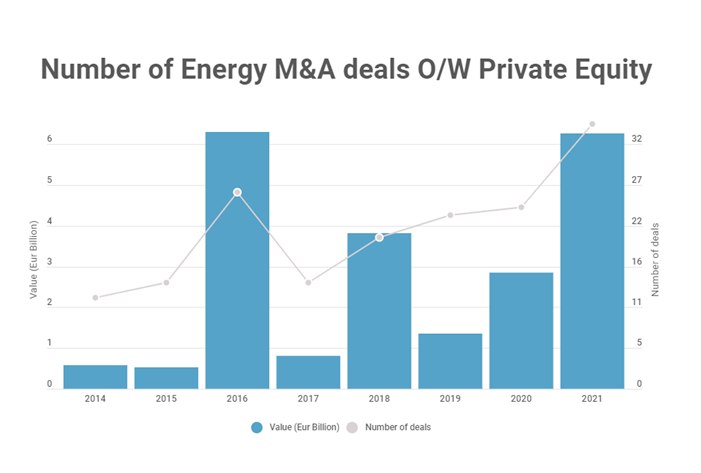

Interesse private equity in energiesector ongekend

De energiesector, en dan met name duurzame energieprojecten, vormen een steeds interessantere branche voor externe financiers, erkennen ook onze experts (zie daarvoor ook onze vooruitblik, iets verderop). Al vier jaar lang stijgt het aantal deals waarbij private equity-partijen betrokken zijn. En na een forse dip in 2019, is ook de deal-omvang fors aan het toenemen. Sterker nog: het aantal deals én het totale dealvolume waar private equity bij betrokken was, waren nog nooit zo groot als het afgelopen jaar.

Bron: M&A Database (deals meegenomen tot 31 december 2021)

Vooruitblik: met volle focus op renewables lijkt hek van de dam qua fusies en overnames in de sector Energy

De enorm toegenomen interesse in renewables maakt dat er richting de toekomst ook steeds meer investeerders, die in eerste instantie nog wat koudwatervrees hadden, instappen in duurzame energieprojecten. Oók in duurzaamheidsprojecten die géén subsidies meer ontvangen. Bruno Jelgerhuis Swildens: “Vroeger moesten natuurlijk alle technieken voor al die wind- en zonneparken nog ontwikkeld en verbeterd worden. Alleen uitgesproken groene energiemaatschappijen en een paar aannemers en ontwikkelaars met lef stapten daar in.” Met de beschikbare subsidies als een flinke zet in de rug.

Vandaag de dag zie je dat er steeds meer parken zonder subsidie worden gebouwd. De techniek ís er inmiddels. Jelgerhuis Swildens: “En steeds meer bedrijven committeren zich met langdurige contracten aan deze duurzame energieprojecten.” Die parken zijn dus rendabel zonder subsidie. “En de al bestaande parken, waar vaak nog wél subsidies op zitten, worden steeds meer doorgezet richting institutionele beleggers, zoals pensioenfondsen en verzekeraars.”

Pieter Paul Terpstra (DLA Piper) bevestigt die bevindingen. “Er zit veel beweging in de sector Energy, denk ook aan offshore windparken. In de bestaande parken overwegen oorspronkelijke ontwikkelaars en investeerders nu om hun belang in de projecten te verkopen, vaak zodat zij deze opbrengsten weer kunnen investeren in nieuw te ontwikkelen parken. Maar ook in de parken die nog niet eens operationeel zijn, zien we dat de initieel betrokkenen deels uitstappen en hun belang of een deel daarvan doorverkopen aan een volgende generatie investeerders.”

Consolidatie en externaliteiten

Zoals Terpstra ook verwacht dat er op het vlak van energie-op-land-projecten nog de nodige consolidatie plaats zal vinden. “Of het nu gaat om zon-op-dak, zonneparken of windparken; steeds meer van deze projecten zullen in portefeuilles aan grotere investeerders worden verkocht; dat gaat nu steeds meer gebeuren.”

Tobias Broeders van EY waarschuwt investeerders wel voor zeer competitieve processen binnen duurzame energieprojecten, waarbij het een uitdaging is om, kijkend naar de risico’s, voldoende rendement te behalen als investeerder. Anderzijds moeten investeerders ook externalities meenemen in hun investeringsafwegingen. Deze onbeprijsde externe factoren hebben mogelijk een flinke impact op de gedane investeringen op het moment dat deze effecten wél tot kosten gaan leiden.

Broeders: “Je zag het bijvoorbeeld wel bij biomassa; dat sentiment is de afgelopen jaren – niet bepaald ten positieve – gekeerd. Met dergelijke scenario’s moet je als investeerder wel rekening houden. Als je in 2012 van de C02-beprijzing had geweten, had je toentertijd dan nog steeds in kolencentrales geïnvesteerd, nog daargelaten dat er per 2030 een verbod op kolencentrales is? Dit leert ons dat op termijn onbeprijsde effecten wellicht wél kunnen worden beprijsd. Zo kan er bijvoorbeeld in de toekomst ook een belasting komen op waterverbruik.”

Appetite voor elektrificatie

Dat renewables hot zijn, ziet Rob van Veldhuizen van ING ook. En met name in de elektrificatie van branches die eerder volledig afhankelijk waren van fossiele brandstoffen ziet hij veel interesse ontstaan. “Het meest recente bewijs hiervoor is de beursgang van Ebusco, met een market cap van maar liefst 1,3 miljard euro. Je ziet dat veel investeerders daarnaar kijken, dergelijke bedrijven en thema’s vinden ze ontzettend aantrekkelijk om in te investeren. En met wat er tijdens de klimaattop in Glasgow allemaal is besproken, in combinatie met het recente Regeerakkoord, kun je ervan uitgaan dat deze trend zich zal doorzetten en de interesse alleen maar groter zal worden.”

Lees ook:

– Sectoranalyse Transport & Logistiek: Uitbreiden, uitkopen of heruitvinden