Waalwijks Stahl koopt Amerikaanse ISG

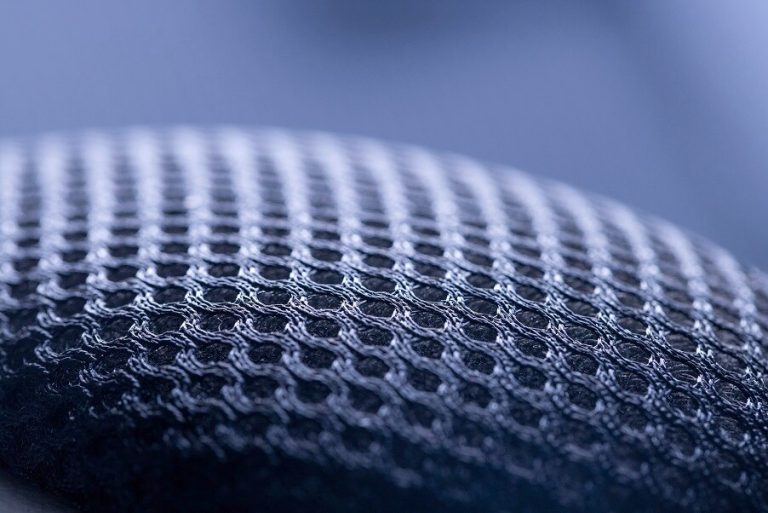

De Franse inveseringsmaatschappij Wendel laat weten dat het portefeuillebedrijf Stahl een overeenkomst heeft getekend voor de overname van ICP Industrial Solutions Group (ISG), een leider in hoogwaardige verpakkingscoatings, waardoor de positie van chemiebedrijf Stahl uit Waalwijk als wereldleider op het gebied van speciale coatings voor flexibele materialen wordt versterkt.

ISG, een divisie van de ICP (Innovative Chemical Products) Group, biedt een uitgebreide portefeuille van hoogwaardige coatings die voornamelijk worden gebruikt in verpakkings- en etiketteringstoepassingen, met name in de veerkrachtige levensmiddelen- en farmaceutische sector. Het is vooral aanwezig in Noord-Amerika (bijna 70% van de verkoop), waar het een erkende technische leider is. De coatingtechnologieën van ISG helpen klanten bij de overgang naar duurzamere verpakkingen. Verwacht wordt dat ISG in 2022 een omzet van ongeveer 140 miljoen dollar zal boeken.

Na deze overname zal de omzet van Stahl de grens van 1 miljard euro overschrijden met een EBITDA-marge van meer dan 20 procent. De transactie wordt uitgevoerd tegen een ondernemingswaarde van ongeveer 205 miljoen dollar. Tegelijkertijd heeft Stahl bij een groep relatiebanken een nieuwe financiering van 580 miljoen dollar afgesloten, waarbij de looptijden tot 2028 worden verlengd. Dit bedrag is beschikbaar voor de financiering van deze overname, de herfinanciering van de bestaande kredietfaciliteiten en de financiering van toekomstige externe groei, waarbij de nadruk ligt op mogelijkheden voor speciale coatings. De ISG-transactie zal naar verwachting vóór het einde van het eerste kwartaal van 2023 worden afgerond, onder voorbehoud van de gebruikelijke voorwaarden.