ESG & Impact: Zo sturen topinvesteerders op échte waardecreatie

De aandacht voor ESG is in de investeerdersmarkt enorm toegenomen de laatste jaren. Ook impact investing, gerelateerd aan het realiseren van positieve milieu- of maatschappelijke impact naast financieel rendement, kan op veel belangstelling rekenen. In de aanloop naar het Private Equity Summit op 25 mei, dat dit jaar in het teken staat van impact investing en value creation, bespraken we deze trend met drie experts uit de private equity en venture capital wereld. Maaike van der Schoot is Head of Responsible Investment bij fondsinvesteerder AlpInvest, Jessica Peters is Head of ESG bij private equity-firma Argos Wityu, en René Savelsberg is Managing Partner van impactinvesteerder SET Ventures.

Om te beginnen de vraag: is er inderdaad meer aandacht voor ESG (Environmental, Social en Governance) de laatste jaren of kunnen we zelfs voorzichtig spreken van een revolutie? Marc van Voorst tot Voorst, die binnen de NVP (Nederlandse Vereniging voor Participatiemaatschappijen) de Responsible Investment Committee voorzit, vindt van wel. “Ja, ik zie absoluut een verandering plaatsvinden. Dat heeft met de maatschappelijke omslag te maken en de komst van de SFDR (Sustainable Finance Disclosure Regulation), de Europese richtlijn voor informatieverschaffing aan beleggers op het gebied van ESG-criteria. Vanuit de institutionele beleggers is er al langer aandacht voor het onderwerp.”

Ook de geopolitieke situatie op energiegebied heeft iedereen wakker geschud. Van Voorst tot Voorst verwacht dat daardoor nog meer kapitaal richting de energietransitie zal stromen. Een andere trend die hij ziet is dat steeds meer private equity (PE)-maatschappijen de laatste jaren een ESG-officer aannemen. “Dat is een dedicated professional die binnen de investeerder verantwoordelijk is voor het ESG-beleid, daarover rapporteert en het contact onderhoudt met de portfoliobedrijven”, zegt van Voorst tot Voorst. “De opkomst van de ESG-officer is veelzeggend en de laatste anderhalf tot twee jaar echt in een stroomversnelling gekomen.”

De Nederlandse Vereniging van Participatiemaatschappijen (NVP) is de branchevereniging van private equity en venture capital in Nederland. De NVP is opgericht in 1984 en heeft 120 leden en circa 95 geassocieerde leden. De Responsible Investment Committee van de NVP heeft als doel bewustwording over ESG & impact investing te vergroten, kennis te delen en netwerken te faciliteren. Hiertoe organiseert ze meerdere activiteiten en evenementen. Bijvoorbeeld webinars (SFDR, taxonomy etc.), ESG Officers Events en ESG Advanced Training.

Zo’n toegewijde ESG-professional is Jessica Peters, die ruim een jaar geleden begon als Head of ESG bij PE-firma Argos Wityu. Zij werkte de vier jaar daarvoor als afdelingshoofd Strategie & Rapportering bij een firma in duurzaamheidsconsultancy en ziet het als een logische volgende stap om haar kennis en ervaring nu voor een investeerder in te zetten, en zo de besluitvorming te verbeteren en managementteams uit te dagen om ESG-topics nog meer te integreren in hun onderneming. Wat haar aansprak aan Argos Wityu was de drive om echt stappen te zetten op ESG-gebied: “Het wordt hier niet benaderd als een verplichting, maar vanuit de wens om een voortrekkersrol te pakken. Er zit heel veel energie in het team. Het bevalt me heel goed, ik vind het fantastisch.”

De intrinsieke motivatie om nu echt vooruitgang te boeken op dit gebied, ziet Marc van Voorst tot Voorst ook bij andere investeringsmaatschappijen. “Amrop, één van onze geassocieerde leden, is bezig met een onderzoek over leiderschap in private equity en heeft daar verschillende fondsmanagers voor geïnterviewd. Die zeggen dat ze het echt als hun plicht zien om hiermee bezig te zijn. Zij kiezen er bewust voor.”

Natuurlijk is risicomanagement ook een sterk argument om serieus met ESG aan de slag te gaan. René Savelsberg van SET Ventures hierover: “Wij zijn in 2012 al begonnen met het implementeren van ESG als een instrument om de bedrijven waar we in investeren te volgen. Het is vanuit risicoperspectief namelijk erg relevant om te weten hoe het bedrijf omgaat met milieu, maatschappelijke en governance issues, want als je vervuilt willen klanten je niet meer en als je te weinig aandacht besteedt aan diversiteit of het goed omgaan met werknemers, loop je het risico dat je goede mensen weglopen. En als je op governance-gebied steken laat vallen, bijvoorbeeld door geen onafhankelijke voorzitter van de Raad van Commissarissen te benoemen, kan dat leiden tot verkeerde beslissingen of het niet tijdig waarnemen van zorgelijke signalen. Kortom, ESG is een belangrijke maatstaf voor je risicobeheersing.”

Last but not least, is het duidelijk dat ESG onderdeel is van het proces van waardecreatie bij bedrijven. “Je ziet dat duurzaamheid en ESG en ook impact steeds belangrijker worden”, zegt Maaike van der Schoot van AlpInvest. “Überhaupt in de maatschappij, maar zeker ook bij onze investeerders die steeds vaker op zoek zijn naar meer duurzame beleggingsoplossingen. Onze ervaring en proactieve aanpak op het gebied van ESG en impact geeft ons de mogelijkheid om op die manier waarde te leveren aan die investeerders.”

Drie typen investeerders

Onze drie experts zijn alle drie afkomstig uit een andere tak van sport van investeren en daarmee verschilt ook hun aanpak van ESG. Maaike van der Schoot werkt voor een fondsinvesteerder. “Wij nemen geen meerderheidsbelangen in bedrijven, maar committeren ons aan private equity-fondsen die de investeringen doen”, legt zij uit. AlpInvest, onderdeel van Carlyle, doet wereldwijd investeringen (fondsinvesteringen, co-investments en secondaries) en de responsible investment aanpak waar Van der Schoot verantwoordelijk voor is sluit daarop aan. Deze strategie is gericht op het verbeteren van ESG-practices door de gehele PE-sector, en niet specifiek op individuele bedrijven.

“Ik zit in deze rol sinds 2008, dat is ook toen wij voor het eerst onze responsible investment standaarden ontwikkeld hebben. Ook zijn wij sinds 2009 signatory van de Principals for Responsible Investments, UNPRI. Dat is een wereldwijde organisatie met meer dan 5000 signatories, waaronder pensioenfondsen en andere institutionele beleggers, asset managers en serviceproviders, die zich gecommitteerd hebben aan beleggen op een meer verantwoorde manier. Dat is één van de belangrijke drijvende initiatieven op het gebied van responsible investment. We waren destijds een early signatory; er waren er toen misschien een paar honderd signatories. Nu zijn het er meer dan 5000; het laat zien dat responsible investment steeds meer de standaard begint te worden in de industrie.”

AlpInvest Partners is de Global Investment Solutions divisie van Carlyle, een wereldwijde investeringsmaatschappij. AlpInvest investeert in private equity fondsen, secondary transacties en co-investeringen namens meer dan 450 investeerders van over de hele wereld. AlpInvest is wereldwijd actief vanuit kantoren in Europa (vanuit Amsterdam en Londen), New-York en Azië.

Jessica Peters is Head of ESG bij Argos Wityu, een pan-Europese investeringsmaatschappij met ruim 1,4 miljard euro in beheer, 90 transacties achter de rug en met (meerderheids)belangen in bedrijven over heel Europa. Haar aanpak is erop gericht om bij de portfoliobedrijven van Argos onder andere een managementsysteem op te zetten om zo effectief te kunnen rapporteren over en sturen op ESG-factoren. “Rapporteren over duurzaamheid wordt onderdeel van de gehele accounting en reporting”, zegt Peters. “Onderdeel van mijn rol is om bij bedrijven langs te gaan, hen te overtuigen van het belang en dit vervolgens te helpen implementeren. Dat doe ik door middel van workshops en door goede relaties op te bouwen. Dit is niet in één bezoekje per jaar geregeld, maar om dit te laten slagen is het heel belangrijk om een goede band op te bouwen.”

De derde investeerder die zijn visie en ervaringen met ons deelde is René Savelsberg van SET Ventures, een venture capital-investeerder. Savelsberg begon SET Ventures als medeoprichter in 2007 als clean tech fonds. “De term ‘impact investeerder’ werd toen nog niet gebruikt.” SET Ventures focust zich als klein fonds niet op de fysieke assets van de energietransitie, zoals zonneparken en windturbines, maar op de digitale technologieën die nodig zijn om het carbon-free energiesysteem van de toekomst vorm te geven. “Wij zoeken bedrijven die zich richten op oplossingen waarbij data eigenlijk de drager van de waarde is”, aldus Savelsberg. “We kijken vanuit een systeemgedachte naar wat er allemaal gebeurt op het energiegebied en dat is onze tak van sport geworden. Wij begonnen in de tijd dat wat wij deden nog werd bestempeld als ‘alternatieve energie’. Dat had altijd een beetje de associatie met geitenwollensokken en werd niet zo serieus genomen. Ik denk dat we langzamerhand in het stadium zijn gekomen dat fossiele brandstof het alternatief is. Dat was in 2007 echt nog niet helder.”

Spraakverwarring; ESG & Impact: waar hebben we het over?

Zoals wel blijkt zijn veel verschillen tussen investeerders en wat zij doen. Zeker ook op het gebied van ESG en impact. René Savelsberg ziet de termen ESG en impact in de private equity-wereld nog geregeld door elkaar heenlopen. Wat hem betreft is het verschil als volgt: “ESG gaat over het bedrijf zelf, of in het geval van investeerders de portfoliobedrijven, en hoe de interne processen zijn ingericht op environmental, social en governance gebied. Impact gaat om de uitkomsten van wat een bedrijf produceert in diensten of producten en hoe dat dan de uiteindelijke markt beïnvloedt op milieu en/of maatschappelijk gebied.”

Maaike van der Schoot heeft een vergelijkbare visie. “Er zijn twee belangrijke niveaus van ESG te onderscheiden”, stelt ze. “De eerste is outside-in, dus hoe kunnen ESG factoren een bedrijf beïnvloeden? Als je helemaal naar het laagste niveau afdaalt van onze investeringen wil je dat een bedrijf die ESG-factoren meeneemt die voor dat bedrijf relevant zijn om risico’s beter te managen en waarde te creëren. Er zijn heel veel verschillende ESG-factoren, dus wat relevant is kan ook erg verschillen per bedrijf. En daarnaast heb je inside-out, dus wat is de impact die dat bedrijf heeft op milieu en maatschappij? Wat voor duurzame uitkomsten genereert dat bedrijf en hoe kan je daar verandering in brengen? Voor mij ziet ESG meer op het eerste niveau en impact eerder op het tweede niveau.”

Waar soms verwarring door ontstaat is dat er bij ESG ook wordt gesproken over impact. Het verminderen van uitstoot wordt bijvoorbeeld vaak omschreven als het verminderen van negatieve impact. Ook in bepaalde richtlijnen, zoals de CSRD (Corporate Sustainability Reporting Directive) wordt aan impact gerefereerd. De CSRD is in november 2022 aangenomen door de Europese Commissie en geldt nu voor bijna 50.000 Europese ondernemingen, waaronder veel portfoliobedrijven van private equity. De CSRD vraagt deze ondernemingen te rapporteren over hun dubbele materialiteit, wat betekent dat bedrijven niet alleen de risico’s moeten onthullen waarmee ze worden geconfronteerd door een veranderend klimaat, maar ook de impact die ze kunnen hebben op het klimaat en de samenleving. Om verwarring te voorkomen gebruiken we in dit artikel de term impact uitsluitend als het gaat om het effect van de producten en diensten van een bedrijf.

Targetselectie en due diligence door de ESG- en impactbril

Ook al zit Jessica Peters pas een jaar bij Argos Wityu, ze heeft ervaren dat de aandacht voor ESG is toegenomen. “In de B2C sector wordt er heel erg op gepusht door de stakeholders en de regelgeving komt er nog bovenop. Het is niet langer een nice-to-have, maar een must-have.” Peters merkt ook dat het niveau van de vraagstelling van de investeerders een stuk hoger is geworden in slechts een jaar tijd. Dat heeft wellicht te maken met de trend die Van Voorst tot Voorst schetste dat investeerders de afgelopen tijd ESG-professionals hebben aangetrokken. Deze toenemende druk vanuit de stakeholders vertaalt zich door naar de keuze voor investeringen. “Binnen Argos Wityu zijn er twee uitgangspunten. Bij investeringen vanuit ons flagship fonds maakt het op het moment van investering nog niet veel uit hoe duurzaam het bedrijf is”, legt ze uit. “Want het is mijn rol om ze mee te nemen door die transitie; om dat managementsysteem op te zetten; om ze toekomstbestendig te maken voor rapportering en ervoor te zorgen dat het ook intern gaat leven.”

Maar Argos Wityu heeft ook een Europees buy-out klimaatfonds voor MKB-bedrijven. Het is een van de eerste fondsen die wil afdwingen dat bedrijven de emissiereductiedoelstellingen van het Klimaatakkoord van Parijs nastreven. Bijzonder aan dit artikel 9-fonds volgens de SFDR is dat het investeringen wil aanwenden om de broeikasgasemissies van de MKB-ondernemingen (100 tot 1.000 werknemers, waarde tussen de twintig en 100 miljoen euro) in de portefeuille te verminderen. Bedrijven die hiervoor in aanmerking komen moeten aan een aantal voorwaarden voldoen. “Bij deze bedrijven moet het management echt mee willen in die transitie en er moet uiteraard ook de potentie zijn om flink te reduceren”, aldus Peters. “Dat calculeren wij van tevoren met onze interne experts en in een verdere fase ook met externe experts met ieder een focus op een specifieke sector. We hebben een hulpmiddel gebouwd om te zien wat de potentie is om die broeikasgassen en emissies te reduceren.”

Jessica Peters is Head of ESG bij Argos Wityu

Argos Wityu is een onafhankelijk Europees investeringsfonds dat bedrijven ondersteunt bij de overdracht van bedrijfseigendom. De investeerder streeft ernaar meerderheidsbelangen te verwerven en bij elke transactie tussen de tien miljoen en honderd miljoen euro te investeren. Met het nieuwe klimaatfonds stimuleert zij de transitie van ‘grijs-naar-groen’ en maakt het mogelijk om bedrijven te stimuleren met de juiste investeringen deze transitie te versnellen. Met meer dan een miljard euro onder beheer opereert Argos Wityu vanuit kantoren in Brussel, Frankfurt, Genève, Luxemburg, Milaan en Parijs.

AlpInvest doet voor alle drie de investeringsstrategieën die ze doen (fondsinvesteringen, co-investments en secondaries) een ESG due diligence. “Sinds 2009 hebben wij voor onze investeringen ESG due diligence gedaan”, legt Maaike van der Schoot uit. “Dat proces is natuurlijk steeds verder geëvolueerd. Onze investment teams wereldwijd zijn leidend in dat proces, want zij kennen die investeringen en de partijen waarmee ze samenwerken natuurlijk goed. Voor wat betreft investeringen is de rol van het responsible investment team om te zorgen dat we steeds verder deze processen ontwikkelen en dat wij er zijn als er vragen zijn of potentiële issues. Als er bepaalde processen of producten zijn die mogelijk aandacht vragen vanuit ESG-perspectief, dan voeren we een gesprek over hoe we het kunnen aanpakken. Wat voor informatie hebben we verder nodig om hier een beslissing over te nemen? Kunnen we het issue adresseren? Wat voor acties zouden hiervoor gedaan moeten?”

Bij venture capital-investeerder SET Ventures is het belangrijkste onderdeel van de oorspronkelijke due diligence de beoordeling van het businessmodel. René Savelsberg: “We willen een product-market match zien en we moeten goed kunnen onderbouwen hoe een bedrijf zich kan opschalen. De bedrijven waarin wij investeren moeten ook de potentie en ambitie hebben om een categorieleider te kunnen worden op hun terrein. Als dat er allemaal in zit, beginnen we met een ticket van tussen de twee en de vijf miljoen, meestal als onderdeel van een iets grotere Series A ronde, waarbij tussen de vijf tot tien miljoen wordt opgehaald door een onderneming.”

Progressie meten in de portefeuille

Verantwoord beleggen begint bij betrouwbaar rapporteren over hoe ondernemingen scoren op ESG-factoren. “Wij zitten tussen onze investeerders, vaak grote institutionele beleggers, en de fondsmanagers en de bedrijven in. Wij kunnen vanuit die positie te helpen om iedereen vooruit te krijgen”, aldus Maaike van der Schoot.

Tot voor kort ontbrak het in de sector echter aan goede standaarden. “Wij hebben via vele fondsen in duizenden onderliggende bedrijven geïnvesteerd. De bedrijven die over ESG-data rapporteerden deden dat allemaal op een andere manier. Dat maakte het vanuit onze positie heel ingewikkeld om dat te vergelijken, te analyseren, te monitoren en aan onze investeerders te rapporteren. Tegelijkertijd kregen heel veel fondsmanagers (ook wel GP’s of General Partners, red.) eindeloos veel vragenlijsten van hun investeerders (ook wel LP’s of Limited Partners, red.) die ze moesten invullen. Iedereen wilde ook wat anders weten, dus dat was ingewikkeld en inefficiënt. Portefeuillebedrijven kregen ook met verschillende data-uitvragen te maken en wisten nog niet zo goed hoe ze het vergeleken met hun peers deden. De hele ESG-data voorziening stond nog in de kinderschoenen.”

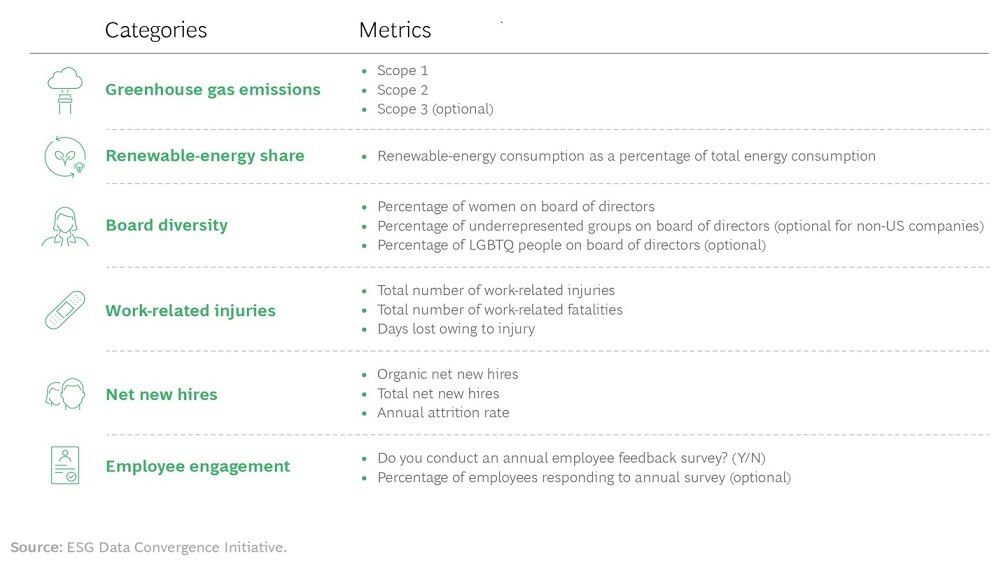

Om deze bottleneck te doorbreken heeft AlpInvest, samen met een groep invloedrijke GP’s en LP’s het ESG Data Convergence Initiative opgezet. “Dat is in september 2021 gelanceerd en heeft een enorme vlucht genomen”, zegt Van der Schoot. “Er zijn nu al meer dan een 275 GP’s en LP’s wereldwijd aangesloten met een belegd vermogen van meer dan 25 biljoen dollar.”

AlpInvest gelooft in de kracht van samenwerking om als sector meer te bereiken op het gebied van ESG en is daarom één van de belangrijkste aanjagers geweest van het ESG Data Convergence initiatief. De vruchten beginnen zich nu af te werpen. Van der Schoot: “We krijgen nu data binnen van de PE-firma’s en er worden industry benchmarks samengesteld door de Boston Consulting Group, waardoor portfoliobedrijven kunnen zien hoe ze het doen ten opzichte van de sector en publieke markten. Dat biedt enorm veel mogelijkheden voor de toekomst. Niet alleen omdat investeerders graag informatie willen, omdat ze bijvoorbeeld aan SFDR-vereisten moeten voldoen, maar ook omdat zij graag willen zien hoe hun portefeuille scoort op het gebied van ESG en wat voor progressie erin wordt geboekt. Dat konden we tot nu toe allemaal niet laten zien op het niveau van die portfolio companies.” Door het initiatief zal AlpInvest veel beter in staat zijn te beoordelen hoe portefeuilles eruitzien. Dat is een grote sprong voorwaarts voor de industrie.

Daarnaast deelt AlpInvest de inzichten die ze uit hun ESG due diligence verkrijgen met de fondsmanagers. “We zien dat inzicht geven werkt en helpt om vooruitgang te boeken”, zegt Maaike van der Schoot. “De fondsmanagers krijgen van ons een scorecard waarin ze zien hoe zij scoren op verschillende ESG-gebieden en hoe zich dat verhoudt tot andere managers in onze portefeuille. Ook krijgen ze suggesties over wat ze kunnen doen om hun ESG-aanpak te verbeteren. Dat werkt fantastisch. Degene die ambitieus zijn en beter willen scoren op ESG, hangen meteen aan de telefoon en daar hebben we goede gesprekken mee over wat ze kunnen doen om dat te bereiken.”

Figuur 1 – Het ESG Data Convergence initiatief: Zes categorieën van statistieken dienen als eerste basis voor het verzamelen van ESG-gegevens

MKB-bedrijven klaarmaken voor de CSRD

De aanpak van Jessica Peters is gericht op de transitie bij de portfoliobedrijven zelf en dat als een echt partnership aan te vliegen. Ze krijgt bij haar bedrijfsbezoeken veel vragen van topmanagement. Voor veel van hen is het de eerste keer dat ze worden gevraagd te rapporteren over ESG, dus zitten ze met vele vragen. “Mijn rol is om ze duidelijk te maken dat we het samen gaan doen en dat het samenhangt met waardecreatie en het creëren van een future-fit bedrijf. Wij ondersteunen de bedrijven met het implementeren van de nodige processen en systemen”, aldus Jessica Peters. “Ook wisselen we veel kennis uit. We organiseren om de drie maanden een ESG Club waarbij alle duurzaamheidsverantwoordelijken bij elkaar komen. Dat werkt goed. De sustainability officers ontdekken dat ze er niet alleen voor staan en leren van elkaar nieuwe methodieken, bijvoorbeeld voor het opzetten van een carbon reductieplan.”

Argos Wityu is ook een samenwerking aangegaan met EcoVadis, een platform dat een universele duurzaamheids-scorecard ontwikkeld heeft voor ondernemingen. “Die zijn we sinds begin dit jaar aan het implementeren bij onze bedrijven”, zegt Peters. “De meeste hebben nu een rating, maar het draait niet om de beoordeling zelf. Het gaat om de dialoog die hierdoor op gang komt. Ondernemingen willen weten waarom hun score is wat die is en hoe ze die kunnen verbeteren. Het is een heel mooi middel, want het helpt om te zien waar je staat en waar de grootste verbeterpotentie ligt. Het heeft een competitief element, er wordt vanuit management gepusht om de score te verbeteren. Uiteraard mede als doel om intern en extern te communiceren, maar het geeft vooral een zeer goed beeld van waar verbeterpunten liggen. Hiernaast maak ik deel uit van de commissie voor het verder verbeteren van deze tool en deze zo goed mogelijk klaar te maken voor de SFDR en de CSRD.”

De basis van de rapportagecyclus is inmiddels opgetuigd en de informatiestroom over de ESG-performance begint nu op gang te komen. Echt zinvol wordt het volgens Peters pas wanneer je meerdere keren hebt gerapporteerd over de prestaties, zodat je kunt zien of er voortgang wordt geboekt en zodat je doelen kunt stellen. “Ik denk dat in rapporteren transparantie heel belangrijk is. Laat zien hoe het gaat, ook al stellen de cijfers teleur. Bedrijven zijn bang om zich helemaal bloot te geven, dat snap ik. Maar pak het wel steeds meer op. Ga toch die kant op en communiceer waarom cijfers lager of hoger liggen dan initieel gepland.”

Kwantificeren van impact

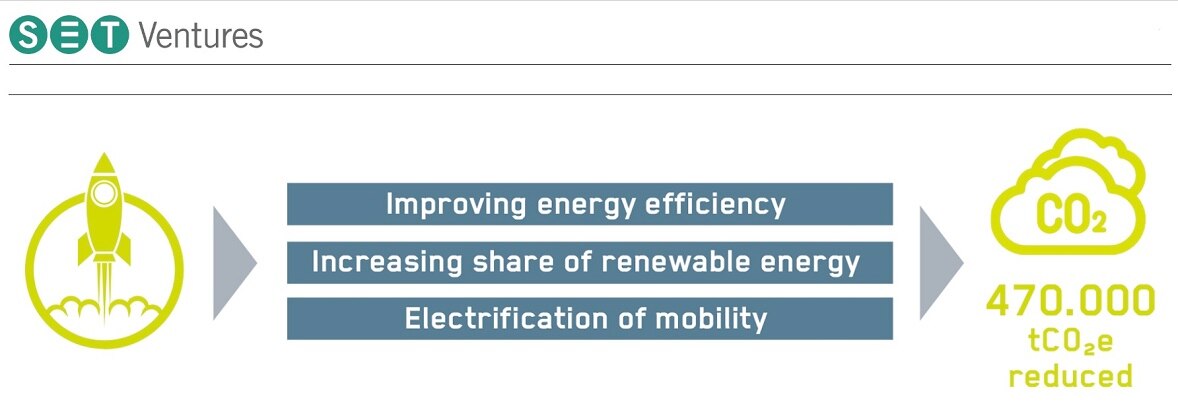

Bij SET Ventures wordt het element ‘impact’ – heeft een bedrijf een meetbare en positieve bijdrage op het CO2-vrije energiesysteem van de toekomst? – direct meegenomen in de investeringscasus. Het criteria dat SET Ventures daarbij hanteert is dat de product of service van het bedrijf waar het VC-fonds in investeert, bijdraagt aan decarbonisatie binnen het nieuwe energiesysteem. Het meten van deze environmental impact vertaalt zich over het algemeen in kilowatturen bespaard of CO2 bespaard of vervangen. “Soms zitten daar ook aannames bij”, zegt René Savelsberg. “Maar over het algemeen kunnen we dit goed uitrekenen.”

Wel verschilt het per investering hoe ‘eenvoudig’ de impact te meten is. Een voorbeeld waarbij het relatief makkelijk is, is het Duitse bedrijf Instagrid dat in februari 2022 29 miljoen euro ophaalde in een Series B financieringsronde waar ook SET Ventures aan deelnam. Het bedrijf heeft unieke batterij-systemen ontwikkeld geschikt voor mobiele toepassingen. Deze systemen worden onder meer in de bouwsector ingezet en vervangen de traditionele dieselgeneratoren. Dat maakt het makkelijk meetbaar. “Iedere machine die ze verkopen vervangt een dieselgenerator”, zegt Savelsberg. “De CO2 reductie is heel simpel te berekenen.”

René Savelsberg is Managing Partner van SET Ventures

SET (Sustainable Energy Technologies) Ventures is opgericht in 2007 en heeft zich ontwikkeld als venture capital investeerder in startups die digitale oplossingen creëren met impact op de energietransitie. SET Ventures is een early adopter in het beperken van ESG-risico’s en het meten van hun positieve impact op het milieu door de uitstoot van CO2 te beperken. De prestaties van SET Ventures laten zien dat deze ESG- en impactpraktijken zowel de financiële winst voor beleggers maximaliseert als een blijvende, positieve impact op het milieu genereert.

Een ander verhaal dichter bij huis is het bedrijf ETPA, waarin SET Ventures heeft geïnvesteerd. “Dat is een energiebeurs waarop bedrijven die energie opwekken en daarvan overhebben dit snel, goedkoop en efficiënt kunnen verhandelen. Die beurzen bestaan al, maar ETPA heeft een aantal attributen waardoor wij denken dat zij beter geëquipeerd zijn om deze grote en groeiende markt te bedienen dan de bestaande beurzen. Het is duidelijk dat zo’n beurs een doorslaggevende rol gaat spelen in het flexibiliseren van het energiesysteem, maar hoe ga je het kwantificeren? Wat is de additionaliteit? Dit is de moeilijkste casus die we tot nu hebben gehad. We gaan er zeker uitkomen, maar een beetje lastig is het wel.”

Op ESG-factoren sturen doet SET Ventures ook, maar in tegenstelling tot AlpInvest die met professionele investeringsfondsen over de hele wereld werkt, is SET actief in de wereld van de startups en scale-ups en die moet je niet overbelasten met allerlei rapportageverplichtingen. “Wij maken elk jaar met onze portfoliobedrijven afspraken over een aantal ESG-factoren waar ze aandacht aan besteden en in de Raad van Commissarissen over rapporteren”, aldus Savelsberg. “En we hebben zelf per portfoliobedrijf ongeveer twintig criteria waarop we de scores beoordelen. Dat model hebben we in 2012 uitgewerkt met een consultant en dat systeem gebruiken wij nog steeds. Het is hooglijk effectief voor de doelgroep waar wij mee samenwerken.”

Beloning gekoppeld aan duurzaamheidsdoelen

SET Ventures ziet zichzelf niet zozeer als impactfonds, maar als venture capitalist die investeert voor financiële return, in zaken die impactvol zijn: de energietransitie. En dat gaat bij de investeerder zover dat zij impact onderdeel hebben gemaakt van hun eigen renumeratie. “Onze carried interest van twintig procent wordt voor de helft aan onszelf uitgekeerd op basis van de financiële returns”, aldus René Savelsberg. “Die andere helft mogen we alleen aan onszelf uitkeren als we ook de impactdoelstellingen hebben gerealiseerd. Dat doen wij omdat de LP’s die investeren in ons fonds daardoor zeker weten dat wij zullen zorgen dat die impactdoelstellingen gehaald zullen worden.” Wanneer SET Ventures de impactdoelen niet weet te realiseren, gaat die tien procent naar een carbon offset programma.

Ook bij Argus Wityu is een dergelijk initiatief in het leven geroepen. “De jaarlijkse CO2-reductie voor bedrijven uit het klimaatfonds is minimaal 7,5 procent. 25 procent van de carried interest is hieraan gekoppeld”, vertelt Jessica Peters. “Wat ook een interessant gegeven is, is dat het fonds zich niet richt op green technologies of hernieuwbare energie, maar op het verbeteren van bedrijven die we alledaags nodig hebben. De gedachte daarachter is dat we die bedrijven nodig zullen blijven hebben, dus moeten we ze verduurzamen en de negatieve uitstoot verlagen en misschien op den duur wel ombuigen naar net positive.”

Bij de private equity-firma worden momenteel gesprekken gevoerd om de koppeling tussen beloning en duurzaamheidsdoelen verder door te voeren. “We hebben onszelf het doel gesteld om 25 procent van de carried interest te linken aan ESG-targets”, aldus Peters. “Dat is nodig om van duurzaamheid business as usual te maken. Dat is mijn persoonlijke visie; hopelijk hebben we in de toekomst geen apart ESG-beleid meer, maar hebben we een algemeen beleid en duurzaamheid is daar een integraal onderdeel van. Dan hebben we misschien ook helemaal geen Head of ESG meer nodig.”

Ambities en vooruitzichten

Zoals uit bovenstaande interviews blijft zijn er al veel stappen gezet op het gebied van ESG en impact, maar moet er ook nog veel gebeuren. “Uiteindelijk willen wij graag relevante informatie van de hele onderliggende portefeuille krijgen “, aldus Maaike van der Schoot. “Tegelijkertijd zien wij dat het van fondsmanagers veel inzet vraagt om de data te verzamelen. Bijvoorbeeld als je moet beginnen met carbon footprinting, kan dat afhankelijk van de onderneming een behoorlijk project zijn. En bovendien ook ingewikkeld wanneer je scope 3 – emissies in de keten of veroorzaakt door het gebruik van producten of diensten – wilt berekenen. ESG omvat uit een groot aantal factoren, zoals klimaatverandering, vervuiling, waterverbruik, biodiversiteit, duurzame inzetbaarheid, medewerkerstevredenheid, kinderarbeid, diversity, equity & inclusion (DE&I), health & safety, bribery & corruption en learning & development. Per bedrijf zal je moeten kijken welke factoren het meest van belang zijn en waar je je op gaat richten.”

Dat het de moeite waard is om stappen te zetten om het gebied van ESG en impact laten verschillende onderzoeken inmiddels zien. En bewijs suggereert dat voorlopers extra zullen profiteren. ‘ESG-factoren zullen de private equity sector de komende jaren vorm gaan geven’, schrijft Bain & Company. ‘Er komen steeds meer aanwijzingen dat wanneer beleggers ESG-overwegingen integreren in hun strategieën, ze superieure waarderingen en tal van andere positieve resultaten behalen. Nu werknemers, consumenten en gemeenschappen steeds meer belang hechten aan ESG-initiatieven, zullen bedrijven die het voortouw nemen in deze issues een duidelijk competitief voordeel bereiken’, schrijft de private equity-consultant. Volgens een survey onder LP’s door Bain & Company en de Institutional Limited Partners Association (ILPA) is ESG nu de kern van het creëren van waarde. 93 procent van de LP’s zou een investeringsmogelijkheid laten schieten als deze een ESG-probleem zou opleveren en 50 procent noemt betere beleggingsprestaties als een belangrijke reden om ESG toe te passen.

“Ik denk dat de huidige ESG-praktijk al heel volwassen is en dat we heel trots kunnen zijn op waar we staan”, zegt Marc van Voorst tot Voorst van de NVP. “Maar ik denk dat het nog meer wordt. Ik denk dat er nog veel meer gaat gebeuren in de private equity en venture capital industrieën en dat de toekomst heel groen en heel bright zal zijn.”

Tips voor investeerders

Tot slot vroegen we de investeerders nog om tips voor andere PE en VC-firma’s die stappen willen zetten op het gebied van ESG en/of impact. Om te beginnen bij René Savelsberg: “Impact investeren moet echt in je DNA zitten. Je moet ervan overtuigd zijn. Als je dat bent is het er wel een goede tijd voor, denk ik. De roep vanuit de maatschappij om een transitie wordt steeds luider en steeds meer investeerders kijken naar impactfondsen. Iedereen wil oplossingen die environmentally sound zijn. Toch denken veel investeerders nog wel dat impact betekent dat je moet inleveren op financial returns. Wij denken dat dat fout gedacht is. Je hoeft geen compromis te sluiten. Historisch gezien kon je in andere sectoren betere rendementen halen, maar investeren met impact begint nu echt momentum te krijgen. Het is duidelijk dat op dit gebied een enorme verschuiving gaat plaatsvinden en dat de succesvolle investeerders dat in financiële termen zullen laten zien. Die verandering in mindset is mijns inziens de grootste transitie die in de investors community gemaakt moet worden.”

De tip van Jessica Peters is om een continue dialoog aan te gaan met de portfoliobedrijven. “Zorg ervoor dat het management weet waar zij op moeten focussen. Je kan wel vragen om KPI’s en dergelijke, maar dat is niet voldoende. Bedrijven moeten weten waar ze zich op moeten richten en als private equity-firma heb je de verplichting om hier samen aan te werken. Wanneer men snapt wat er moet verbeteren neemt de kwaliteit van de informatievoorziening toe en wordt duidelijk waar de grootste verbeteringen te behalen zijn. Ga hiervoor langs bij bedrijven, bouw die relatie op. Met alleen e-mails en enquêtes kom je er niet.”

Zoals bij alles begint ook vooruitgang met ESG bij tone at the top, stelt Maaike van der Schoot. “Daar moet echt het commitment liggen en daarna kan de hele organisatie erbij betrokken worden. Ik denk ook dat investment teams hierin belangrijk zijn; wij hebben vanaf het begin af aan de investment teams hiervan een onderdeel gemaakt en daardoor is ESG nu volledig geïntegreerd in ons investeringsproces. Het is een gedeelde verantwoordelijkheid en geen losstaande silo.” Door de toenemende aandacht voor het onderwerp is Van der Schoot optimistisch over de toekomst. “Er is al veel kennis en informatie beschikbaar, dus je hoeft niet meer zelf het wiel uit te vinden. Ik ben heel positief over de richting die het op gaat, onder andere ook door de invloed van de SFDR. We zien dat investeerders er steeds meer geïnteresseerd in raken. Het is hier om te blijven, dat is zeker.”

Lees ook: ‘Private equity is de mooiste job ter wereld, ook voor vrouwen!!’