Private equity laat veerkracht zien in volatiel 2023

Pitchbook heeft de ‘European PE Breakdown 2023’ uitgebracht. Daarin blikt de data-leverancier terug en vooruit op de overnamemarkt.

2023 zal de boeken ingaan als een volatiel M&A-jaar. Geopolitieke conflicten, oplopende inflatie en stijgende rentetarieven droegen bij aan een somber dealklimaat. En toch was het sluiten van deals in 2023 verrassend veerkrachtig, ondanks de hogere financieringskosten en de afnemende mogelijkheden om leverage toe te passen in transacties.

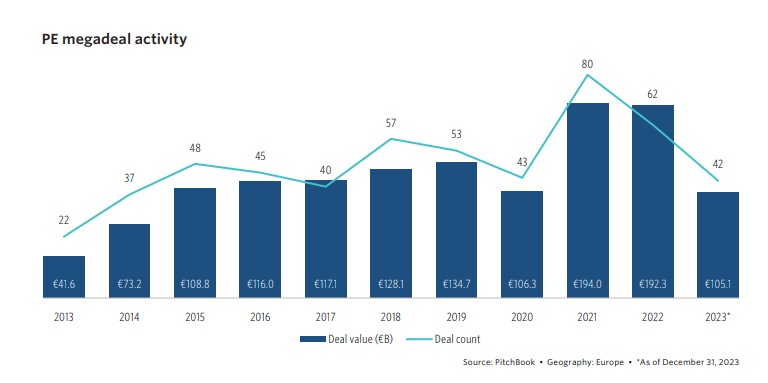

De dealwaarde daalde in 2023 weliswaar met 26,5 procent, maar desondanks lag de dealwaarde nog steeds tien tot twintig procent hoger dan het niveau van vóór 2021, wat de veerkracht van PE als investeringscategorie illustreert, ondanks macro-economische tegenwind.

Meer add-ons, minder mega-deals

De depositorente van de Europese Centrale Bank (ECB) is in de loop van 2023 verdubbeld, waardoor de kosten van schulden voor PE-sponsors zijn gestegen, waardoor ze zijn gedwongen om minder schulden aan te gaan. Dit resulteerde in kleinere deals, vaak in de vorm van add-ons, die 54,7 procent van het dealvolume voor hun rekening namen, het hoogste cijfer van de afgelopen jaren.

De megadealactiviteit was op het laagste niveau sinds 2014, maar qua fondsenwerving ging het in 2023 juist heel goed. 2023 was zelfs bijna een recordjaar voor private equity-fondsenwerving in Europa wat betreft opgehaald kapitaal.

De stijging van de rentetarieven heeft zich ook vertaald in lagere waarderingen. Dit leidde tot veel correcties, vaker bij beursgenoteerde bedrijven dan bij particuliere bedrijven. En nog vaker voor ‘asset light’ bedrijven, zoals software. Als gevolg hiervan zagen we dat relatief veel bedrijven waarvan de aandelenkoers in 2022 was gedaald, van de beurs werden gehaald. Zo werden Software AG en Kahoot! beide overgenomen door respectievelijk Silver Lake en General Atlantic, nadat hun aandelenkoersen in 2022 met respectievelijk 31 en 58 procent waren gedaald. De grootste take-private deal in Europa vond in het tweede kwartaal plaats toen de Zweedse PE-gigant EQT de specialist in diergeneesmiddelen Dechra Pharmaceuticals van de beurs haalde voor 5,1 miljard euro. 2023 werd een recordjaar wat betreft het aantal take-privates in Europa, met een totaal van 51 tegen 41 in 2022. IT was de sector met de meeste take-privates (vijftien tegenover de twaalf in 2022).

Vooruitkijkend naar M&A in 2024

De analisten van Pitchbook verwachten dat de dealwaarde in 2024 zal stijgen ten opzichte van het niveau van 2023, nu de effecten van monetaire verkrapping afnemen en de GP’s een recordniveaus aan ‘dry powder’ hebben opgebouwd en dit volop zullen gaan inzetten.

Private equity blijft als activaklasse steeds meer belangstelling trekken van verschillende nieuwe belanghebbenden die vaker afstappen van traditionele portefeuilles met aandelen en obligaties en zoeken naar meer innovatieve portefeuilles met een grotere diversiteit aan activaklassen. Pitchbook ziet ook dat bestaande institutionele beleggers hun PE-allocatie verhogen en de voorkeur geven aan de soepele rendementen die PE biedt in plaats van de relatief hogere volatiliteit die gepaard gaat met de publieke markten. Als zodanig verwacht Pitchbook een ‘double digit’ groei met ten minste twee cijfers op jaarbasis in PE-activiteit, met meer mega private equity-deals dan in 2023.