M&A Trendonderzoek: Inzoomen op IPO’s en SPAC’s

Dit artikel is afkomstig uit het Trendonderzoek 2022 van M&A en Ansarada. Bekijk hier het hele onderzoek.

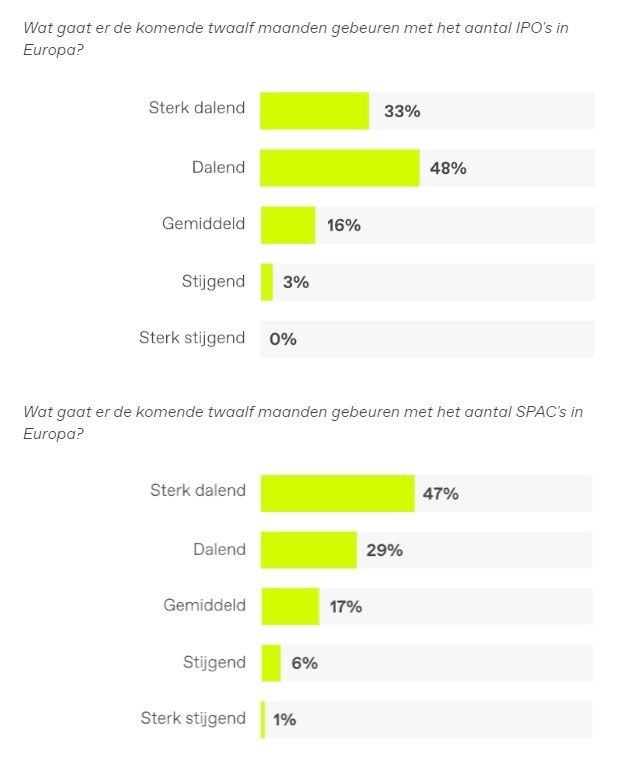

Initial Public Offerings, ofwel beursgangen, komende twaalf maanden in Europa? ‘Sterk dalend’, meent 33 procent van de respondenten. Nog eens 48 procent houdt het op ‘dalend’ en 16 procent is met ‘gelijkblijvend’ wat meer ingetogen. Maar nog dramatischer is het gesteld met de Special Purpose Acquisition Companies, vennootschappen zonder bedrijfsactiviteiten die naar de beurs gaan om kapitaal op te halen en daarmee vervolgens niet-beursgenoteerde bedrijven willen kopen. ‘Sterk dalend’, zegt maar liefst 47 procent van onze dealmakers…

Eén van de respondenten, Gert-Jan van der Marel, Partner en Business Unit Leader Deals bij PwC, zegt het tijdens de rondetafeldiscussie ‘M&A in volatiele tijden’ klip en klaar: “Gezien de volatiliteit op marco-economisch en geopolitiek vlak, zal de beurs voorlopig niet herstellen. Ook de SPAC-hype is over zijn hoogtepunt heen. Als iets te mooi is om waar te zijn, dan is dat het ook. Bovendien is de SEC met meer regelgeving gekomen voor meer transparantie.”

"De IPO-markt is momenteel volledig stilgevallen", ziet ook Jaap Barneveld, Corporate Partner bij De Brauw Blackstone Westbroek. “Mede dankzij de SPAC-boom zagen we in 2021 een ongekend aantal IPO's in Amsterdam, maar dat is nu helemaal omgekeerd. Dat neemt niet weg dat er nog steeds een goed gevulde pijplijn met IPO-kandidaten is. De laatste zes maanden zijn veel IPO-processen vroegtijdig afgebroken en het is de vraag wanneer die bedrijven het weer gaan proberen. Als de onzekerheid in de markt wat afneemt, zou het mij niet verbazen als we weer IPO's gaan zien, waarschijnlijk tegen lagere waarderingen. Er hoeft maar één succesvolle IPO plaats te vinden om die markt weer op te starten.”

Slecht beursklimaat

Eensgezindheid alom. M&A-advocaat Meltem Koning, Partner bij Van Doorne: “De komende twaalf maanden zullen geen goed jaar blijken voor beursgangen. En SPAC’s? Die zijn is nu echt wel verleden tijd.”

Thomas Wals, Algemeen Directeur MKB Fonds: “Daling van het aantal beursgangen, SPAC’s stoppen helemaal.”

Robert Falk, Bencis Capital Partners, is al even resoluut in zijn vooruitblik: “Daling van het aantal IPO’s, SPAC’s verdwijnen compleet van het toneel.”

Ook Paul de Hek, van DC Advisory, heeft geen enkele twijfel: “Het aantal IPO’s zal komende twaalf maanden laag blijven. En SPAC’s? Die zijn bijna weg.”

Danny Bosker, Partner/Head of M&A bij KPMG: “SPAC’s lijken het hoogtepunt al voorbij, IPO’s worden lastig, gezien de onzekerheid in de markt en de lagere waarderingen.”

“De SPAC-boom is duidelijk voorbij en zie ik op korte termijn niet terugkomen", zegt ook Jaap Barneveld van De Brauw. Maar hij verwacht wel overnames door SPAC's (zogenaamde De-SPAC-transacties). "Er zijn momenteel veel SPAC's op zoek naar een overnamekandidaat. Special Purpose Acquisition Companies die niet binnen een bepaalde tijd een overname doen, moeten immers hun geld teruggeven aan hun investeerders. Dat vormt een belangrijke prikkel om deals te doen."

Minder duidelijkheid voor investeerders

Karel Knoll, Partner Corporate Finance bij Deloitte, voorziet dalingen in het aantal bedrijfovernames, VC-investeringen én, alweer, beursgangen en SPAC’s. “Die dalingen worden veroorzaakt door de afnemende economische groei en het teruggelopen beurs- en investeringsklimaat. Vooral het aantal IPO’s, SPAC’s en venture capital-investeringen gaat sterk dalen. Met meer dan tien procent.”

Mohammed Almarini, M&A-advocaat en Partner bij Baker McKenzie, ziet dat de IPO-markt “redelijk is stilgevallen” en hij verwacht dat dat voorlopig ook zo blijft. En over de Special Purpose Acquisition Companies zegt Almarini resoluut: “De SPAC is dood. Wij hadden vorig jaar vijf SPAC’s lopen en nu hebben we er één, waarvan het maar de vraag is of deze de eindstreep zal gaan halen. Persoonlijk vind ik het een bijzonder model om geld op te halen. Er zijn overeenkomsten met private equity-fondsen. Maar er is relatief veel vrijheid voor een beheerder van een SPAC en minder duidelijkheid voor investeerders. Terwijl private equity-fondsen sterker gereguleerd zijn. Ze worden bijvoorbeeld – steeds vaker – bij de les gehouden door pensioenfondsen. Ik denk dat om die reden in de Verenigde Staten sommige SPAC’s niet goed zijn gegaan.”

Een Senior Partner in Strategy and Transactions: “Het verslechterende klimaat voor deals uit zich vooral bij IPO’s en SPAC’s. Door het beursklimaat en het afnemende vertrouwen.”

Tom Beltman, Managing Partner Marktlink: “IPO’s blijven gelijk of gaan dalen. Over SPAC’s is naar ons idee meer door heel veel partijen gepraat en geschreven, dan dat er daadwerkelijk een groot aantal van dergelijke transacties hebben plaatsgevonden in Nederland. Wat niet wegneemt dat ten opzichte van bijvoorbeeld Scandinavië de listed markt voor kleinere deals in Nederland (te) klein is. Daar liggen wel kansen.”

Conclusie: In geen van de verschillende categorieën van dit grootschalige onderzoek door de Nederlandse M&A Community en Ansarada is de eensgezindheid onder respondenten zó groot als hier. Het aantal beursgangen (IPO’s) daalt de komende twaalf maanden met grote stappen, slechts één op de acht top-dealmakers houdt nog rekening met een status quo. En wat SPAC’s betreft is de uitkomst van deze survey zo mogelijk nóg duidelijker. Die verdwijnen, aldus de algemene verwachting, compleet van het toneel. “Want gebakken lucht blijft uiteindelijk niet meer dan… gebakken lucht!”