M&A Community rond succesvol jaar af en is voorzichtig positief over 2023

Bekijk hier een overzicht van de League Tables 2022

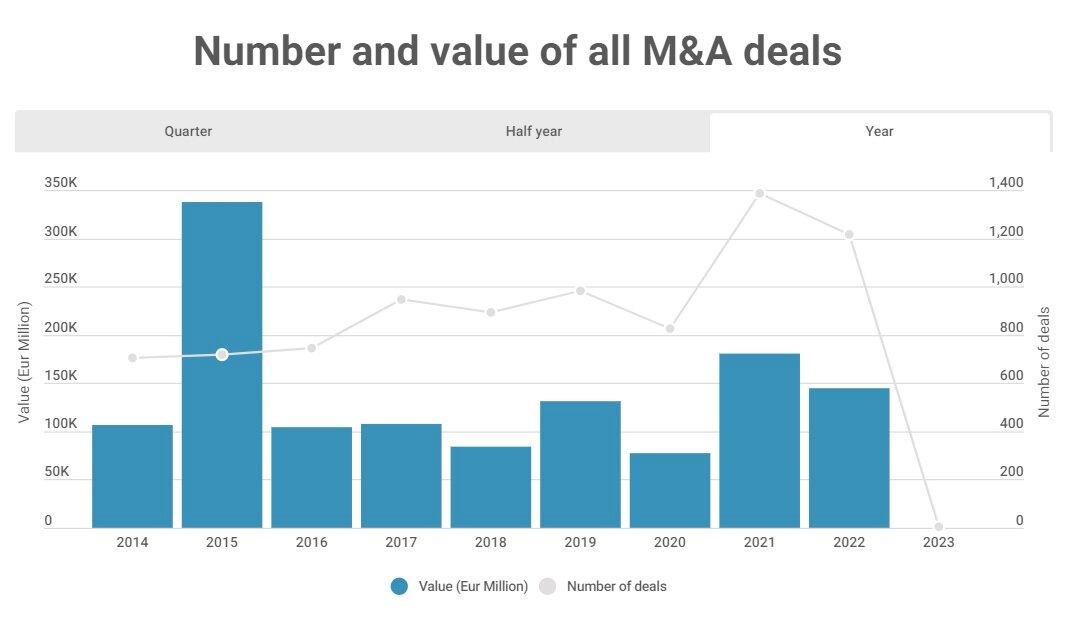

Met meer dan 1200 geregistreerde deals en een totale dealwaarde van dichtbij de 150 miljard euro (zie tabel hierboven) blikt de M&A Community terug op wederom een succesvol dealjaar.

“Vooral de eerste helft van 2022 was wederom bijzonder sterk, met onder andere de aankondiging van een aantal hele mooie beurstransacties", blikt Björn van der Klip (Stibbe) terug. “Met de huidige onzekerheid in de markt en afgenomen financieringsmogelijkheden wordt dat lastig te overtreffen, maar voor deals met de juiste logica zullen er altijd mogelijkheden zijn, ook in 2023.”

Age Lindenbergh van Alvarez & Marsal is eveneens behoorlijk optimistisch: “Door geopolitieke omstandigheden en stijgende rente zijn de M&A activiteiten gedurende H2-2022 afgeremd. Momenteel zien wij het aantal deals weer toenemen en we verwachten dat, mede doordat het inflatiepad nu helderder wordt, deze groei gedurende 2023 zal doorzetten.”

Het belang van ESG bij deals blijft toenemen, zien verschillende dealmakers. “Van adviseurs en investeerders wordt verwacht dat zij hierop een heldere visie en vooruitstrevend beleid hebben", aldus Frederik van der Schoot van Oaklins. “Ondernemingen met een duidelijk ESG-profiel genereren significant meer interesse en realiseren bovengemiddelde waarderingen, zeker in het huidige marktklimaat.”

J.P. Morgan en Marktlink pakken eerste posities in M&A Advisory

Op basis van dealwaarde wordt de top 10 (zie het overzicht) aangevoerd door J.P. Morgan die adviseerde bij zeven deals met een totale waarde van ruim 36 miljard euro. Grote deals waren de verschillende DSM-transacties en recentelijk het bijstaan van Aegon Nederland bij de verkoop van de verzekeringsactiviteiten, de hypotheken en de bankactiviteiten aan a.s.r. Nederland voor 4,9 miljard euro.

De nummer 1 van vorig jaar – Rothschild & Co – eindigt 2022 op de tweede positie met een totale dealwaarde van ruim 33 miljard euro. “De stijgende rente en zorgen over een aanstaande recessie heeft in de afgelopen maanden impact gehad op M&A volumes", zegt Bastiaan Vaandrager van Rothschild. “Onze verwachting is dat in 2023 de financieringsmarkten stabiliseren en dat dit M&A-activiteit zal faciliteren."

Qua dealvolume eindigt Marktlink – net als in 2021 – op de eerste plek. Ze waren in totaal bij 59 deals betrokken, dichtbij de 63 deals van recordjaar 2021.

Legal Advisory: De Brauw Blackstone Westbroek en NautaDutil eindigen op 1

Bij de legal firms weet De Brauw Blackstone Westbroek de eerste plek te bereiken qua dealvalue. Dit is een snelle klim, want na het derde kwartaal stond het kantoor nog zesde in de ranglijsten. In het laatste kwartaal wist De Brauw nog een groot aantal deals te closen waaronder de overname van Aegon Nederland door a.s.r. Allen & Overy en Stibbe eindigen op positie 2 en 3.

NautaDutilh pakt qua dealvolume de eerste positie met maar liefst 78 afgeronde transacties. Een aantal mooie overnames op het palmares van Nauta zijn a.s.r – Aegon, HAL Investments – Boskalis en McCain Foods – Scelta Products.

De snelste stijger in de top 10 is DLA Piper dat van plek 9 opklimt naar de vierde positie. “Geopolitieke onrust, inflatie, supply-chain issues, 2022 was een rumoerig en uitdagend M&A jaar", stelt Daphne Bens van deze firma. “Ondanks het feit dat deze uitdagingen ook in 2023 zullen voortduren levert dit ook kansen op, waarbij de verwachting is dat de waarderingen zullen worden bijgesteld en er weer betere toegang tot acquisitiefinanciering komt. Verder zullen Amerikaanse partijen geïnteresseerde investeerders blijven in Europa gezien de zwakke euro.”

PwC en KPMG nemen de lead in Financial Due Dilligence

Op het gebied van financial due dilligence pakt PwC de eerste plaats, gevolgd door KPMG en Deloitte wanneer het gaat dealwaarde. PwC was onder meer actief voor a.s.r. bij de overname van de Aegon-activiteiten en Avient Corporation bij de overname van DSM Protective Materials.

Gaat het om dealvolume eindigt KPMG op de eerste plek met 99 acquisities. Ewald van Hamersveld van dit kantoor ziet investeren in mensen als een primaire driver in deals. “De M&A markt kent met de hoge rente, dalende multiples en de huidige financieringsmarkt een uitdagend investeringsklimaat. Om dezelfde rendementen te blijven genereren van de afgelopen recordjaren wordt door investeerders de relevatie herkend om vroeg in de deal lifecycle te starten met de mogelijkheden om waarde te creëren. M&A, met name buy & build, en investeren in mensen hebben prioriteit, waarbij technologische ontwikkeling, digitale transformatie en ESG snel terrein winnen.”