Oprichters Carbon Equity: ‘Veel klimaattechnologieën staan aan de vooravond van de grote omslagcurve’

Fotografie: Eric Fecken

De strijd tegen klimaatverandering lijkt soms hopeloos met bedrijven die ambities verlagen, populistische politici die de urgentie niet willen inzien, en de effecten van klimaatverandering die zich steeds nadrukkelijker manifesteren. Maar wie spreekt met de co-founders van Carbon Equity krijgt een ander, veel positiever beeld. Climate tech-ondernemers zijn wereldwijd bezig ons uit deze crisis te innoveren en private equity levert hiervoor het benodigde kapitaal. De transitie is ingezet, het pad voorwaarts is duidelijk, en Carbon Equity is er klaar voor om waarachtige impact mogelijk te maken.

Slechts drie jaar zijn ze bezig, de baanbrekende vrouwelijke leiders die zich toeleggen op de strijd tegen klimaatverandering: Jacqueline van den Ende en Liza Rubinstein Malamud van Carbon Equity. Met de missie om kapitaal te gebruiken als krachtig wapen in de strijd tegen klimaatverandering, hebben zij al een indrukwekkende impact gemaakt.

We duiken in hun investeringsstrategieën, ontdekken de meest veelbelovende climate tech oplossingen en bespreken de uitdagingen van de huidige backlash tegen ESG. Daarnaast geven zij hun visie op de kansen van de duurzame transitie binnen de beperkte tijd die we nog hebben.

Met een initiële fondsenwerving van 250 miljoen euro voor gespecialiseerde climate tech fondsen en een enorme zichtbaarheid in de media, hebben Van den Ende en Rubinstein Malamud een sterke stempel gedrukt op de sector. Dankzij een deskundig team en een uniek door Rubinstein Malamud ontwikkeld due diligence-proces wordt Carbon Equity steeds meer een bekende naam in de private equity-wereld. “We zijn actief in België, hebben onlangs een groot kantoor in Berlijn geopend, en zijn ook actief in Zwitserland”, vertelt een enthousiaste Van den Ende. “Onze ambitie is om in de komende vijf jaar het leidende Climate Impact Investeringsplatform in Europa te worden en minimaal een miljard euro te investeren in de komende drie jaar.”

Ondanks de recente tegenwind voor ESG-beleid blijven de oprichters optimistisch. Ze benadrukken dat economische rationaliteit, niet ideologie, de drijvende kracht achter klimaatbeleid moet zijn. Met de steun van belangrijke wetgevingen zoals de Amerikaanse Inflation Reduction Act, blijft de groei van climate tech onverminderd doorgaan. Van den Ende en Rubinstein Malamud zijn ervan overtuigd dat de technologieën die nu in ontwikkeling zijn, de sleutel vormen tot een duurzame toekomst.

Geld bepaalt wat er in de wereld gebeurt

Het moment van inzicht dat voor Jacqueline van den Ende, CEO en co-founder van Carbon Equity, uiteindelijk heeft geleid tot de oprichting van haar bedrijf kwam tijdens het lezen van het boek ‘The Sixth Extinction’ van Elizabeth Kolbert. “Ik ben in mijn leven veel bezig geweest met klimaatverandering, maar toen ik dat boek las realiseerde ik mij dat het uitsterven van de mensheid mogelijk, of zelfs waarschijnlijk is, wanneer we hier niets aan doen”, vertelt ze. “Dus voor mijn gevoel had het op dat moment geen zin meer om mijn tijd en talent ergens anders aan te gaan besteden. Ik heb toen besloten dat ik de komende dertig jaar van mijn leven wil bouwen aan bedrijven die klimaatverandering helpen oplossen met kapitaal als wapen. Ik geloof namelijk heel erg dat geld bepaalt wat er in de wereld gebeurt.”

Klimaatverandering is een thema dat ook Liza Rubinstein Malamud, Head of Impact en co-founder van Carbon Equity, al heel lang bezighoudt. Ze werkte bijna vier jaar lang bij McKinsey, waar ze zich voornamelijk richtte op duurzaamheid en de energietransitie. Ze speelde een sleutelrol in het produceren van het McKinsey rapport over ‘decarbonisation pathways’ dat belangrijke input was voor de EU Green Deal. Tijdens haar tijd bij McKinsey begon ze ook te beseffen hoe belangrijk venture capital en private equity zijn voor de transitie naar duurzame energie, maar daar deed het vermaarde consultancy-bureau zelf weinig mee. Toen de kans zich voordeed met Jacqueline en een aantal andere oprichters Carbon Equity te beginnen greep ze die met beide handen aan.

De democratisering van privaat kapitaal

Het idee voor het impact investing-platform ontstond toen Van den Ende zich afvroeg waarom investeringen in klimaatoplossingen zoals bij carbon offsets vaak als donaties werden gedaan in plaats van als eigenaarschap. “De visie die in mijn hoofd ontstond was dat het heel krachtig zou zijn als mensen eigenaar konden worden van structurele oplossingen voor klimaatverandering. Dan zou je op die manier meer mensen kunnen activeren en een positief gevoel kunnen geven over die transitie. Het gevoel dat ze actief kunnen bijdragen. Daar ontstond het idee voor het democratiseren van private equity in climate tech: ‘investing billions with millions of people’.”

Van den Ende is ervan overtuigd dat technologie het verschil moet gaan maken, omdat de bereidheid van mensen om hun gedrag aan te passen beperkt is. “Plus, je hebt een heel grote deel van de wereld wat veel lagere levensstandaarden heeft dan de westerse mens, dus die zitten allemaal in de catch-up-fase. Dus technologie gaat een ongelooflijk belangrijke rol spelen in het mogelijk maken van eenzelfde levensstijl, maar met veel minder CO2-uitstoot. Al denk ik niet dat we onze huidige levensstandaard vol kunnen blijven houden.”

Een directe relatie tussen kapitaal en innovatie

Jacqueline, Liza en de andere oprichters besloten een platform creëren waar relatief kleine investeerders toegang kunnen krijgen tot impactvolle climate tech-startups, beheerd door de beste investeerders in de sector die de meest impactvolle innovaties vinden en de risico’s spreiden. Carbon Equity richt zich als fund-of-funds op het bundelen van kapitaal van particuliere investeerders om toegang te bieden tot private markten. “Primair richten we ons op particuliere investeerders met een vermogen tussen de 200.000 euro en tien miljoen euro”, zegt Van den Ende. “Daarnaast hebben we een tak voor professionele oplossingen, die werkt met grote vermogens, zoals family offices, stichtingen en ultra high net worth individuals die meer dan een miljoen bij ons investeren. Het minimale investeringsbedrag blijft tot nu toe 100.000 euro, maar we werken eraan dat bedrag te verlagen.”

Dit kapitaal wordt gericht op innovatie en opschaling van klimaatoplossingen, in plaats van het verschuiven van aandelen zoals bij traditionele ESG-beleggingen. De gezamenlijke observatie van de oprichters was namelijk dat er biljoenen naar ESG-beleggingen gaan, maar dat deze vaak beperkte impact hebben. “Onze conclusie was dat je veel meer kapitaal moet richten op de private markten, waar een directe relatie bestaat tussen kapitaal, innovatie, en het schalen van deze innovaties”, aldus Van den Ende.

Dezelfde grondigheid toepassen op impact als op de financiële cijfers

Liza Rubinstein Malamud beschrijft hoe het door haar ontwikkelde due diligence proces bij Carbon Equity eruitziet. Het proces begint met sourcing, waarbij potentiële fondsinvesteringen worden geïdentificeerd en een eerste indruk wordt verkregen via een Quickscan. Als de eerste indruk positief is, wordt een diepgaandere impact due diligence uitgevoerd, gericht op de klimaatimpact van het fonds. Dit omvat een Climate Impact Scorecard en een Impact Track Record Analyse. “Hierin beoordelen we het fonds op basis van het team, het mandaat, de strategie en de processen”, vertelt ze.

Als deze stappen positief zijn, volgt een uitgebreide algemene due diligence. Het investeringscomité, bestaande uit vier leden, moet unaniem instemmen om een investering goed te keuren. Rubinstein Malamud benadrukt dat er nog geen standaard is voor impact investing en dat zij werkt aan het ontwikkelen van methodologieën en standaarden, zowel binnen Carbon Equity als in bredere denktanks, zoals de Global Impact Investing Network (GIN). “Impact investing is nog jong en wordt niet altijd even consistent, analytisch en serieus aangepakt als financial due diligence”, vertelt ze. “Vaak wordt impact een beetje als ‘fluffy’ gezien, terwijl ik vind dat het net zo analytisch en gespecialiseerd moet worden aangepakt. We zijn nog niet op dat punt, maar we werken hard aan het verhogen van de kwaliteit en de standaard.”

Opschalen is de grootste uitdaging

Wat beschouwen de co-founders na drie jaar als de grootste meevallers en tegenvallers bij Carbon Equity? “Er zijn voldoende fondsmanagers met wie we zowel aan de financiële als aan de impactkant heel graag samenwerken”, begint Rubinstein Malamud. “Ik vind het ook ontzettend leuk van het fund-of-funds model dat je met allemaal gespecialiseerde managers over de hele wereld kunt werken. We investeren voor de helft in Noord-Amerika en voor de helft in Europa. We hebben inmiddels ook een ontzettend goed investeringsteam van zeven personen. Dat maakt ons misschien wel het grootste climate tech VC- en PE-investeringsteam ter wereld, wat heel raar is om te zeggen. En met twintig fonds commitments zijn we ook een van de meest actieve investeerders in deze sector. Het gaat dus heel goed.”

De grootste uitdaging zit vooral in het opschalen. De volgende stap is de Duitse markt aanboren en hoewel ze al vijftig miljoen euro uit deze markt hebben opgehaald, blijft het een uitdaging om daar verder te groeien. Van den Ende ervaart altijd een drang om sneller te groeien en wil uiteindelijk tienduizenden klanten bereiken en tien miljard euro beheren. Ondanks de uitdagingen is ze zeer tevreden met de behaalde resultaten tot nu toe en gelooft ze dat het halen van tien miljard een kwestie van tijd is.

Niet wedden op het paard, maar de juiste rijrichting

Liza Rubinstein Malamud legt uit dat Carbon Equity investeert in een breed scala aan klimaatoplossingen, die vijf sectoren bestrijken: energie en productie, industrie, mobiliteit, de gebouwde omgeving en het voedselsysteem. Deze sectoren zijn verantwoordelijk voor alle emissies. Daarnaast investeren ze in carbon management voor het opvangen en verwijderen van CO2. Ze ondersteunen zowel vroege innovatieve ideeën, zoals het winnen van magnesium uit zeewater voor lichtere en sterkere materialen, als groeikapitaal en buy-outs, zoals synthetische brandstoffen en efficiënte batterijopslag.

“Er zijn zoveel interessante innovaties, zoals precisiefermentatie, waarmee we dierlijke moleculen maken zonder dieren. Dit zorgt ervoor dat plantaardige kaas en vlees net zo lekker smaken als de dierlijke varianten”, geeft Rubinstein Malamud aan. “Ook op het gebied van elektriciteit en cement zijn er veel innovaties. We hebben bedrijven die CO2-vrij cement maken via verschillende methoden, zoals micro-organismen of elektriciteit. Er zijn enorm veel goede ideeën die financiering waard zijn. Deze innovaties zullen waarschijnlijk op verschillende plekken en op verschillende schaalniveaus impact hebben.” Van den Ende vertelt dat hun strategie is om in meerdere technologieën voor dezelfde problemen te investeren, omdat ze nog niet weten welke technologieën uiteindelijk succesvol zullen zijn. “Wed niet op het paard, maar op de juiste rijrichting.”

Jacqueline van den Ende benadrukt dat veel technologieën aan de vooravond van een doorbraak staan dankzij de ’technological learning curve’. Deze curve toont aan dat de kosten van technologieën door schaalvergroting snel dalen, wat leidt tot een vliegwieleffect van snellere adoptie. “Zonnepanelen zijn sinds 1970 met 96 procent in prijs gedaald”, vertelt ze. “Lagere kosten leiden tot meer vraag, meer vraag leidt tot grotere schaal, grotere schaal leidt tot nog lagere kosten, enzovoort. Dit zorgt ervoor dat technologische kosten veel sneller dalen dan aanvankelijk verwacht, wat resulteert in een snellere adoptie. Sommige technologieën staan echt aan de vooravond van dit punt, en we verwachten dat deze markten extreem hard zullen groeien.”

Transitie voedselindustrie blijft achter

Op veel vlakken gaat het goed met de duurzame transitie. Dat wordt voor een belangrijk deel aangejaagd door elektrificatie. “Duurzame elektriciteit is eigenlijk het wondermiddel waarmee we de hele transitie aanjagen”, aldus Rubinstein Malamud. “Zonne-energie is nu goedkoper dan bijna elke fossiele brandstof, waardoor vrijwel alles wat we nu installeren zonne- en windenergie is. We worden steeds beter in elektrificeren en gebruiken elektriciteit voor allerlei toepassingen, van standaardapplicaties tot elektrisch rijden en het verplaatsen van warmte. We zijn zelfs in staat om industriële hoge-temperatuurprocessen te elektrificeren, iets wat vijf, zes jaar geleden bij McKinsey nog als onmogelijk werd beschouwd. Dit is totaal veranderd en nu zien we allerlei interessante bedrijven op dit gebied.”

De transitie in de voedingssector is echter Liza’s grote zorgenkindje. Naast elektrificatie moeten er nog twee grote transities plaatsvinden om het Parijs Akkoord te halen: het verduurzamen van moleculen en van voedsel. “Voor moleculen zie je redelijk wat overheidssteun, maar voor de duurzame voedseltransitie is dat helaas niet het geval. Sterker nog, veel overheidssteun gaat naar de andere kant, met biljoenen aan subsidies voor de voedsel- en vleesindustrie.”

De backlash tegen ESG en de gevolgen

Er is dit jaar veel tegengas tegen de klimaattransitie. Zo is er in de VS is een backlash ontstaan tegen ESG, verlaagden bedrijven als Shell, BP en Unilever hun klimaatambities, en zette de toonaangevende belegger Larry Fink van Blackrock het creëren van shareholder value weer op de eerste plaats. Hoe kijken de leiders van Carbon Equity daarnaar? “Ten eerste, ik vind ESG ook een complex onderwerp, want er zitten heel veel verschillende aspecten aan, dus ergens begrijp ik de frustratie”, stelt Rubinstein Malamud. “Wat denk ik belangrijker is, is dat er in Amerika wel verzet is tegen ESG, maar niet tegen climate tech of green tech. We zien veel aandacht voor duurzame oplossingen. Texas is bijvoorbeeld de grootste climate tech-investeerder van Amerika. Het is ongelooflijk wat daar allemaal gebeurt, zolang je het maar geen ‘impact’ noemt. Wij investeren nog steeds heel actief in Amerikaanse fondsen die veel momentum hebben. De Inflation Reduction Act (IRA, een Amerikaanse wet die onder meer binnenlandse investeringen in groene energie stimuleert, red.) is een gigantische game changer geweest.”

Voor zowel democraten als republikeinen is de klimaattransitie economisch de rationele weg om in te slaan. “De klimaattransitie is niets minder dan de vierde industriële revolutie”, legt Van den Ende uit. “We moeten binnen een paar decennia volledig overgaan van fossiele energie naar groene energie, wat enorme kansen biedt. Als Europa of Amerika deze kans niet grijpen, doet China dat wel. Voor Amerika gaat het om het bouwen van een defensieve, lange termijn groene industrie. Dit creëert banen en trekt de industrie aan. Er is een race naar de top op het gebied van geopolitieke competitie voor de groene industrie. Zelfs met een mogelijke Trump-regering zie je dat republikeinse staten en bedrijven uiteindelijk baat hebben bij klimaatbeleid. Maar het gaat hen om de economische rationaliteit, niet om een ‘do-good’ mentaliteit. ESG wordt vaak gezien als een anti-woke identiteitspolitiek, maar de economische rationaliteit voor investeren in groene infrastructuur en technologie is waterdicht.”

Wat betreft de oliegiganten en grote beursgenoteerde bedrijven ziet Van den Ende dat ze de afgelopen jaren niet ambitieuzer zijn geworden. “Ze blijven gefocust op korte termijn winstmaximalisatie. Dit is riskant op de lange termijn, want wat zal het businessmodel van Shell in 2050 zijn? Die investeringen uitstellen is eigenlijk heel riskant, maar op korte termijn levert het misschien meer winst op en stijgt de aandelenkoers. Private equity is heel geschikt voor lange termijn investeringen, omdat het minder onderhevig is aan de grillen van de beurs en kwartaalrapportages. Bij Carbon Equity merken we totaal geen afname in interesse voor investeren in climate tech-oplossingen. We denken dat wanneer de alternatieven even goedkoop of goedkoper worden, de transitie vanzelf gaat.”

Een enorme pool van talent in climate tech

Zoals de CEO van carbon Equity al aangaf: de transitie naar net zero binnen enkele decennia is een ongekende opgave. Toch is de stemming binnen de community voor impact investing overwegend optimistisch. “Dat komt door de vele interessante innovaties en het grote aantal getalenteerde mensen dat hieraan werkt”, zegt Van den Ende. “Als je ziet wat er allemaal gebeurt, is het moeilijk niet enthousiast te worden. Er is een enorme pool van talent in de klimaatsector. Bij Carbon Equity krijgen we honderden aanmeldingen per vacature, en ongelofelijk veel succesvolle ondernemers richten zich momenteel op climate tech.”

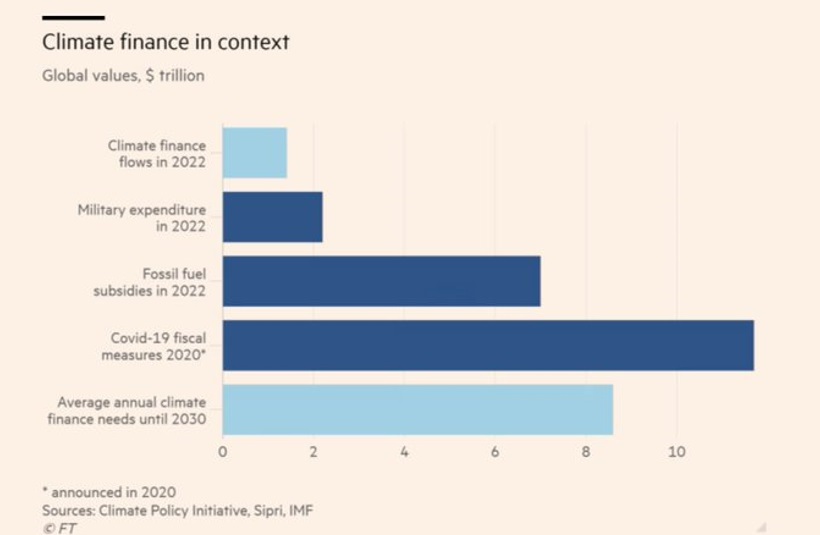

Maar uitdagingen blijven bestaan, zoals het ophalen van waanzinnige hoeveelheden kapitaal (zie tabel hierboven) om de transitie mogelijk te maken. En dat is precies waar Carbon Equity voor op de wereld is. “Het economisch potentieel en de mogelijkheden voor financiële winst zijn evident”, besluit Jacqueline van den Ende. “Het is inspirerend om te zien hoe problemen worden opgelost en waarde wordt gecreëerd, zowel maatschappelijk als financieel. Dit geeft veel energie en een optimistische toekomstvisie, die mensen mobiliseert en in beweging brengt.”

De kans van zeven biljoen in tien jaar

Onlangs bracht Carbon Equity een whitepaper uit, genaamd ‘The Seven Trillion in 10 Years Opportunity’. Voor co-auteur Liza Rubinstein Malamud is duidelijk dat het met de juiste aanpak mogelijk is om een aantrekkelijk rendement te behalen met investeringen in klimaattechnologie. Dit zijn haar vijf favoriete inzichten uit het rapport:

1). De jaarlijkse inkomsten uit klimaattechnologieën zullen naar verwachting groeien van vijf biljoen euro in 2020 naar twaalf biljoen euro in 2030, een jaarlijks samengesteld groeipercentage van tien procent.

2) Klimaattechnologie, zoals hernieuwbare energie en elektrische voertuigen, bevindt zich al op of staat op het punt prijspariteit te bereiken met de bestaande technologie. Ongeveer tachtig procent van de klimaattechnologieën die nodig zijn voor een netto nul uitstoot heeft een duidelijke route naar kostenpariteit.

3) Climate Tech VC trekt momenteel vijftig miljard dollar aan investeringen per jaar aan, waardoor in 2023 zestien procent van al het durfkapitaal en groeikapitaal in klimaattechnologie werd geïnvesteerd, wat meer dan verdrievoudigd is in tien jaar tijd.

4) Klimaattechnologie-VC is veel veerkrachtiger geweest dan algemene VC: een daling van twaalf procent versus meer dan vijftig procent in de afgelopen twee jaar.

5) Steeds meer reguliere PE-fondsbeheerders stappen in klimaattechnologie omdat ze de boot niet willen missen.