Management Incentive Plans (MIP’s): Kans om je te onderscheiden

7 vragen over MIP’s aan Stephan van de Groep, adviseur (Management) Incentive Plannen van EY.

Vraag 1: Wat is een MIP?

MIP staat voor Management Incentive Plan en betreft een plan dat bijvoorbeeld wordt opgezet wanneer een bedrijf wordt gekocht door een Private Equity firma. Het doel van een MIP is om de belangen van het management in lijn te brengen met die van de PE-investeerders. Een MIP bewerkstelligt dit door management mee te laten investeren in het bedrijf. Meestal is het investeringsbedrag in aandeelhoudersleningen en/of preferente aandelen groter, maar het % gewone aandelen dat men koopt (tegen een lager bedrag) hoger. Zodoende heeft management een stimulans om de waarde van het bedrijf te laten toenemen, zodat het op termijn met winst kan worden verkocht.

Vraag 2: Wat maakt een MIP bijzonder?

Ten opzichte van bijvoorbeeld het kopen van aandelen op de beurs kent een MIP een hoger risicoprofiel, dus zowel een grotere kans op verlies als een grotere kans op een hoger rendement. Ook ten opzichte van de PE investeerders is het risicoprofiel van de investering door management hoger. Het verschil in risicoprofiel ontstaat door de extra gewone aandelen (zogeheten ‘Sweet’ aandelen) die het management via het MIP kan kopen, naast de aan PE gelijk opgaande ‘Strip’ investering.

Vraag 3: Hoe werkt dit dan?

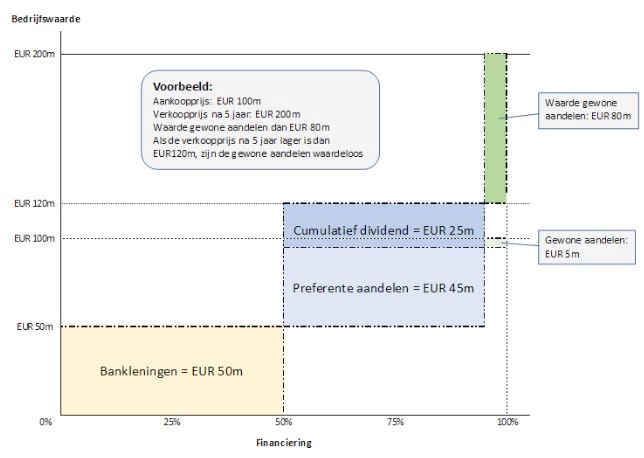

Bij verkoop van een bedrijf wordt eerst het vreemd vermogen op volgorde van senioriteit afbetaald. Vervolgens wordt binnen het eigen vermogen eerst het preferente aandelenkapitaal terugbetaald, inclusief cumulatieve dividenden. Als er dan nog verkoopopbrengst over is, wordt dit verdeeld over de gewone aandelen. Een investering in gewone aandelen heeft daarom een relatief grote kans om niets waard te zijn, maar ook een relatief grote kans om erg lucratief te zijn en is qua risicoprofiel daarom vergelijkbaar met een aandelenoptie.

Vereenvoudigde weergave van de waarde van gewone aandelen

Vraag 4: Hoe kijkt de fiscus hier tegenaan?

Als management aandelen verkrijgt voor minder dan de economische waarde ervan, ontstaat er een loonbelasting risico over het verschil. Indien hier vooraf geen zekerheid over wordt verkregen door afstemming met de fiscus, kan dit achteraf tot een hoge aanslag leiden. De fiscus kan namelijk besluiten om vanuit de gerealiseerde opbrengst te herleiden wat een reële aankoopprijs moet zijn geweest. Deze aanpak leidt bij een relatief hoge verkoopopbrengst tot een veronderstelde reële aankoopprijs die relatief hoog ligt omdat het vooraf gelopen risico dan niet meer wordt meegewogen. De kans om vooraf zekerheid te verkrijgen van de fiscus neemt toe als in het MIP ontwerp, nog voordat het management zich inkoopt, rekening wordt gehouden met acceptabele risico-rendement verhoudingen. Tevens is van belang dat de waarde van de preferente en gewone aandelen goed wordt onderbouwd (bijvoorbeeld door gebruik te maken van een Option Pricing Model benadering).

Vraag 5: Dus bij verkrijging is er een belastingrisico, hoe zit het bij verkoop?

Fiscaliteit verschilt van land tot land. De balans tussen het stimuleren van management enerzijds en de fiscale gevolgen anderzijds is soms lastig te vinden, maar wel erg van belang voor Private Equity-partijen. Als het gaat om een transactie binnen Nederland, is bij een MIP meestal sprake van lucratief belang. Dit betekent dat de verkoopopbrengst in principe als resultaat in Box 1 wordt belast (49,50%). Indien het MIP juist wordt gestructureerd kunnen de voordelen uit lucratief belang echter worden belast als inkomen uit aanmerkelijk belang in Box 2 (26,25%).

Vraag 6: Hoe belangrijk is een MIP voor het tot stand komen van een deal?

Het belang van een MIP kan heel groot zijn, vooral als er verschillende geïnteresseerde partijen zijn. Als partijen vergelijkbare biedingen doen, zijn uiteindelijk niet alleen het overnamebod en de bepalingen in de Sales & Purchase Agreement (SPA) leidend. In geval van een overname zullen ervaring en trackrecord van de Private Equity-investeerder in de sector van belang zijn voor de geloofwaardigheid van hun investeringscasus. Via het MIP komt tot uiting hoe dat financieel uitpakt voor de verschillende investeerders, inclusief management. Het MIP vormt daarmee een belangrijk onderdeel van de deal. Een Private Equity-investeerder kan zich gunstig onderscheiden door een MIP goed te vorm te geven en te zorgen dat de effectiviteit ervan maximaal is.

Vraag 7: Wat maakt een MIP effectief?

Dat is van verschillende factoren afhankelijk. Behalve het belastingperspectief zou vanuit beloningsperspectief het MIP de belangen van management in lijn moeten brengen en houden met die van de PE-investeerder. Een effectief MIP is eerlijk en wordt volledig begrepen door alle partijen. Dit kan het best worden beoordeeld door het MIP zo te modelleren dat de financiële impact van ontwerpkeuzes en verschillende scenario’s inzichtelijk zijn. Uiteindelijk hebben de PE investeerder en management dezelfde belangen, maar voordat het MIP overeengekomen wordt, vindt onderhandeling plaats over de verdeling en de voorwaarden. Een effectief overlegproces kan plaatsvinden als er sprake is van vertrouwen. Dit is een thema dat sterk afhangt van de mate van transparantie over het MIP en de exit-strategie.