M&A Forecast 2025: 3 factoren die M&A-activiteit kunnen stimuleren

Op woensdag 13 november verscheen de langverwachte derde editie van het M&A Trendonderzoek Benelux, uitgebracht door M&A en Ansarada.

Lees dit digitale magazine nu gratis en zonder registratie en boost je kennis over o.a. M&A, private equity, waardecreatie, cross-border deals en kunstmatige intelligentie:

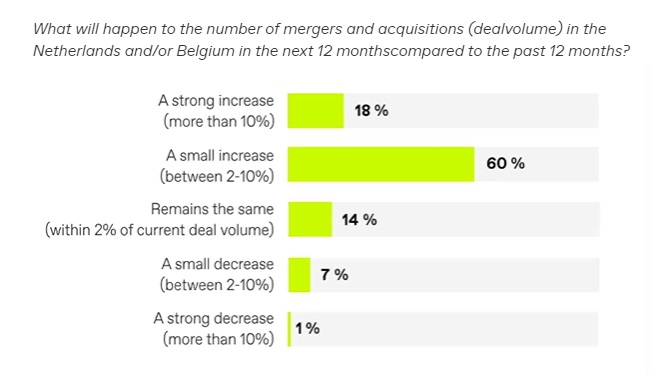

• Dealmakers in de Benelux zijn veel optimistischer over de komende maanden dan vorig jaar over 2024. Meer dan driekwart verwacht een toename van het dealvolume in het komende jaar.

• Het optimisme wordt gevoed door dalende rentes, de noodzaak tot desinvesteringen bij private equity en een herstel van de economie.

• Er is bezorgdheid over inflatie, geopolitieke spanningen en de Amerikaanse verkiezingen. Bij het verschijnen van dit onderzoek, zal blijken of die laatste zorg gegrond was.

De dealmakers in de Benelux laten zich niet uit het veld slaan door de tegenvallende resultaten van het afgelopen jaar. Een jaar geleden verwachtte ‘slechts’ 55 procent een toename van het dealvolume. Nu is dat bijna 78 procent.

Dat blijkt uit het M&A Trendonderzoek Benelux 2024 / 2025 van M&A en Ansarada. Voor dit onderzoek namen 175 Nederlandse en Belgische M&A-professionals deel aan een online survey en interviewde de redactie van M&A 35 dealmakers live.

Volgens het onderzoek verwacht de meerderheid van de respondenten een toename van het dealvolume. De onderzoeksresultaten schetsen een duidelijk beeld:

– 60 procent verwacht een kleine stijging (tussen de 2 en 10 procent). Dit was bij het onderzoek van vorig jaar 43 procent.

– 18 procent voorziet een sterke stijging (meer dan 10 procent). Dit was 12 procent.

– 14 procent gelooft dat het dealvolume gelijk zal blijven. Dit was een kwart.

– 7 procent verwacht een daling. Dit was 20 procent. De argumenten voor groei

– 1 procent verwacht een sterke daling.

Veel van de geïnterviewde dealmakers herkennen zich in het optimisme dat uit de online survey spreekt. Ze noemen verschillende factoren die de M&A-activiteit in het komende jaar kunnen stimuleren.

1. Dalende rente, economisch herstel en onzekerheid als ‘het nieuwe normaal’

Een dalende rente is altijd goed nieuws voor de M&A-markt. “Het leidt tot lagere financieringskosten, wat overnames aantrekkelijker kan maken”, zoals Sander Neeteson, Head of Corporate Finance bij de bank ABN AMRO, zegt. “Bovendien draagt het bij tot een opleving van de effectenbeurzen, wat kan leiden tot meer transacties waarbij aandelen als betaalmiddel worden gebruikt.” Allemaal factoren die hem sterken in zijn vermoeden dat het dealvolume in de Benelux de komende maanden licht zal stijgen.

“Komt bij dat de situatie nauwelijks slechter kan worden dan nu”, zegt Neeteson: op een gegeven moment treedt na een neergang vanzelf wel weer herstel op. Zo denkt ook Hossein Araghi, Managing Director Benelux bij IT-bedrijf Lyvia Group, erover: “We zagen een all-time high in 2021 en 2022, gevolgd door een daling in dealvolume. Nu beginnen we weer op te krabbelen. Ik geloof dat een deel hiervan simpelweg een terugkeer is naar de hoge niveaus van 2021 en 2022.“

De meeste dealmakers geïnterviewde dealmakers baseren hun optimisme echter op de dalende rentetarieven. Marcel Vlaar, Financial Due Diligence Partner bij accountants- en adviesorganisatie RSM Netherlands, bijvoorbeeld: “Ingegeven door de dalende rente en groeiende economie ben ik optimistisch. En verwacht dus een lichte stijging van het aantal fusies en overnames in de Benelux, komend jaar.” En Sergio Herrera, Managing Director M&A bij Rabobank: “Centrale banken doen renteaanpassingen naar beneden en dat zorgt er gewoon voor dat er meer financiering en kapitaal beschikbaar komt.”

Herrera wijst ook op het economische herstel. Bovendien is er minder bezorgdheid over de (geo)politieke onzekerheden die vorig jaar nog spelbreker waren bij veel deals. “Dit wordt het eerste normale jaar na Covid en de Russische inval in de Oekraïne. Alle Covid-effecten zijn nu uit de economie, net als de impact die de oorlog in Oekraïne heeft gehad. Mensen krijgen dan meer vertrouwen om transacties te doen. Ik denk dat die twee tot tien procent stijging een goede voorspelling is, maar misschien kan het zelfs iets meer worden.”

Ook Sjoerd Peijster, Manager Corporate Development bij bouwbedrijf Strukton, denkt er zo over. “Veel mensen zijn gewend geraakt aan onzekerheid in de afgelopen jaren. Dit, in combinatie met de grote hoeveelheid beschikbaar kapitaal, zorgt ervoor dat deals toch doorgaan, ondanks geopolitieke spanning door zaken als oorlogen in de Oekraïne en in de Gazastrook en de Amerikaanse verkiezingen.” Peijster verwacht een kleine daling in dealvolume voor de gehele markt, terwijl hij voor zijn eigen sector (bouw) een gelijkblijvend of licht stijgend volume waarschijnlijk acht.

Een andere factor die kan leiden tot een heropleving van de M&A-markt is dat private equity zich sterker lijkt te roeren dan in het afgelopen jaar. Er is veel ‘dry powder’ (lees: de koopbereidheid is groot) en veel private equity-firma’s willen van bedrijven en bedrijfsonderdelen af (lees: ook de verkoopbereidheid is aanzienlijk). In het hoofdstuk over de vooruitzichten voor private equity worden deze onderwerpen nader besproken.

2. Exit waarderingskloof?

Zoals blijkt uit de terugblik op 2023-2024, was de kloof tussen de verwachtingen van kopers en verkopers een van de grootste obstakels voor M&A-activiteiten.

Die verwachtingskloof is allerminst verdwenen en zal het komende jaar ook weer opspelen. Maar, zegt Lieke van der Velden, Managing Partner bij advocatenkantoor NautaDutilh: “Lagere rentetarieven zullen die kloof helpen verkleinen. Mensen beginnen zich te realiseren dat de prijsstelling van 2021 niet op korte termijn zal terugkeren. Er vindt een reset plaats in de hoofden van mensen.”

Jan-Hendrik Horsmeier, Partner bij advocatenkantoor Clifford Chance is eenzelfde mening toegedaan: “Mijn verwachting voor de komende twaalf maanden is optimistischer dan die van vorig jaar. Dat heeft een aantal redenen. De eerste is dat de bid-ask spread is verkleind. Verkopers zijn naar beneden gegaan en hebben een meer realistische verwachting gekregen.”

3. Optimisme leidt tot meer deals, leidt tot meer optimisme

De dalende rente, betrekkelijke goede economische vooruitzichten, gewenning aan (geo)politieke onzekerheden en de mogelijkheid van een mogelijk minder grote waarderingskloof dragen allemaal bij tot de opleving van het optimisme van dealmakers. En dat optimisme leidt ertoe dat ze meer deals aan durven gaan. En naarmate er meer deals worden gesloten, neem het optimisme verder toe.

Marc Habermehl, M&A Lawyer-Partner bij advocatenkantoor Stibbe, blikt terug op 2021. “Een periode van uitzonderlijk hoge waarderingen. Iedereen wilde elkaar graag overbieden voor grote deals. Er was een sterk gevoel van urgentie: kopers hadden het gevoel dat ze hoe dan ook bepaalde activa moesten verwerven. Het leidde tot opportunistische en soms preventieve biedingen. Activa verdwenen snel van de markt toen iemand met een veel hogere waardering de deal binnen enkele dagen sloot. Deze haast beperkte de reikwijdte en diepgang van due diligence-onderzoeken, waardoor er minder tijd overbleef om de strategische fit of de afstemming van het management te beoordelen.”

De meeste dealmakers verwachten niet snel een terugkeer naar die hoogtijdagen. Habermehl zelf hoopt niet op een dergelijke terugkeer: “Ik denk niet dat de razernij van het snel sluiten van deals duurzaam of gezond was. Natuurlijk kunnen hogere activiteitsniveaus goed zijn voor dealmakers. Maar hoewel een hoog tempo cruciaal is voor het sluiten van deals, hebben besluitvormers ook even de tijd nodig om een stapje terug te doen om de juiste beslissing te nemen. De correctie die na deze periode plaatsvond, was uiteindelijk gunstig voor de meeste spelers op de markt.”

Maar toch: een opleving hangt in de lucht, denken de meeste experts. En dat kan het begin zijn van een verdere opbloei. Een zichzelf versterkend effect.

‘Curb your enthousisam’

Een opleving van de M&A-markt lijkt dan wel in de lucht te hangen, er zijn ook redenen om aan te nemen dat het nog wel even duurt voordat het zo ver is. Véronique Gillis, Deals Partner bij accountants- en adviesorganisatie PwC Belgium: “Het zal een half jaar tot een jaar duren voordat we zullen zien dat het weer echt aantrekt.”

En als die opleving zich laat gelden, zal die overal even sterk zijn? Joost den Engelsman, Head of Private Equity bij advocatenkantoor NautaDutilh, betwijfelt het: “Het is moeilijk om brede uitspraken te doen over de hele markt. Ik denk dat het beter is om te focussen op segmenten, niet alleen op transactietypen, maar ook op de omvang van transacties binnen die segmenten. Nederlandse banken verstrekken op dit moment bijvoorbeeld overnamefinancieringen tot twee of 2,5 keer de leverage. Dit betekent dat voor een gemiddelde Nederlandse investeerder in het middensegment deals van vijftig tot zestig miljoen euro goed gaan, maar alles daarboven is een uitdaging als je een Nederlandse bank nodig hebt om de transactie te financieren. Mijn verwachting is dat deze moeilijkheid zal aanhouden totdat de rente verder daalt. De rente moet stabiel blijven voordat banken hun leennormen zullen versoepelen. Sommige segmenten, zoals technologie, energie en gezondheidszorg zullen naar verwachting een toename zien in het transactievolume (en waarderingen).”

Marc Habermehl denkt dat ook de grotere deals weer van de grond zullen komen. Ook wijst hij op de VS: ‘In Nederland en Europa volgen we de VS vaak op de voet als het gaat om marktontwikkelingen. Momenteel wordt de Amerikaanse markt actiever en zien we grotere miljardentransacties worden aangekondigd.’ Dat zie je in Nederland nog niet en misschien ook niet op de korte termijn, maar er zijn genoeg aantrekkelijke assets op de Nederlandse markt en op een gegeven moment zal het tij keren.”

De meeste experts zijn minder overtuigd dat de mega-deals uit de VS op korte termijn in de Benelux navolging zullen vinden. Marco Gulpers, Head of Corporate Finance M&A Nederland bij ING Bank, bijvoorbeeld: “Al was het maar vanwege de beperkte beschikbaarheid van financiering voor deals van meer dan 1 miljard.” Tom Snijckers, Partner bij M&A advieskantoor Oaklins Netherlands, is eenzelfde mening toegedaan. Hij verwacht een kleine stijging van het dealvolume. “Maar vooral in het small- en mid-cap segment, tot 150 miljoen euro. In het grote segment blijven deals lastiger.”

Goed nieuws dus vooral voor dealmakers die zich in dat small- en mid-cap segment ophouden. Zoals Tom Beltman, co-owner van fusie- en overnamespecialist Marktlink, die een sterke stijging voorspelt. Zeker als het gaat om familiebedrijven, waar hij zich vooral op richt: “Er is zowel opvolgingsproblematiek als vraag naar investeringen voor groei.” De bereidheid van banken om deals te financieren neemt ook toe, ziet hij, wat een belangrijke voorwaarde is voor een stijging. “Alle signalen voor een sterke stijging staan dus op groen”, volgens hem.

Tegengeluiden

Optimisme alom dus, al is het maar voor een beperkte periode en voor bepaalde marktsegmenten? Toch niet helemaal. Hoewel de algemene vooruitzichten positief zijn, benadrukken verschillende experts factoren die de groei kunnen temperen of zelfs tot dalingen leiden.

Want zo geweldig gaat het economisch gezien helemaal niet, zeggen Gülsüm Aslan en Rob Faasen, directors bij verzekeraar Risk Capital Advisors. “De inflatie in Nederland blijft hoog en de rente is niet wezenlijk omlaaggegaan.”

En allerlei (geo)politieke onzekerheden zijn er ook nog steeds. Sommige dealmakers zijn er misschien aan gewend, maar dit geldt niet voor iedereen. En die spanningen kunnen uitgroeien tot conflicten die de hele M&A-markt onderuit kunnen halen. Aslan en Faasen zijn er niet gerust op: “Mede in verband met spanningen in de rest van de wereld denken wij dat prijzen niet optimaal zijn en het algemene overnameklimaat wat voorzichtig blijft. ”

Hier komt bij dat de prestaties van veel bedrijven helemaal niet zo denderend zijn, zegt Karel Pinxten, Partner Mergers & Acquisitions bij accountants- en adviesorganisatie Deloitte Belgium en een van de weinigen die een kleine daling verwacht, “We zijn na de COVID-periode in een soort van nieuw normaal terechtgekomen waar we nu nog steeds in zitten. De volatiliteit is wat gedaald, maar het is niet zo dat de groei vandaag alweer terug is. Veel sectoren staan nog onder druk.”

Ook Franck Marra, Partner bij private-equityfirma Pontex Investment Partners wijst erop dat er veel bedrijven zijn die ‘moeilijke jaren doormaken’. En: “Dan is de reactie om meer te focussen op de eigen business en interne zaken dan op het doen van overnames. Dat kan voor strategen een reden zijn waarom ze terughoudend zijn. Voor private equity-partijen geldt dat ze afwachtend zijn omdat ze goed willen timen. Als de timing om in een bepaalde sector te stappen net niet goed is doordat die door een wat moeilijkere economische periode gaat, dan wachten ze nog wel een paar maanden af.”

Inderdaad: de ‘aarzeling’ en ‘voorzichtigheid’ die in de afgelopen periode de markt domineerden, kunnen zich ook de komende maanden sterk laten gelden. Kuif Klein Wassink en Ico Jalink, partners bij advocatenkantoor Dentons, merken op: “Kopende partijen zijn nog steeds voorzichtig, en het is nog vaak lastig om overeenstemming te bereiken over waarderingen.”

Conclusie: optimisme, maar geen blind vertrouwen

Het optimisme onder dealmakers is veel groter dan vorig jaar toen ze werd gevraagd naar hun verwachtingen voor de M&A-markt in de Benelux voor eind 2023 en 2024 (tot september). De meerderheid verwacht een lichte tot matige stijging, vooral gedreven door de dalende rentetarieven. Vooral de onderkant van de markt lijkt aan een opleving toe.

Echter, deze positieve vooruitzichten worden getemperd door aanhoudende economische onzekerheden en (geo)politieke spanningen.

Lees ook: M&A Trendonderzoek Benelux: De huidige overnamemarkt in 15 citaten