De geboorte van durfkapitaal in Nederland

Venture staat voor avontuur en waagstuk – de durf hebben om ergens in te stappen. Venture capital kan ook wel geschaard worden onder durfkapitaal. Venture capital werd echter in de jaren tachtig omschreven als ‘risico kapitaal voor ondernemers’.*1 Venture capital had destijds tevens een bredere definitie, waaronder ook de activiteiten die vandaag de dag onder private equity vallen.

Tot aan het begin van de jaren tachtig kende Nederland niet een markt voor durfkapitaal. Instellingen als de NPM, NIB en SIG verschaften wel eigen vermogen. Hoewel er kleine(re) private investeerders actief waren, namen deze investeerders een minderheidsbelang of financierden zij middels familiekapitaal.

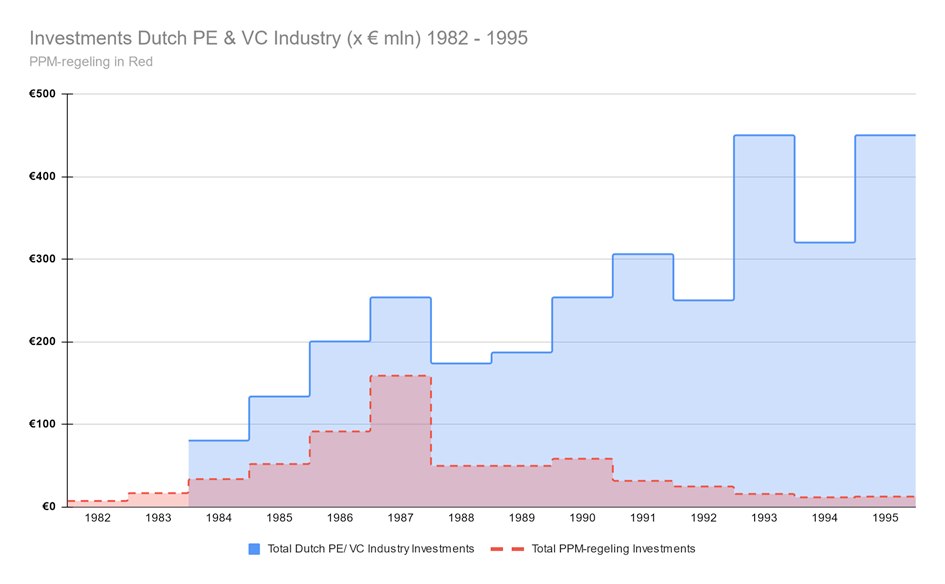

Banken mochten alleen – om belangenverstrengeling tegen te gaan – een minderheidsbelang nemen in industriële ondernemingen.*2 Als gevolg van een aantal ontwikkelingen, zoals de later ingevoerde PPM-regeling, zijn venture capital en private equity gerelateerde activiteiten in Nederland in de jaren tachtig aanzienlijk gegroeid.

De gebruikelijke bancaire financieringsbronnen

In de jaren tachtig waren ondernemingen voornamelijk afhankelijk van banken om hun (vreemd) vermogen aan te vullen. Hoewel het overgrote deel van de kredieten werd verstrekt door de banken, vulde de overheid ook middels verschillende regelingen aan in de behoefte om het eigen vermogen – waar een groot gebrek aan was – te vergroten.

Zo was het ‘Vermogens Versterkings Krediet’ een financieringsinstrument dat voor 100 procent door de staat was gegarandeerd en was bedoeld om het eigen kapitaal van de ondernemer aan te vullen, zodat verdere bancaire kredietverlening mogelijk kon worden gemaakt. Dit was onderdeel van de Kredietregeling Midden- en Kleinbedrijf 1985, die in 1989 werd vervangen door de zogenoemde borgstellingsregeling.*3

Daarnaast konden ondernemingen kiezen voor de ‘Bijzondere Hypothecaire Geldlening’, waarbij tot 85 procent van de koopsom of stichtingskosten van het onroerend goed geleend kon worden. Deze regeling was voor 40 procent staatsgegarandeerd en geldig voor ondernemingen met minder dan 100 werkzame personen. Er gold echter een uitzondering voor ondernemingen actief in de land- en tuinbouw, veeteelt en visserij of ondernemers die een vrij beroep uitoefenden.

Daar het bankwezen niet veel kon betekenen voor (voornamelijk jonge) ondernemingen die ideeën en uitvindingen tot ontwikkeling wilden brengen, konden deze ondernemingen gebruik maken van het ‘Technisch Ontwikkelings Krediet’, zoals start-ups tegenwoordig ook gebruik kunnen maken van het Innovatiekrediet.

Terug naar de jaren tachtig

In de jaren tachtig is durfkapitaal – destijds nog onder de overkoepelende term venture capital – ontstaan in Nederland. Zoals eerder geschreven, vielen hieronder ook private equity gerelateerde activiteiten. Evert Elbertse, die betrokken was bij de oprichting van de Nederlandse Vereniging van Participatiemaatschappijen in 1984, vertelt meer over die tijd. ‘’De jaren tachtig was een periode waarin het met het bedrijfsleven verschrikkelijk slecht ging. ‘Ondernemen’ was een vies woord en de winstgevendheid ontbrak totaal. Wij hadden toen net Den Uyl gehad.’’

Daar in de Verenigde Staten durfkapitaal al langer een bekend begrip was, ontstond dit in Nederland pas in een latere periode. Een voor de hand liggende reden is de voortdurende lastenstijging van bedrijven in de jaren zeventig. Als gevolg hiervan verslechterde de concurrentiepositie van het bedrijfsleven.

Deze verslechtering van de concurrentiepositie had drie mogelijke oorzaken. Ten eerste namen de lonen meer toe dan de arbeidsproductiviteit. Ten tweede waren energie en grondstoffen – als gevolg van de oliecrises – duurder geworden. De derde oorzaak was de hoge rentestand op de kapitaalmarkt en de vraagtoename van de overheid. Deze omstandigheden hadden als gevolg dat bedrijven minder bereid waren om aandelen uit te geven.*4

Nederlandse bedrijven konden daarnaast ook niet meer – door de teruglopende winstgevendheid – de nodige investeringen doen. Bedrijven waren uiteindelijk genoodzaakt om hun vreemd vermogen te vergroten. Echter, zij konden steeds minder vaak een beroep doen op de kapitaalmarkt en bancaire financieringsmogelijkheden.*5 Deze economische ontwikkelingen gaven de participatiemaatschappijen – met op de achtergrond de PPM-regeling – de kans om in te springen in het begin van de jaren tachtig.

Venture capital stijgt op

De ontwikkeling die de groei van durfkapitaal in Nederland mogelijk heeft gemaakt, is de zogeheten PPM-regeling. Op 23 juni 1981 was de PPM-regeling in werking getreden. Deze regeling had als doel het bevorderen van de oprichting van particuliere participatiemaatschappijen, die nieuw risicodragend vermogen moesten gaan verschaffen aan kleine en middelgrote ondernemingen in Nederland.*6

De verwachting was dat deze regeling de werkgelegenheid zou bevorderen. Deze regeling kwam niet uit het niets aanwaaien: in de Verenigde Staten was er al een regeling met een soortgelijk doel, namelijk de Small Business Investment Act of 1958. ‘’Nederlanders zitten anders in elkaar dan de Amerikanen. Hier vonden we het ellemaal maar riskant. In Nederland werd er daarom gekozen voor het indekken van het risico’’, benadrukt Elbertse.

De PPM-regeling maakte het mogelijk dat particuliere participatiemaatschappijen tot wel 50 procent van het geleden verlies na een investering in een kleine en middelgrote onderneming vergoed konden krijgen door de overheid. De andere helft van het verlies kwam voor rekening van de particuliere participatiemaatschappij zelf. Deze regeling was niet van toepassing op participaties in het bank-, verzekerings- en beleggingswezen en de participatiemaatschappijen die actief waren in het onroerend goed.*7

Zwart, F.S.A., Roosenboom, P.G.J., & Berchicci, L. (Forthcoming). Venture Capital in the Netherlands – a History.

Regionale participatie

Naast deze (meer) reguliere bronnen van financiering waren er ook andere bronnen, zoals de ‘Regionale Ontwikkelings Maatschappijen’. Vooral deze ROM’s – vanaf het begin van de jaren zeventig opgericht – hebben bijgedragen aan de groei van durfkapitaal in een select aantal regio’s in Nederland. ‘’Dat was met overheidsgeld’’, vertelt Evert Elbertse over de 'Regionale Ontwikkelings Maatschappijen'.

In de jaren na 1960 was het bedrijfsleven voornamelijk actief in het westen van het land. De provincies Friesland, Groningen, Drenthe, Overijssel ondervonden hiervan de nadelige economische gevolgen. Om deze reden waren de ROM’s vooral actief in de provincies, waarin de bedrijvigheid minder was.*8 Eind 1987 hadden de ROM's een participatieportefeuille van 294 miljoen gulden, verdeeld over 119 participaties.*9

‘’Ik weet wel dat die PPM’s in het begin de regionale ontwikkelingsmaatschappijen niets vonden. Zij moesten concurreren met de regionale ontwikkelingsmaatschappijen die geld van de overheid hadden gekregen’’, legt Elbertse uit.

‘’Dat kon de bedoeling niet zijn’’, vervolgt hij weer. ‘’Bij de NVP mochten die ROM’s eigenlijk er niet bij. Naarmate de markt zich ontwikkelde, kwam ook het gevoel: wij kunnen elkaar niet langer zo bekampen. Zoals een directeur van de NPM ooit zei: hoe meer tenten, hoe meer kermis. Juist doordat er zoveel variëteit was in aanbieders, konden wij ondernemers een goed aanbod doen. Het heeft soms voordelen om samen te werken met iemand die goed bekend is in een regio. De oorspronkelijke vijandige houding veranderde in een houding van samenwerking.’’*10

De ROM’s hadden (en hebben nog steeds) als doel het verbeteren van de economische structuur van een aantal regio’s in Nederland, alsook het bevorderen van diens economische activiteiten. De ROM’s namen deel aan risicokapitaal van ondernemingen die van belang zijn – in sociaaleconomische zin – voor de structuur van de regio. De aandeelhouders van deze ROM’s waren de gemeenten uit de desbetreffende regio’s, Kamers van Koophandel en de Staat der Nederlanden.

Een aantal voorbeelden van deze ROM’s waren (destijds) de Gelderse Ontwikkelings Maatschappij (GOM), het Limburgs Instituut voor Industrie en Financiering (LIOF), de Noordelijke Ontwikkelings Maatschappij (NOM) en Particuliere Participatiemaatschappij Lelystad. Een leuk noemenswaardig feit is dat ten tijde van deze laatstgenoemde participatiemaatschappij Lelystad nog werd gezien als ‘een toekomstige 12e provincie’.

De beleggers uit de jaren tachtig

In raptempo werden er participatiemaatschappijen opgericht. Banken maakten gretig gebruik van deze regeling, omdat zij van nature risico willen vermijden. Voor natuurlijke personen was deze regeling echter minder aantrekkelijk. Dat gold ook – let op: in het begin van de jaren tachtig – voor de pensioenfondsen. Om maar eens een voorbeeld te noemen: in 1978 hadden de pensioenfondsen gezamenlijk nog geen 4 procent van het totale belegde vermogen van 126 miljard gulden in aandelen belegd in beursgenoteerde aandelen.*11

Pensioenfondsen investeerden in het begin van de jaren tachtig nog niet in risicodragend vermogen. Sterker nog, pensioenfondsen hadden eerder een mate van terughoudendheid ten opzichte van verstrekking van vreemd vermogen aan particuliere bedrijven.*12 De rol van pensioenfondsen nam in de latere jaren pas toe. ‘’De pensioenfondsen konden slapend rijk worden door in overheidsobligaties te beleggen’’, vertelt Evert Elbertse. ‘’Zij werden gevraagd om geld te stoppen in PPM’s, waarvan nog niet was bewezen dat zij succesvol konden zijn in Nederland. Bovendien konden losse miljoenen geïnvesteerd worden in PPM’s, terwijl bij een staatsobligatie je een paar miljard kwijt kon. Dus die pensioenfondsen vonden dat in het begin helemaal niet aantrekkelijk.’’

In tegenstelling tot de eerder genoemde twee partijen waren levensverzekeringsmaatschappijen wel degelijk geïnteresseerd in de PPM-regeling. Voor deze partij gold – en geldt nog steeds – namelijk een fiscale deelnemersvrijstelling. Deze fiscale begunstiging hield in dat dividend en koerswinst bij vervreemding van een participatie onbelast bleven. Daarnaast waren de verliezen bij liquidatie van een vennootschap – waarin werd deelgenomen – aftrekbaar.

Een groep die wellicht het meest enthousiast was over deze regeling waren de banken. Door een verruiming in wetgeving*13 in 1980 werden banken in staat gesteld om voor een groter deel in het aandelenvermogen van ondernemingen te investeren. Voorheen was het banken niet toegestaan om meer dan 5 procent te verwerven in aandelen van ondernemingen, behoudens een verklaring van De Nederlandsche Bank. Na deze verruiming mochten de banken deelnemen voor meer dan 5 procent. Desalniettemin was er een begrenzing: om een ongewenste concentratie van macht bij de banken tegen te gaan, moesten de banken minderheidsbelangen nemen ten hoogste van 2,5 miljoen gulden.*14

Niet een duidelijke focus

Gaandeweg zijn participatiemaatschappijen zich meer gaan specialiseren – zowel in de keuze van het segment als de keuze in een bepaalde sector. Dat was toentertijd nog niet het geval, aldus Elbertse. ‘’Als je nauwelijks aanbod van projecten hebt en je zegt alleen maar dat je in een bepaalde sector actief bent, dan blijft er niets over. Aanvankelijk deden de participatiemaatschappijen alle projecten die rendabel waren.’’

‘’Pas nadat de stroom op gang kwam, kwam ook het besef dat er gespecialiseerd moest worden’’, vervolgt hij. ‘’Het ging er ook om dat je meerwaarde moest hebben voor een bedrijf. Dat kon alleen als je meer kennis had over een bepaalde sector. Zo kreeg je uiteindelijk het beeld van wat je nu hebt: namelijk redelijk gespecialiseerde participatiemaatschappijen’’, benadrukt Evert Elbertse.

Daar het aanbod van venture capital in 1980 in Nederland bijna nul was, groeide de venture capital industrie eind jaren tachtig tot een omvang die op de tweede plaats in Europa komt. Alleen de venture capital industrie in het Verenigd Koninkrijk was groter. De PPM-regeling heeft – al dan niet gedeeltelijk – bijgedragen aan de ontwikkeling en groei van durfkapitaal in Nederland.*15

De auteur bedankt Felix Zwart, Director of Research and Policy bij de NVP, voor het tegenlezen van dit artikel. Dit artikel maakt deel uit van een reeks over het ontstaan van durfkapitaal in Nederland.

Bronnen:

-

Voorwoord, Venture Capital Gids 1984.

-

De Nederlandse markt voor venture capital, Kool en Koedijk, 1988, p. 1080.

-

MKB krijgt nieuwe kredietregeling, Reformatisch Dagblad, 15-09-1988, p. 19.

-

Venture Capital Gids 1984, p. 28.

-

Venture Capital Gids 1984, p. 31.

-

Nederlandse Staatscourant van 23 april 1981, nr. 77.

-

De verschaffing van risicodragend vermogen onder de Garantieregeling Particuliere Participatiemaatschappijen, G. Rietkerk, 1983.

-

Venture Capital Gids 1984, p. 32.

-

De Nederlandse Markt voor venture capital, Kool en Koedijk, 1988, p. 1082.

-

Ook de Maatschappij voor Industriële Projecten (MIP) die toentertijd met veel overheidsgeld was opgezet, werd met grote argwaan bekeken.

-

CBS – Beleggingen van institutionele beleggers 1977-1978.

-

De verschaffing van risicodragend vermogen onder de Garantieregeling Particuliere Participatiemaatschappijen, G. Rietkerk, 1983, p. 6.

-

Artikel 25 Wet Toezicht Kredietwezen.

-

De verschaffing van risicodragend vermogen onder de Garantieregeling Particuliere Participatiemaatschappijen, G. Rietkerk, 1983, p. 7.

-

De Nederlandse markt voor venture capital, Kool en Koedijk, 1988, p. 1086.