Drie mythes over private equity

Laatst gewijzigd: 20 juli 2023 10:02

Private equity (PE) levert een wezenlijke bijdrage aan economische groei, hoewel critici graag anders beweren. Zo blijken beweringen over verlies van werkgelegenheid ongegrond. Het jaarlijkse PE-onderzoek ‘Myths and challenges – How do private equity investors create value? – A study of 2012 European exits’ van Ernst & Young verwijst ook enkele andere mythes over PE naar het rijk der fabelen. Ook gaat het rapport in op de grootste uitdagingen in deze sector.

Door Maurice van den Hoek en Teun Breen

De groei die de PE-sector dit decennium doormaakt, zowel in absolute omvang als in economisch belang, trekt de nodige aandacht. Helaas is die aandacht niet altijd positief. De sector heeft te maken met verschillende aantijgingen uit de hoek van politiek, media en vakbonden. De voornaamste punten van kritiek, het snijden in personeelsbestand, het afstoten van onderdelen en het creëren van returns met vreemd vermogen missen echter elke grond.

De realiteit laat zien dat PE te maken heeft met twee belangrijke uitdagingen: de huidige uitdagende economie en een gering aantal exits. Het gebrek aan vertrouwen in de M&A-markt heeft directe gevolgen voor investeringen door strategische kopers. Toch wijst ons onderzoek uit dat door middel van een goed uitgevoerde strategie nieuwe potentiële kopers voor portfolio-ondernemingen wel degelijk te vinden zijn.

Hieronder ontkrachten we de drie grootste mythes die rondwaren en lichten we de twee belangrijkste uitdagingen in de sector toe.

Mythe 1: PE snijdt in personeel

Criticasters zeggen dat PE banen vernietigt, werkgelegenheid terugdringt en gedwongen sluiting van (delen van) organisaties veroorzaakt.

De feiten

PE zorgt juist voor een toename van werkgelegenheid. Uit ons onderzoek blijkt een jaarlijkse stijging van de werknemersaantallen met bijna 3% in de periode 2005-2012. Dit is dus inclusief de periode van downturn sinds 2008. Dit bewijst dat zowel in goede als slechte tijden PE bijdraagt aan werkgelegenheid. Meer nog zelfs dan vergelijkbare beursgenoteerde ondernemingen, die in dezelfde periode goed waren voor 2,2% van de werkgelegenheidsgroei. PE verhoogt ook de productiviteit. De arbeidsproductiviteit steeg de afgelopen acht jaar met meer dan 8%. Beursgenoteerde ondernemingen realiseerden een stijging van 3%. Dit weerlegt de misvatting dat productiviteit ten koste gaat van werkgelegenheid. In feite kan men een tegengestelde conclusie trekken: de focus van PE op productiviteit resulteert in gezonde, winstgevende ondernemingen die in staat zijn om te groeien en daarmee het aantal arbeidsplaatsen te laten toenemen.

Mythe 2: PE stoot onderdelen af

Verschillende politici vergelijken PE met sprinkhanen die ondernemingen kaalplukken en vervolgens verder trekken. Het afstoten van onderdelen is een veelgehoorde aantijging.

De feiten

Van de drie mythes laat juist deze een groot gebrek aan kennis van de werking van PE zien. Het is namelijk niet in het belang van PE om onderdelen af te stoten. Het PE-model is juist gericht op waardecreatie op de lange(re) termijn. De beloning, in de vorm van returns, is er dan ook alleen als de portfolio-ondernemingen succesvol zijn. Wanneer het moment van exit zich voordoet, moet de onderneming sterk en gezond zijn om verkoopbaar te zijn. Uit ons onderzoek blijkt dat 80% van de exits een positieve return voor de investeerders heeft opgeleverd. Tevens blijkt dat in meer dan een derde van de exits PE gedurende de investeringsperiode minimaal een verdubbeling van de enterprise value wist te realiseren. Het overgrote deel van de ondernemingen was ten tijde van de exit zichtbaar meer waard dan op het moment van investering. Belangrijk om te vermelden is dat het gaat om de waarde exclusief winsten behaald op afstoting van onderdelen gedurende de investeringsperiode. Ten slotte blijkt uit ons onderzoek dat in het geval van slechts 10% van de exits onderdelen zijn afgestoten.

Mythe 3: PE speelt het leverage spel

Deze bewering stelt dat PE alleen winst kan maken door het aangaan van hoge financieringslasten.

De feiten

Ons onderzoek heeft in de afgelopen jaren al uitgewezen dat de door PE gegenereerde returns voornamelijk worden gerealiseerd door strategische en operationele verbeteringen. Dit toont aan dat PE-returns, voor fees en kosten, veel meer inhouden dan enkel en alleen leverage en zelfs hoger zijn dan de resultaten van vergelijkbare beursgenoteerde bedrijven. Voor de exits in de periode 2005-2012 dragen de beursresultaten (gemeten naar stijgende multiples voor vergelijkbare beursgenoteerde bedrijven) 30% bij aan de winst, de leverage minder dan 35% en de fundamentele verbeteringen aan de business meer dan 35%. Ondanks verschillen in de percentages van jaar tot jaar hebben de fundamentele verbeteringen altijd het grootste gedeelte van de winst bepaald. Zelfs ten tijde van lastige marktomstandigheden.

Hiermee overtreft PE vergelijkbare beursgenoteerde ondernemingen met een multiple van 3,5. De reden voor de betere prestaties is simpel. Het PE-model is gebaseerd op het aankopen van de juiste ondernemingen tegen de juiste prijs. Uit ons onderzoek blijkt dat PE ondernemingen tot meer dan een jaar voor aankoop nauwgezet volgt, waarna het geïdentificeerde waardepotentieel samen met het management kan worden gerealiseerd.

Uitdaging 1: de economie

De aanhoudende downturn heeft vanzelfsprekend zijn weerslag op de portfoliobedrijven. De winstgroei, als belangrijkste drijfveer van waardecreatie, is afgenomen ten opzichte van de jaren voor 2008. De jaarlijkse EBITDA-groei voor exits tussen 2005 en 2007 van ruim 15% was beduidend hoger dan de 11% gerealiseerd door beursgenoteerde ondernemingen. De exits tussen 2010 en 2012 laten duidelijk de impact van de crisis zien: de jaarlijkse EBITDA-groei is afgenomen tot ruim 5%. Hoewel dit nog steeds hoger is dan de 4% voor vergelijkbare beursgenoteerde ondernemingen is het een significante daling.

PE toont in de nasleep van de financiële crisis aan veel meer veerkracht te hebben dan menigeen had verwacht. Een toenemend aantal portfoliobedrijven zal echter een lastige tijd tegemoet gaan omdat een direct herstel van de economische omstandigheden onzeker is. Dit is een echte uitdaging voor PE. Een lagere dan verwachte groei tast de winst aan, zorgt voor het vooruitschuiven van exits en bemoeilijkt daarmee het ophalen van geld voor nieuwe fondsen omdat de Limited Partnerships (LP’s) nog wachten op returns uit geïnvesteerd kapitaal. De effecten hiervan zijn aanzienlijk. Sommige PE-huizen zullen geen nieuwe fondsen kunnen ophalen. Andere PE-huizen zullen de teams moeten terugschalen en zich terugtrekken uit bepaalde markten en sectoren.

Hoewel sommige ondernemingen achteraf gezien mogelijk zijn gekocht tegen een te hoge prijs, is dit voor het merendeel van de ondernemingen niet het geval. PE zal veerkracht tonen en alle beschikbare middelen blijven inzetten om ondernemingen te verbeteren. De sector is echter niet immuun voor de gevolgen van een lage economische groei.

Uitdaging 2: laag activiteitenniveau

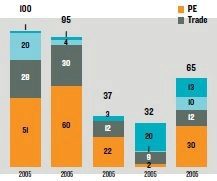

De economische omstandigheden en het broze vertrouwen in de strategische M&A-markt hebben hun weerslag op het aantal deals. Sinds de start van de crisis heeft PE te maken met een relatief laag activiteitenniveau, voornamelijk voor wat betreft exits. Gegeven de economische omstandigheden en het verminderde vertrouwen is het niet verrassend dat 2012, gemeten in het aantal deals en dan in het bijzonder het aantal exits, een tegenvallend jaar was. Het activiteitenniveau is gehalveerd ten opzichte van de jaren voor de crisis. Onzekere marktomstandigheden zorgen voor weinig mogelijkheden voor een IPO. En ondanks het feit dat het relatieve aantal exits aan strategische kopers is toegenomen, is juist het aandeel van Europese strategen gedaald. Met minder dan 40% van de totale verkopen aan strategen, is dit het laagste niveau sinds de start van het onderzoek in 2005. Dat is een duidelijke bevestiging van het gebrek aan vertrouwen bij Europese strategen. Met 10 exits aan Amerikaanse strategen is dit aantal gelijk aan 2011: een indicatie dat internationale kopers verhoudingsgewijs in toenemende mate van belang zijn. Waar in 2010 en 2011 secondary buyouts bijna 50% van de exits voor hun rekening namen, was dit in 2012 slechts 35%. Het aantal creditor exits is in 2012 toegenomen aangezien de downturn zijn weerslag heeft gehad op het portfolio.

De terugval van exits in 2012 heeft directe gevolgen voor de ouderdom van het portfolio. Die is gestegen tot gemiddeld 4,7 jaar. Op basis van het gemiddelde aantal exits gedurende de laatste drie jaren zal het 11 jaar (of tot 2023) duren voordat het huidige portfolio zal zijn verkocht. Dit resulteert in een gemiddelde eigendomsperiode van meer dan 10 jaar. Het geduld, de financiële middelen en de rendementen van onder meer PE, LP’s en management zal hierdoor danig op de proef worden gesteld.

Een laag activiteitenniveau zegt niets over de gezondheid van het portfolio. Uit onze analyse blijkt dat het portfolio een behoorlijke waarde vertegenwoordigt. Het merendeel van de ondernemingen is gezond en winstgevend. Volgens onze analyse zou bij verkoop 20% van de ondernemingen mogelijkerwijs een return van minder dan factor 1 realiseren en meer dan 40% een return van meer dan twee keer het ingelegd eigen vermogen door PE.

Verwachtingen

De afgelopen jaren zijn duidelijk uitdagende tijden voor PE met aantijgingen tegen de sector die niet door het onderzoeksrapport worden gesteund. Zoals het onderzoek uitwijst en ondanks de verschillende uitdagingen is het te verwachten dat PE positieve en betere rendementen presenteert dan vergelijkbare investeringsmogelijkheden. Dit omdat het PE-model zich eveneens staande houdt bij moeilijke omstandigheden.

Het is echter een feit dat PE meer exits zal moeten gaan realiseren. En ondanks dat dit per sector, land en grootte van de investering zal verschillen, is PE hierbij ook afhankelijk van een stabiele markt met voldoende vertrouwen. Het eerste halfjaar van 2013 heeft nog niet aangetoond dat de markt hier klaar voor is. PE zal daarom nog meer op zoek moeten gaan naar potentiële strategische kopers en actief tijd en aandacht besteden om de portfolio ondernemingen echt verkoopklaar te maken. Alleen op die manier zal PE in staat zijn het geïnvesteerde vermogen van zijn investeerders te laten renderen. Succesvolle exits zullen daarnaast belangrijk zijn om nieuwe fondsen op te halen bij investeerders. In een tijd waarbij LPs uiterst nauwkeurig onderzoek doen naar het track record, zullen PE-huizen die ten tijde van een macro-economische terugval goede rendementen hebben gerealiseerd, beter in staat zijn nieuwe fondsen op te halen.

Dit zijn de feiten. En de feiten tonen aan dat de PE sector nog voldoende op de proef zal worden gesteld. Echter, het onderzoek heeft uitgewezen dat het PE-model ook ten tijde van alle uitdagingen en onzekere vooruitzichten veerkrachtig is gebleken.

Het onderzoek ‘Myths and Challenges– How do private equity investors create value? – A Study of 2012 European exits’ richt zich op exits door PE voor bedrijven met een entry EV van minimaal € 150 miljoen. Het rapport is op 17 juni 2013 gepubliceerd.

Maurice van den Hoek is partner in de Transaction Advisory Services praktijk van Ernst & Young en is sinds de aanvang van deze studie betrokken.

Teun Breen is senior manager in de Transaction Advisory Services praktijk van Ernst & Young en heeft in 2013 gedurende een periode van 4 maanden in Londen aan het onderzoek gewerkt.